Марио Лохнер

Почему никто не рассказал мне этого о деньгах раньше? Как стать финансово непобедимым

Научный редактор Александр Троян

Лохнер, Марио

Почему никто не рассказал мне этого о деньгах раньше? Как стать финансово непобедимым / Марио Лохнер; пер. с нем. О. Терентьевой; [науч. ред. А. Троян]. – Москва: Манн, Иванов и Фербер, 2023. – (Денежное мышление).

ISBN 978-5-00195-597-9

В тексте неоднократно упоминаются названия социальных сетей, принадлежащих Meta Platforms Inc., признанной экстремистской организацией на территории РФ.

Все права защищены.

Никакая часть данной книги не может быть воспроизведена в какой бы то ни было форме без письменного разрешения владельцев авторских прав.

Warum hat mir das niemand früher über Geld verraten?: Wie du finanziell unbesiegbar wirst © 2021 by FinanzBuch Verlag, Muenchner

Verlagsgruppe GmbH, Munich, Germany. www.finanzbuchverlag.de. All rights reserved.

© Издание на русском языке, перевод, оформление. ООО «Манн, Иванов и Фербер», 2023

* * *

Введение

Это просто чудо. И это мое чудо. Я с воплем вскакиваю из-за стола, размахивая руками. За несколько секунд до этого Неймар пробил защиту «Пари Сен-Жермен»[1], передал пас Серджи Роберто, и под занавес добавочного времени тот забил победный год. «Барселона»[2] ведет со счетом 6:1 и выходит в четвертьфинал Лиги чемпионов. Буквально на последней минуте команда сотворила чудо. Игроки радостно бегают по полю, собираясь в одну большую ликующую кучу. Я же прыгаю по всему бару в Барселоне, окруженный испанцами, которые, так же как и я, не могут взять в толк, что произошло. Три гола за семь минут. Барселонское чудо.

Только сегодня днем Шерлок спрашивал меня:

– Пойдем сегодня на стадион?

– Не стоит того, ведь «Барселона» проиграла первую игру в Париже со счетом 0:4. Так что нас ждет невероятно скучная ответная встреча, – объяснил я.

И вот 8 марта 2017 года мы в Барселоне, лежим на пляже, наслаждаясь солнышком. На улице 20 градусов тепла. Мы потягиваем белое вино и любуемся морем. Мы приехали на три дня в Каталонию. Мой приятель Шерлок принимает участие в каком-то стартап-саммите, на котором требуются его экспертные знания, ведь он универсальный гений. Я же спонтанно решил присоединиться к нему, потому что обожаю болтаться по незнакомому городу в поиске новых идей. На вечер запланирована ответная игра между футбольными клубами «Барселона» и «Пари Сен-Жермен». Я бы, может, и рад оказаться среди 90 000 зрителей на стадионе «Камп Ноу» и посмотреть игру вживую, но рассчитывать на зрелищное шоу не приходится, потому что каталонцы с позором продули еще в Париже со счетом 0:4. Но что самое паршивое, я заключил пари. Я верно назвал остальные пары Лиги чемпионов. Теперь нужно только, чтобы «Барселона» вышла из группы, – и тут не обойтись без чуда. Но так как в чудеса я больше не верю, перспектива раскошелиться и отдать 100 евро за билет меня не очень радует.

Тем не менее мы все же собираемся посмотреть игру в одном из баров района Эшампле. Нам повезло: мы нашли спортбар, где матч можно посмотреть в прямом эфире. Поначалу бар выглядит как типичное заведение для туристов, но по мере его заполнения мы оказываемся в окружении каталонцев в футболках фанатов «Барсы». Когда к середине игры «Барселона» ведет со счетом 2:1, у меня появляется надежда, что свое пари я все-таки выиграю. Но по прошествии 88 минут на табло всего лишь 3:1 – я уже давно потерял интерес к происходящему. «Барселоне» нужно постараться забить три гола за семь минут. Задача не из легких. Но Неймар, Месси и Серджи Роберто делают невозможное возможным – город взрывается в экстазе. Фанаты вне себя от радости, ведь команда вышла в четвертьфинал. Мне же греют душу 3000 евро, пополнившие мой счет, хотя мое ликование никак не связано с деньгами как таковыми. Я люблю делать ставки, потому что они напоминают мне, чему я научился на собственных ошибках, и сейчас я праздную именно это.

Я научился вероятностному мышлению.

Я научился понимать, что такое настоящий риск.

Я научился тому, как стать финансово непобедимым.

Сегодня я задаюсь вопросом: почему никто раньше не говорил мне этого о деньгах? Почему мы вообще играем в азартные игры? И что значит рисковать? Чтобы вы не мучились подобными вопросами, я и написал эту книгу.

Для меня поворотным пунктом стал 2009 год. Я решил превратить свою самую большую слабость в силу. Дело в том, что несколькими месяцами ранее я проиграл крупную сумму денег. Началось все довольно спонтанно: в июле 2008 года я поставил 1000 евро на победу Рафаэля Надаля[3] на Уимблдоне и в течение двух недель выиграл 5000 евро. Но шальные деньги затмили мне разум. Я жаждал повторения успеха и следующие несколько дней ставил на все подряд: спортивные соревнования, покер, рулетку. Когда от 5000 ничего не осталось, мне стало ясно, как нужно было ими распорядиться, – и тут меня накрыло. У меня в голове крутилась одна-единственная мысль: я должен вернуть эти деньги! Но из-за одержимости этой идеей я оказался на краю бездны – к концу года я проиграл еще больше.

К сожалению, Новаку Джоковичу не удалось выиграть US Open: в полуфинале он проиграл Роджеру Федереру (6 сентября 2008 года).

Итальянская «Рома» проиграла в домашнем матче румынскому «ЧФР Клуж» со счетом 1:2 (16 сентября 2008 года).

«Вердер Бремен» проиграл, на 92-й минуте сравняв счет с «Боруссией Дортмунд» (18 октября 2008 года).

Список поражений становился все длиннее, в конце года я окончательно подвел черту, дав себе слово никогда больше не делать ставок. Одним легким движением руки я нажал на кнопку, закрыл все букмекерские счета и решил тратить только на то, что приносит мне радость, и инвестировать, а не бросать деньги на ветер.

Теперь мои деньги работают на меня. Но мои постоянные неудачи в беттинге не дают мне покоя. Тут дело даже не в деньгах – меня беспокоит моя собственная глупость. Как такое могло произойти? Я переживаю, что так и не поборол свои слабости, не проработал ошибки.

То, от чего мы бежим, остается с нами навсегда.

Как утверждал психолог Карл Юнг, то, от чего мы бежим, не только остается с нами, но и становится со временем еще большей проблемой[4]. Мне хочется стряхнуть преследующую меня тень и понять, что я собой представляю. Чему я могу научиться на собственных ошибках?

Моя первая идея: мне нужен отдых, чтобы разобраться. Мне нужна Thinkweek. Этот ритуал я подсмотрел у Билла Гейтса, который практикует Thinkweek уже несколько десятилетий. С тех пор как основал Microsoft, он ежегодно берет неделю отдыха, чтобы подумать. Он на семь дней прекращает все социальные контакты и уходит в лес, прихватив с собой книги, журналы и корпоративные отчеты.

Моя вторая идея: я не хочу, подобно Гейтсу, сокращать все социальные контакты. Наоборот, мне нужен тот, кто устроит мне хорошую головомойку. Мне нужен взгляд со стороны – кто-то, способный трезво оценить ситуацию и сказать мне, что происходит на самом деле. В результате я устраиваю себе Thinkweek и уезжаю на семь дней с Шерлоком в Тоскану. Есть несколько правил: никакого интернета, никакого смартфона. Только я, Шерлок и старая Nokia 3210 в гостевом домике в маленькой деревушке.

Если вы читали мою первую книгу, то наверняка помните, кто такой Шерлок. Мы познакомились в баре в Розенхайме, когда я был еще студентом. Мой приятель изливал мне душу, что его только что бросила подружка, хотя, казалось, все было идеально. И тут, словно ниоткуда, голос Шерлока: «Нужно всегда действовать в противофазе». На его губах в тот момент играла дьявольская улыбка. Именно поэтому в данной книге – равно как и в моей жизни – у Шерлока весьма важная роль: правда, конечно, глаза колет, но именно она – лучший учитель.

Шерлок сродни совести, которая показывает нам, кто мы есть на самом деле. Ему всегда есть что сказать, о чем бы ни шла речь, будь то сослагательное наклонение в испанском, китайская Кремниевая долина или недостатки биткоина. Он изучал философию, физику и информатику, а еще он, не стесняясь, указывает собеседнику на его слабости. Шерлок – гений, не знающий эмпатии. Но его сильная сторона становится одновременно и его величайшей слабостью: Шерлок на 100 % состоит из рацио. У него впечатляющее образование, сформировавшее его такой своеобразный взгляд на мир, но оно же и не дает ему увидеть некоторые вещи. Как любому гению, ему сложно принять тот факт, что мир не вертится вокруг него и его рациональных воззрений. А еще ему не хватает эмпатии и эмоций. Именно это меня в нем и смущает. Я не могу отделаться от ощущения, что однажды мне придется растолковать ему, как подобает вести себя обычному человеку. Особенно негативно реагируют на Шерлока женщины.

И вот, сидя в баре, где мы когда-то познакомились, и играя в квиз, мы заключаем договор: он учит меня физике и рациональному мышлению, а я его – жизни в социуме.

«Да поможет нам в этом Аристотель, – говорит Шерлок, коварно усмехаясь, – и пусть Златовласка станет ключом к решению».

После четвертого «Гиннесса» мне уже не хочется спрашивать, что он имеет в виду. Узнаю позже: во время нашей Thinkweek.

Спустя две недели мы сидим на террасе гостевого домика в Тоскане, пьем свежесваренный эспрессо и любуемся виноградниками. Идеально: вокруг ни души. Чтобы добраться до нашего уединенного убежища, нам пришлось арендовать машину и пятнадцать минут ехать через сосновый лес. И вот я наконец спрашиваю Шерлока, что он тогда имел в виду, говоря о Златовласке и Аристотеле.

– Златовласка символизирует золотую середину. Этот принцип описан в сказке «Три медведя». Девочка по имени Златовласка пробует кашу из трех разных мисок и понимает, что больше всего ей нравится та, которая и не слишком горячая, и не слишком холодная. Иными словами, нечто вроде золотой середины. Этот принцип широко используется в природе. Многие эксперты описывают экономику США конца 1990-х как экономику Златовласки[5]. Экономическая ситуация тогда была стабильной, а уровень инфляции низким на фоне высокой производительности.

– И что ты этим хочешь сказать? – спрашиваю я после того, как Шерлок завершил свой доклад о золотой середине.

Шерлок берет бумагу и рисует три круга.

– А сейчас мы попытаемся найти золотую середину для тебя, – говорит он. – Конечно, я уже кое-что прикинул. Вот этот график, как мне кажется, идеально описывает твою проблему. С тех пор как ты потерял деньги, у тебя внутри сидит голодный волк. Ты хотел исправить ситуацию, вернуть деньги, но все твои решения подчинялись эмоциям, а не рацио. Ты кормил не того волка – быстрое мышление перебороло твое медленное мышление. И в довершение ты решил превзойти законы природы, а это к добру не приведет. Знаешь, например, почему все планеты движутся по определенным орбитам?

– Просвети меня, – пожимаю плечами я.

– Закон равновесия! – отвечает Шерлок, всплеснув руками так, что кофейные чашки чуть не падают со стола.

– Это который Ньютон открыл? – уточняю я, удивляясь, что еще что-то помню из школьной программы.

– В общем-то да! – подтверждает Шерлок и тут же начинает небольшую лекцию об Исааке Ньютоне.

В 1665 году жизнь Ньютона приняла неожиданный оборот. Когда Лондон был охвачен чумой, закрыли Кембридж, и Ньютон был вынужден вернуться под родительский кров. Очевидно, сельский воздух благоприятно сказался на его гении: в тот год, позже названный Annus mirabilis, то есть год чудес, Ньютон просто фонтанировал идеями. Он придумал исчисление бесконечно малых и корпускулярную теорию света. Но вершиной его научной мысли того года стал закон всемирного тяготения. Согласно легенде, Ньютон увидел, как с дерева упало яблоко, и его озарило – так у него возникла идея о существовании силы тяготения. Он стал размышлять о том, что сила, действующая на яблоко, аналогична силе, удерживающей Луну на орбите Земли, а остальные планеты – вокруг Солнца. Но он не торопился делать свое гениальное открытие достоянием общественности: дело в том, что в течение 20 лет он никак не мог представить его достаточно точно с математической точки зрения. Ньютон описал его в своем фундаментальном труде Philosophiae Naturalis Principia Mathematica наряду с тремя законами движения. Он показал, что планеты движутся по определенной траектории: скорость их поступательного движения уравновешивается силой тяготения, которая направлена в сторону Солнца. Так две равновеликие силы достигают баланса.

– Мы сейчас не будем о том, что открыли Эйнштейн и компания; пока мы говорим о законе равновесия. Потому что именно равновесие ты и потерял: некая сила вышла за рамки, – говорит Шерлок.

Он берет в руки карандаш и подписывает каждый из кружков.

– Эмоции, рацио и природа: три этих фактора отвечают за стабильность. Она находится на их пересечении и возникает тогда, когда все три пребывают в балансе. Еще Аристотель определил золотую середину мерой вещей.

Вам наверняка знакомо это состояние, когда хочется воскликнуть: «Эврика!» Голос в вашей голове кричит: «Вот оно!» – и ты понимаешь, что дошел до чего-то важного. Именно это со мной и случилось тогда в Тоскане. Мне было 23 года. С этого дня мы с Шерлоком называем этот конструкт физикой успеха и, честно говоря, активно им пользуемся. Мне предстояло научиться чаще включать рацио, огня у меня уже было достаточно. А еще я был очень нетерпелив. Шерлоку же нужно было больше упражняться в понимании эмоций, ведь нельзя все время отсиживаться в своем рациональном уголке. Все дело в балансе, а также в том, какого из волков кормить. В этой книге я хочу показать, как найти баланс.

Эмоции. Я покажу, как эмоции и жизненный опыт определяют наше отношение к деньгам, почему мы вообще играем в азартные игры и становимся заложниками собственной биохимии. Поняв однажды, какие гормоны нами управляют, мы научимся избегать неоправданных рисков. Об этом пойдет речь в первых двух главах.

Рацио. Что такое риск? Как его оценить и научиться мыслить вероятностями? Я покажу техники, как принимать решения и делать прогнозы рационально. А еще объясню, почему слишком долгие размышления приводят к неверным решениям, и научу, как заглушать голос внутреннего критика. Начиная с третьей главы, мы сконцентрируемся на бирже и рациональном мышлении.

Природа. Я покажу, почему стабильность в природе всегда проявляется через крайности и почему экономика всегда приходит в себя после потрясений вроде пандемии COVID-19. Осознав однажды, почему дают сбой тривиальные системы типа частных предприятий, а биржа – как нетривиальная экосистема – продолжает функционировать, вы начнете разбираться в финансах на 99 % лучше, чем окружающие. На протяжении всей книги я буду говорить о базовом принципе постоянства через здоровый баланс во всем, и этот же принцип я использую в управлении своим инвестиционным портфелем. В пятой главе вас ждет пошаговое руководство по финансовой грамотности.

Эта книга поможет вам положить конец вечному спору между эмоциями и рацио. Иначе эти крайности так и будут угрожать вашей стабильности: нужно найти золотую середину, баланс между скупостью и расточительством, иначе кому-то всегда придется расплачиваться за это. Этот конфликт порождает разногласия между молодыми людьми и старшим поколением: если разбазарить все, будучи молодым, то украдешь у себя мощный рычаг времени. Архимед как-то сказал, что ему нужны лишь точка опоры и рычаг – и он перевернет Землю. В случае с инвестициями таким рычагом выступает время. И чем он длиннее, тем значительнее можно перевернуть мир (и прежде всего свое благосостояние). Любовный союз денег и времени порождает богатство. Каждый упущенный тобой в плане инвестирования день через 20, 30 или 50 лет будет стоить тебе целую кучу денег. Мы не должны лишать себя в старости возможности жить богато, но и мешать себе молодому наслаждаться жизнью в лучшие годы тоже не следует. Эта книга покажет, как регулировать финансы, чтобы оставалось время на жизнь, ведь мы ощущаем абсолютное счастье, если используем свое время максимально осознанно[6].

Надеюсь, что при чтении книги у вас возникнет это «ага!» и вы спросите себя: почему никто не рассказал мне этого о деньгах раньше – ни учителя в школе, ни профессора в университете, ни родители? В общем, давайте вместе возьмем ответственность за свои финансы и жизнь, потому что счастливую жизнь невозможно купить – ее можно себе только создать.

А если вам вдруг интересно, почему я по-прежнему (как и в 2017-м) увлекаюсь спортивным беттингом, то я скажу: потому что я очень благодарен судьбе за те уроки, что получил, потерпев фиаско. Мои ошибки и вызванное ими отчаяние вывели меня на верный путь и сделали тем, кто я есть сегодня. Я не пытаюсь забыть о том непростом периоде, я отношусь к нему с большим теплом. Но сегодня я делаю это чисто символически, позволяя себе лишь одну ставку в год. И естественно, она минимальна, чтобы потом не переживать, если я проиграю. Умению мыслить рационально, равно как и умению обращаться с деньгами, можно научиться. На страницах этой книги я поделюсь тем, что с удовольствием узнал бы и сам намного раньше.

Глава 1. Страх и алчность

Страх

«У Трампа коронавирусная инфекция, я совершенно уверен, – пишет мне Шерлок в iMessage. – Нужно скорее шортить, и как можно резче!»

Однако меня сейчас занимают другие проблемы. Сегодня пятница, 13 марта 2020 года, и эта дата уже сама по себе отражает ситуацию с коронавирусной инфекцией, которая, надо сказать, только обостряется. Но дальше больше. Мы с девушкой как раз в процессе переезда: моя старая холостяцкая квартира во французском квартале Мюнхена после уборки и перекрашивания стен сдана новым жильцам. Мы переезжаем в Зендлинг, в нашу первую совместную квартиру, – и все это посреди настоящего хаоса: близится локдаун, через несколько дней федеральный канцлер Ангела Меркель примет решение о введении карантина по всей стране. Так что у нас нет времени рассиживаться. Накануне я до глубокой ночи таскал ящики на третий этаж: в нашем доме старой застройки нет лифта! На следующий день вся квартира завалена одеждой и книгами, тут же бегает кошка, но нет ни шкафа, ни кровати, ни дивана, ни холодильника, ни Wi-Fi. Мы хотим обставить квартиру заново. Я лежу на новом матрасе, прямо на полу в спальне, и каждые пять минут проверяю биржевые котировки. Обычно в этом мало смысла, но в эти минуты меня охватывает страх.

«Корона» – это что-то новенькое.

«Корона» – это что-то другое.

«Корона» застала нас всех врасплох.

Немецкий фондовый индекс (DAX) официально закроется в эту пятницу на уровне 9232,08 пункта. Но после этого курсы продолжат колебаться. Все индексы красные. В США фондовая биржа только что открылась, поэтому там жизнь кипит, а вот в Германии уже выключили свет. Самый главный вопрос сейчас: как сильно могут упасть котировки? Я был в короткой позиции в течение нескольких дней, то есть ставил на падение котировок: пока мне сложно оценить и ситуацию с вирусом, и сопряженные с этим риски.

Я не люблю когнитивный диссонанс. Мы предпочитаем игнорировать то, что не вписывается в нашу картину мира. И вирус, который парализовал земной шар, тоже сюда относится. Вот почему за несколько дней до обвала ходила теория: в минуту сомнения подобный вирус не станет катастрофой. Сравнения с атипичной пневмонией начались еще в феврале, когда котировки стали снижаться. Атипичная пневмония держала мир в напряжении в начале тысячелетия, и вирус также возник в Китае. Я тут же открыл статистику по всем пандемиям и болезням и стал смотреть, как они повлияли на фондовый рынок: вирус Эбола, вирус Зика и прочие. Результат был ошеломляющим: практически ни одной из этих болезней не удалось поставить фондовый рынок на колени[7]. Наоборот, через шесть месяцев после вспышки атипичной пневмонии (в ноябре 2002 года) фондовый рынок снова пошел вверх.

Однако на фондовом рынке в эти дни происходит слишком много всего, и инвесторов охватывает страх. На своем YouTube-канале Mission Money я интервьюирую экспертов из Китая. Всех интересует, как сильно вирус затронет и нас. Мы не вирусологи, и волей-неволей возникает сравнение с атипичной пневмонией, однако сидеть сложа руки и надеяться на аналогичный исход кажется мне все более наивным сценарием. В последнее время, с тех пор как в начале февраля вирус попал в Германию, я не могу избавиться от чувства тревоги, сосущего под ложечкой, и все чаще вспоминаю Вольтера: «Сомнение неприятно, но состояние уверенности абсурдно».

Лежа на матрасе, я ищу подходящий опцион пут на индекс S&P 500 в Lang & Schwarz и покупаю его. Мне хочется немного расслабиться, а не ощущать постоянные спазмы в желудке, и мы идем в греческий ресторанчик за углом. Четверть часа спустя я впиваюсь зубами в идеальный стейк средней прожарки, играет греческая музыка, пахнет гиросами и метаксой. Но я постоянно посматриваю на свой iPhone: S&P 500 продолжает падать, мой опцион пут в деньгах, то есть я уже в плюсе. Но меня это не радует. Я пишу Шерлоку, пытаясь его успокоить. И тут я понимаю, что он с самого начала отнесся ко всему серьезно: еще в середине января в качестве запоздалого подарка на Рождество он вручил мне светло-голубую защитную маску. Тогда меня это позабавило, потому что мы всегда дарили друг другу что-нибудь дурашливое. Но в эту самую секунду мне вдруг приходит в голову, что все могло случиться иначе. Я уже не знаю, что рационально, что эмоционально, а что вызывает диссонанс, раз даже Шерлок теряет самообладание. Но вместе с тем я чувствую, что поступаю правильно, решив хеджировать портфель.

В следующую субботу, 14 марта 2020 года, выходит наша программа Mission Money, и в еженедельной рубрике «Миссия» мы показываем видео под названием «Биржевые потрясения и страх перед кризисом: почему я в короткой позиции»[8]. В голове у меня крутится худший из возможных сценариев.

• Что будет, если умрут миллионы людей? (В последнее время увеличилось число случаев со смертельным исходом, поэтому сравнение с атипичной пневмонией может скоро стать некорректным: тогда умерло «всего» 774 человека.)

• Что будет, если такие политики, как Дональд Трамп или Ангела Меркель, заболеют «короной» или даже умрут?

«Корона» – это что-то новое.

«Корона» – это что-то другое.

Одно я знаю точно: я не продам ни одной акции. Потому что самая большая ошибка – постоянно поддаваться панике и осознавать свои потери, когда уже слишком поздно. От получения прибыли еще никто не умирал, но было бы смерти подобно продать с 20-процентным убытком хорошие акции, цена на которые так сильно упала из-за паники в кризис, а потом, когда паника пройдет, выкупать их втридорога. Придется терпеть эту неопределенность. Рисковать нужно только тогда, когда площади обагрятся кровью. Я уже купил еще, но меньшую позицию. Хочу, чтобы у меня оставалась возможность реагировать дальше.

На самом деле DAX должен был упасть еще сильнее в ближайшее время, но конец света так и не наступил. Ровно через шесть дней я пришел в себя и сделал все как надо. Как мне удалось при помощи стратегии, мужества и не без некоторой толики удачи обернуть этот крах себе на благо, я объясню в третьей главе. А сейчас поговорим еще немного о тех эмоциях, которые обуревали меня в течение последних нескольких дней. Именно об этом пойдет речь на следующих страницах.

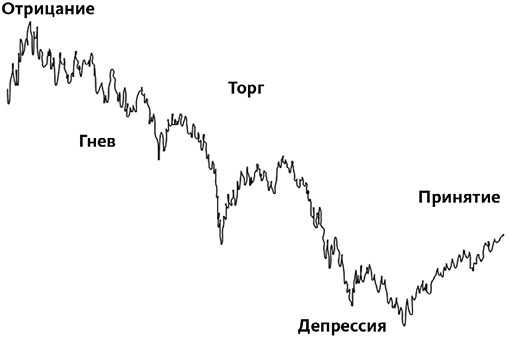

Как эмоции влияют на наш финансовый успех? Почему мы постоянно подвержены страху, а жадность диктует нам, что делать? Тот же вопрос волновал и легендарного американского инвестора Барри Ритольца, пока в 2008 году он не понял, как ведет себя биржа во время рецессии. Он пришел к следующему выводу: потеря денег на бирже сродни скорби[9]. Интересно, что происходит в голове у инвесторов во время обвала и какие параллели можно провести с пятью уже ставшими классическими стадиями горя?

1. Отрицание.

2. Гнев.

3. Торг.

4. Депрессия.

5. Принятие.

Вот как выглядит типичное развитие событий на основе курса акций (источник вдохновения: события DAX в период с 2000 по 2003 год).

Кажется, есть что-то в том, чтобы сравнивать это с фазами принятия неизбежного. Просто неопытные инвесторы впадают в эйфорию и отказываются признавать, что ликованию однажды придет конец. Но на этот раз все может быть по-другому. В случае с «короной» все рефлекторно начали сравнивать ее с атипичной пневмонией: новый вирус из Китая с его предшественником из той же страны. Как показала дальнейшая история, многие недооценили масштаб происходящего.

Вторая стадия, как правило, выражается гневом. Инвесторы в панике продают акции, ругают правительство и Центробанк, а в случае с «короной» гнев коснулся и страны, откуда вирус пришел, – Китая. Злясь из-за падения котировок, в первую очередь нужно подвергнуть сомнению собственное поведение, попытаться обуздать эмоции и начать мыслить рационально. А на кого тут злиться? Только на себя, если ты не предусмотрел одну-единственную ситуацию, которая теперь будет повторяться на фондовом рынке снова и снова (падение цен), и не разработал план действий. На этой стадии гнев может быть очень опасен. Некоторые инвесторы, охваченные фрустрацией, начинают продавать акции, совершая таким образом большую ошибку. Вот почему стратегия и финансовый менеджмент так важны. Подробнее об этом – в третьей главе.

На третьей стадии инвесторы обычно принимаются вести переговоры – иными словами, торговаться. Рынки вдруг начинают резко расти в течение нескольких дней, потому что инвесторы видят благоприятные возможности для входа. Одно важное наблюдение для новичков: крах не означает, что акции рухнут в бездну за ночь. Торг очень хорошо для этого подходит, потому что для фондового рынка характерно встречное движение: сегодня цены могут упасть на 10 %, а завтра подняться на 20 %. Это напоминает американские горки, и снова и снова в глазах инвесторов загорается надежда. Но такая ситуация часто грозит депрессией, когда котировки продолжают стремительно падать, и нет никакой надежды на изменение ситуации. На этой стадии инвесторы обычно готовы смириться и принять крах.

Сила негатива, или Напиши собственную историю денег

Брокеры носятся в суматохе, и до меня долетает фраза, которая врезается мне в память: «Никогда еще не было такого кошмара!»

Август 2007 года, мне двадцать, я, абсолютный юнец, стою посреди крупного мюнхенского банка и не понимаю, что происходит. Но я знаю: что-то точно случилось. Начинается финансовый кризис, который чуть позже перевернет всю банковскую систему. Но по-настоящему рынок будет сотрясать только в январе 2008 года. Меньше чем за 11 месяцев DAX упадет почти на 50 %. Но уже за несколько месяцев до этого я чую неладное и не знаю, что делать, в том числе и в отношении финансов. Изначально у меня в портфеле было два фонда, которые я специально продал в 2007 году, чтобы освободить место для других фондов. Я продал фонд Euroland (WKN: 975791) и фонд биофармы (WKN: 921556) от Union Investment. Я заменил их водным фондом[10] (WKN: 763763) и фондом будущего[11] (WKN: 515246). У меня на них были большие планы в ближайшие месяцы. А потом случилось вот что: едва я купил эти два фонда, как они тут же ушли в жесткий минус, мои потери составили 15 %. Вот почему во время обеденного перерыва я в панике выбежал из банка, а в моих ушах снова и снова звучала фраза: «Никогда еще не было такого кошмара!» В такие моменты в нашем организме правит бал биохимия – выделяется адреналин.

Сердце бьется сильнее.

Нам хочется сбежать.

Именно это я чувствую в данный момент, словно меня засасывает водоворот, и я тону.

Мне нужно выбраться.

Поэтому я достаю мобильный телефон и звоню в Sparda-Banks. Я нетерпеливо жду, пока кто-нибудь снимет трубку, а я скажу, что хочу продать все.

Когда я пытаюсь вспомнить необычные дни на бирже, первым делом на ум приходят плохие дни.

Вот она – сила негатива.

Но так ли это на самом деле? С 2001 года рынки находятся в так называемом стрессе только в 5 % случаев, а 5 % времени они тратят на то, чтобы восстановиться. Хотя стресс все еще ощутим, он постепенно сходит на нет. В 90 % случаев все идет как надо[12]. Конечно, наша память не хранит те 90 % времени, когда все хорошо. Зачем помнить дни, когда ничего не происходило? А вот негативные переживания отпечатываются в мозгу, потому что мы ничего не боимся больше, чем потерь. Лауреат Нобелевской премии Даниэль Канеман обнаружил, что боль от утраты воспринимается нами в два раза сильнее, чем радость от выигрыша![13] Но страх – плохой советчик, так что нужно всегда держать руку на пульсе. Только десять лучших дней фондового рынка в году определяют значительный рост цен[14]. А как заранее узнать, какие дни окажутся золотоносными?

Наше внимание часто направлено на то, чтобы избежать возможных потерь, ведь они нас пугают, и это формирует у нас неверное понимание риска. При этом мы рискуем долгосрочным успехом ради наших краткосрочных эмоций. Что было бы, если бы я просто держал активы, а не распродавал их в панике? Купив их не в самое благоприятное время, всего через несколько лет я бы оказался в жирном плюсе.

Июль 2020 года, и мы с Шерлоком стоим перед входом в музей Гуггенхейма в Бильбао. В мире бушует пандемия коронавирусной инфекции. Вот почему мы вынуждены носить маски в публичных местах и дезинфицировать руки, прежде чем войти в музей. Сотрудник службы безопасности направляет на нас бесконтактный термометр: 36 градусов. И вот уже через десять секунд мы стоим в кассу, чтобы купить билеты. Вдруг Шерлок бледнеет, глядя на свой iPhone.

«Наш рейс отменили!» – кричит он.

Вообще-то посещение музея должно было стать нашим последним мероприятием, перед тем как мы отправимся в аэропорт и вылетим обратно в Мюнхен. Но пандемия коснулась и расписания Lufthansa. Наш рейс просто отменили за три часа до посадки. И вот мы сидим на скамейке в музее, смотрим в окно на реку, петляющую через весь Бильбао, и я пытаюсь мыслить рационально. У нас проблема: рейсов в этот день больше нет, а на следующий можно улететь только во второй половине дня. Авиасообщение, возможно, будет полностью остановлено на период пандемии, но это уже другой вопрос. А завтра утром я уже должен быть в Мюнхене, потому что у меня важные съемки. Поэтому я вижу только одно решение: действовать быстро и пытаться вернуть контроль над ситуацией. Особо не раздумывая, мы покупаем билеты на рейс до Мадрида через три часа. А уже из столицы Испании полетим завтра утром до Мюнхена.

К счастью, из-за низкой загрузки аэропортов во время пандемии наши экстренные билеты стоят дешево, мы бронируем себе номер в четырехзвездочном отеле Мадрида по весьма привлекательной цене. Во всяком случае, проведем здесь еще один замечательный вечер, хотя изначально это совсем не входило в наши планы. Из силы негатива мы сделали силу позитива, быстро взяв судьбу в свои руки. Но, к сожалению, это не то, что принято называть чем-то само собой разумеющимся. А теперь вспомните, что первым делом приходит на ум, когда говорят о негативном опыте поездок: