Рэй Далио

Принципы. Жизнь и работа

Еще больше серьезных поворотов в экономике и на рынках

1987 и 1988 годы были полны серьезных поворотов, которые повлияли на формирование моего подхода к жизни и процессу инвестирования. Мы оказались одними из немногих инвестиционных управляющих, у которых были открыты короткие позиции до так называемого черного понедельника, 19 октября 1987 года, когда произошло самое большое процентное падение рынка акций США за всю историю. Мы привлекли к себе немало внимания, так как у нас наблюдался рост 22 %, в то время когда большинство остальных игроков на рынке терпели значительные убытки. СМИ включили нас в число «героев октября».

В начале 1988 года я чувствовал себя вполне комфортно. Я вырос как профессионал в период высокой волатильности рынков и хорошо усвоил, что лучше всего в этих условиях будет «ухватиться» за серьезное движение рынка и следовать за ним. Мы следили за нашими индикаторами, чтобы уловить изменения фундаментальных показателей, а также за техническими фильтрами следования за трендом, чтобы подтвердить, что движение цен соотносилось с тем, о чем свидетельствовали индикаторы. Когда они указывали в одном направлении, для нас это было серьезным сигналом. Когда они были разнонаправленными, для нас это служило слабым сигналом или не сигналом вообще. Однако, как оказалось, в 1988 году рынок не отличался волатильностью, поэтому из-за наших технических фильтров мы потерпели двойной убыток при покупке и продаже и в итоге потеряли больше половины того, что заработали в 1987 году. Это было болезненным, но важным уроком, к тому же стимулировало нас с Бобом заменить наш технический фильтр следования за трендом на более качественные критерии эффективности и контроля рисков.

До этого момента наши системы были отдельными: мы переходили из длинной позиции в короткую, когда пересекали определенную черту (почти так же, как мы переходили из облигаций в наличные для Всемирного банка). При этом мы не всегда были уверены в правильности своих действий и несли транзакционные издержки, когда переходили туда-сюда из одной позиции в другую. Это буквально сводило Боба с ума. Помню, как он бегал вокруг офисного здания по нескольку кругов, чтобы успокоиться. Поэтому к концу года мы перешли на новую систему, позволявшую устанавливать объем сделок в зависимости от степени нашей уверенности. Впоследствии эти и другие улучшения, которые Боб внес в систему, многократно себя окупили.

Не все в Bridgewater разделяли нашу с Бобом точку зрения. Были те, кто сомневался в эффективности систематизации, особенно когда системы давали сбой, что порой случалось, как в любом нормальном процессе принятия решений. Мне стоило немалого труда убедить некоторых коллег продолжать следовать нашей системе. Но даже если не удавалось их в этом убедить, они никак не влияли на мою точку зрения, потому что не могли показать мне, почему мы должны изменить наш подход, при котором мы четко определяли, тестировали и систематизировали нашу логику, на менее упорядоченный.

У всех хороших инвесторов и подходов к инвестированию бывают не лучшие времена. Распространенная ошибка – потерять веру в них в такие моменты или слишком на них полагаться, когда они на «гребне волны». Люди в большинстве своем руководствуются скорее эмоциями, чем логикой. Им нравятся краткосрочные результаты: они сдаются и продают по низкой цене в плохие времена и покупают слишком дорого в хорошие. Я понял, что эта закономерность действует и для отношений, и для игры на бирже: мудрые люди в периоды взлетов и падений придерживаются здравых основных принципов, а поверхностные реагируют на все эмоционально, с энтузиазмом берутся за что-то, когда загораются идеей, и все бросают, когда запал проходит.

Несмотря на относительно скромные результаты инвестиционной деятельности, 1988 год был для нашей компании очень важным, поскольку благодаря тщательному анализу наших не самых лучших результатов мы извлекли уроки и внесли системные улучшения. Я осознал, что плохие времена вкупе с качественным анализом позволяют сделать самые важные выводы – и не только в бизнесе, но и в отношениях. Когда человек переживает взлет, он окружен «друзьями», ряды которых заметно редеют, когда у него наступает черная полоса в жизни: большинство людей тянутся к победителям и сторонятся неудачников. С настоящими друзьями все наоборот.

Я извлекал пользу из своих неудач не только потому, что учился на ошибках, но и потому, что ясно видел, кто мои настоящие друзья, которые готовы быть со мной «и в горе, и в радости».

Следующая точка опоры для Bridgewater

В конце 1980-х мы все еще были маленькой компанией со штатом всего два десятка человек. В 1988 году Боб познакомил меня с Жизель Вагнер. В последующие 20 лет она была моим партнером по ведению неинвестиционной стороны бизнеса. В 1988 и 1989 годах к нам присоединились Дэн Бернстайн и Росс Уоллер, оба недавние выпускники Дартмутского колледжа. В то время и еще достаточно долго я предпочитал нанимать вчерашних выпускников без опыта работы, но умных, целеустремленных и приверженных миссии сделать компанию великой.

Характер, умение мыслить нестандартно и здравый смысл значили для меня гораздо больше, чем опыт. Думаю, это отчасти связано с тем, что я сам основал Bridgewater всего через два года после выпуска и был уверен, что способность разобраться, как что-то функционирует, более важна, чем конкретные знания, как что-то сделать. Мне казалось, что молодые люди создают разумные инновации. Люди в возрасте, которые привыкли действовать по накатанной, мне не нравились. При этом я вынужден признать, что, если возложить груз ответственности на плечи неопытных людей, не всегда это заканчивается хорошо. Несколько неприятных ситуаций, о которых я расскажу позже, научили меня, что недооценивать опыт – тоже ошибка.

К этому моменту наша компания управляла уже не $5 млн Всемирного банка, а $180 млн разных клиентов. Тем не менее мы все еще стремились укрепить свое положение и искали крупного институционального инвестора. Когда для решения инвестиционной проблемы к нам обратился Расти Олсон, директор по инвестициям пенсионного фонда компании Kodak, мы ухватились за этот шанс. Расти был удивительной личностью и настоящим инноватором. В 1954 году он основал компанию Kodak, а с 1972 года руководил пенсионным фондом компании. В своей области он пользовался огромным уважением. Мы некоторое время посылали ему наши аналитические отчеты, а в 1990 году он написал нам, интересуясь нашим мнением по беспокоящему его вопросу. В инвестиционном портфеле Kodak преобладали акции, и Расти задумывался о том, что случится, если цена его активов резко упадет. Он хотел хеджировать этот риск без снижения ожидаемой доходности.

Мы получили факс от Расти в пятницу после обеда и сразу принялись за дело. Если бы нам удалось получить такого серьезного клиента, для нас все изменилось бы. Мы могли выполнить уникальную работу для Kodak, потому что обладали обширными знаниями об облигациях и разработке новых финансовых инструментов, кроме того, мы применяли историческую перспективу, с этим не мог конкурировать никто в отрасли. Мы с Бобом Принсом и Дэном Бернстайном безвылазно просидели все выходные за анализом инвестиционного портфеля Kodak и той стратегии, которой хотел придерживаться Расти. Затем мы подготовили ему объемную записку с изложением наших соображений.

Аналогично тому, как я в 1970-х раскладывал на составные части бизнес производителя куриного мяса и еще многих других компаний, мы разложили пенсионный фонд Kodak на составляющие, чтобы лучше понимать «механизм». Предложенные решения основывались на идеях формирования инвестиционного портфеля, которые впоследствии станут фундаментом того уникального способа, с помощью которого Bridgewater управляет деньгами клиентов. Расти пригласил меня с Бобом в Рочестер, и домой мы вернулись со счетом на $100 млн. Это стало поворотной точкой. Мы не только завоевали авторитет, но и получили надежный источник дохода в тот момент, когда очень в этом нуждались.

Священный Грааль инвестирования

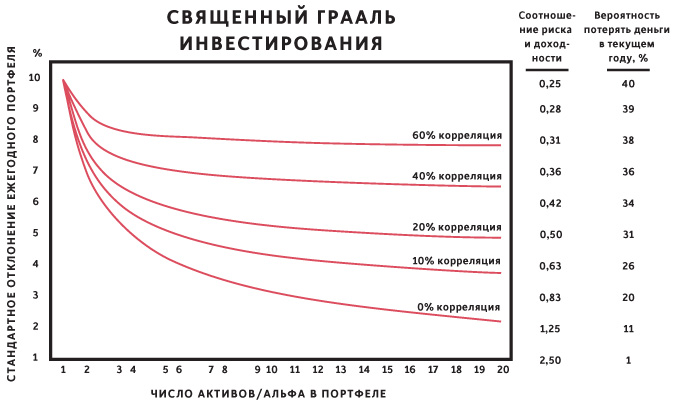

По опыту предыдущих неудач я знал, что, сколь бы я ни был уверен в каком-то инвестиционном решении, я все же могу ошибаться, а также что правильная диверсификация – залог снижения рисков без снижения доходности. Если бы мне удалось сформировать инвестиционный портфель из высококачественных потоков доходности[25], который был бы правильно диверсифицирован (прямые на графиках уравновешивают друг друга), мои клиенты получали бы более устойчивую и надежную совокупную доходность портфеля, чем в любом другом месте.

Несколько десятилетий назад лауреат Нобелевской премии по экономике Гарри Марковиц[26] разработал модель, ставшую впоследствии очень популярной, которая позволяла вводить данные по набору активов вместе с их ожидаемой доходностью, рисками и корреляциями (отражающими, как эти активы показывали себя в прошлом) и определять «оптимальное соотношение» этих активов в портфеле. К сожалению, эта модель ничего не говорила об увеличивающемся эффекте от изменения любой из указанных переменных или о том, как действовать в случае неуверенности в каком-то из предположений. На тот момент меня мучил вопрос, что произойдет, если мои предположения окажутся ошибочными, так что мне нужен был самый простой способ, чтобы понять, как диверсифицировать активы. Я поручил математику Брайану Голду, недавнему выпускнику Дартмутского колледжа, присоединившемуся к Bridgewater в 1990 году, построить диаграмму, которая показывала бы, как снизятся колебания портфеля и повысится его качество (измеряемое по отношению доходности к рискам), если я постепенно добавлял бы инвестиции с разными корреляциями.

При виде этой простой диаграммы я испытал, вероятно, то же, что почувствовал Эйнштейн, когда он вывел свою знаменитую формулу E = mc2. Было очевидно, что, имея от 15 до 20 качественных, сбалансированных и не коррелирующих друг с другом позиций, я мог значительно уменьшить риски без снижения ожидаемой доходности. Все было предельно просто, но могло бы стать настоящим прорывом, если бы теория подтвердила свою эффективность на практике. Я назвал этот метод Священным Граалем инвестирования, потому что он указывал путь к состоянию. Это был еще один ключевой момент в нашем образовании.

Открытый нами принцип в равной степени применим ко всем способам зарабатывания денег. Владеете вы отелем, управляете технологической компанией или занимаетесь любым другим бизнесом, ваше дело генерирует поток доходности. Иметь несколько качественных, не связанных друг с другом потоков доходности лучше, чем всего один. А знать, как сочетать потоки доходности, даже важнее, чем уметь выбрать хорошие потоки доходности (хотя, конечно, вы должны сделать и то и другое). В то время (как и сейчас) большинство инвестиционных управляющих не пользовались этим преимуществом. Они управляли инвестициями в одном классе активов: управляющие акциями – акциями, управляющие облигациями – облигациями и так далее. Клиенты давали им средства, ожидая, что получат общий доход по данному классу активов (например, фондовый индекс S&P 500) плюс некоторый дополнительный доход, который хорошие управляющие могут получить за счет увеличения или уменьшения определенных активов в портфеле (например, купить больше акций Microsoft, чем было в индексе). При этом у отдельных активов в рамках класса степень взаимной корреляции может доходить до 60 %. Это означает, что большую часть времени они демонстрируют синхронную динамику роста и падения. Как показывает диаграмма ниже, управляющий акциями мог бы добавить 1000 акций с 60 %-ной корреляцией в свои портфели и добиться уровня диверсификации не большего, чем если бы он выбрал всего пять таких позиций. Превзойти результат такого игрока очень легко, если уравновесить наши позиции, как показано на диаграмме.

Благодаря системе фиксации моих инвестиционных принципов вместе с ожидаемыми результатами у меня накопилась обширная совокупность не связанных друг с другом потоков доходности – что-то около тысячи. Поскольку мы торговали множеством активов разных классов и внутри каждого руководствовались запрограммированными и протестированными основными торговыми правилами, мы могли выбирать из гораздо большего числа высококачественных потоков доходности, чем обычный управляющий, который отслеживает ограниченное число активов и, вероятно, торгует ими не систематически.

Вместе с Бобом и Дэном мы выделили наши самые эффективные правила принятия решений. После этого мы провели их тестирование на ретроспективных данных, используя наши системы для моделирования, как эти правила принятия решений сработали бы вместе в прошлом.

Результаты нас поразили. На бумаге благодаря этому новому подходу наша доходность увеличилась в три – пять раз на единицу риска. Мы могли регулировать объем желаемой доходности в зависимости от уровня риска, который были готовы нести. Иными словами, мы могли заработать в разы больше других с меньшим риском выбыть из игры – как это однажды чуть не случилось со мной. Я назвал эту систему убойной, потому что понимал, что она либо принесет убойные результаты нам и нашим клиентам, либо убьет нас, так как мы упустили что-то важное.

Основываясь на успехе этого подхода, я вывел принцип, который применяю ко всем сферам жизни: иметь десяток качественных не связанных друг с другом позиций, которые уравновешивают друг друга и оптимально используются, – это самый надежный способ демонстрировать высокий результат, не подвергаясь неприемлемому его снижению.

Новый подход очень нас вдохновил, но мы продолжили с большой осмотрительностью. Изначально мы задействовали систему на 10 % и получили прибыль в 19 из 20 месяцев тестового периода. По мере того как наша уверенность в работоспособности системы крепла, я решил обратиться к группе отдельных инвесторов, с которыми у меня были хорошие отношения, чтобы они вложили в эту стратегию $1 млн для ведения пробных счетов. Я знал, что им будет сложно нам отказать в такой скромной сумме. Сначала я назвал новый продукт Top 5 %, так как он включал наиболее эффективные 5 % наших принципов принятия решений. Впоследствии я изменил название на Pure Alpha, чтобы подчеркнуть, что он основывается исключительно на типе доходности альфа. Это означало, что доходность нового продукта не связана с общей доходностью рынка и зависит только от нашего умения заранее распознать, какие активы вырастут в цене.

Наш принципиально новый подход позволил инвесторам получить прибыль от выбранного класса активов (фондового индекса S&P 500, индекса облигаций, сырьевых товаров – любого другого) плюс прибыль от инвестиционного портфеля, который мы собрали из всех классов активов. Так как наш подход был беспрецедентным, мы подробно объясняли его логику и показывали, почему он несет меньше рисков по сравнению с традиционными. Кроме того, мы показывали, какой, по нашему мнению, должна быть совокупная деятельность и ожидаемый диапазон эффективности. Для наших клиентов это было равносильно тому, что им показали бы чертежи самолета, который еще ни разу не летал, но на бумаге выглядит в разы лучше, чем любой из существующих. Вот только найдутся ли храбрецы, чтобы подняться на борт?

Одни клиенты уловили суть концепции и загорелись идеей изменить правила игры. Другие ничего не поняли, либо организации, на которые они работали, отказались пробовать современные методы. Откровенно говоря, мы были в восторге, что согласился хоть кто-то. Прошло уже 26 лет, и этот «самолет нового типа» ведет себя именно так, как мы и ожидали: мы получали прибыль 23 года (и три года у нас были незначительные убытки) и для своих клиентов в совокупности заработали больше, чем любой другой хедж-фонд за всю историю. Концепции управления инвестициями, лежащие в основе Pure Alpha, в итоге привели к изменению всей отрасли, но путь от их создания до общего принятия занял долгие годы. Это были годы обучения и тяжелой работы вместе с группой преданных партнеров.

Выпускаем нашу убойную систему в мир

Pure Alpha была самой эффективной структурой активного управления инвестициями. Однако мы знали, что, если хотим управлять значительным объемом средств институциональных инвесторов, нам придется принять тот факт, что лишь ограниченное число клиентов, готовых к новаторским идеям, согласятся попробовать этот подход. В конце 1990-х – начале 2000-х годов, пока мы пытались убедить клиентов, на Pure Alpha приходилось не более 10 % наших совокупных активов в управлении.

Хотя мы не могли торговать акциями и сырьевыми товарами со счетов своих «облигационных» клиентов, мы применяли выведенные нами принципы структурирования портфеля вместе с Pure Alpha, чтобы обеспечить этим клиентам более высокую доходность при более низком уровне риска. В том числе мы использовали иностранные государственные облигации, долги стран с переходной экономикой, индексируемые на уровень инфляции облигации, корпоративные облигации, валютные риски, сопровождающие иностранные инвестиции. В наших наименее ограниченных облигационных портфелях мы открывали до 50 разных типов позиций – гораздо больше, чем любые другие традиционные управляющие облигациями. Это дало нам огромное конкурентное преимущество и позволило год за годом удерживаться на верхних позициях многих рейтингов эффективности инвестиционной деятельности.

Наша система Pure Alpha была лишь первым из ряда инновационных продуктов, которые мы предложили клиентам. В 1991 году мы стали первыми менеджерами по валютному оверлею[27] для институциональных инвесторов. Тогда они размещали значительные доли своих портфелей на международном рынке ценных бумаг. Это помогало диверсифицировать вложения, но добавляло неуправляемый валютный риск. Это было серьезной проблемой, так как добавление валютных рисков не вело к повышению ожидаемой доходности. Мы работали на валютных рынках уже не один год и накопили практический опыт в структурировании инвестиционного портфеля, так что обладали преимуществом при решении этой проблемы. В конце концов компания стала крупнейшим активным управляющим на валютном рынке в мире.

Мы также представили несколько других, новых и эффективных способов управления инвестициями, которые работали в точности так, как мы задумали. С каждым из таких инструментов мы предлагали клиентам конкретные расчетные показатели ожидаемой эффективности в формате диаграммы, на которой была приведена прямая нераспределенной прибыли и прогнозируемые вариации. Мы могли это делать благодаря тому, что систематизация нашего процесса принятия решений позволяла проверять его результативность в самых разных условиях.

На ошибках учатся

Конечно, не обходилось без ошибок, но все они были в пределах ожидаемого. Замечательно то, что мы допустили большинство ошибок потому, что привыкли относиться к ним как к возможностям для обучения и совершенствования. Одна из самых запоминающихся наших ошибок произошла в начале 1990-х, когда Росс, отвечавший в то время за торговые операции, забыл вложить деньги клиента, и они остались лежать наличными. К тому времени, когда это обнаружилось, ущерб составлял несколько сотен тысяч долларов.

Это была ужасная и дорогостоящая ошибка, и моя реакция могла быть ей под стать: например, уволить Росса, чтобы показать остальным, что не потерплю ротозейства. Но ведь идеальных людей не существует, и подобные действия только спровоцировали бы остальных лучше скрывать проблемы, что неизбежно привело бы к еще более серьезным и дорогим ошибкам. Я глубоко убежден, что проблемы и разногласия следует обсуждать открыто и совместно искать способы исправить ситуацию. Так что мы с Россом поработали над созданием «журнала ошибок» в нашем подразделении трейдеров. С тех пор всякий раз, когда что-то случалось (торговая сделка не проходила, мы платили более высокие транзакционные издержки, чем ожидали, и тому подобное), трейдеры это фиксировали, и мы следили за развитием ситуации. Поскольку мы постоянно отслеживали проблемы и решали их, наша операционная деятельность становилась от этого только эффективнее.

При наличии процесса, выявляющего все проблемы и проясняющего их причины, происходит постоянное совершенствование деятельности.

По этой причине я настоял, чтобы мы вели «журнал возникающих вопросов» в рамках всей компании. Правило простое: при возникновении проблемы ее следует зафиксировать в журнале, указать степень серьезности, а также ответственного сотрудника. Если случилась ошибка и сотрудник зафиксировал ее в журнале, ему ничего не грозит. Если он не зафиксировал ошибку, у него будут серьезные неприятности. Таким образом, руководители сразу узнают о проблемах, что в разы лучше, чем если бы им приходилось выискивать их. «Журнал ошибок» (который мы переименовали в «Журнал возникающих вопросов» – Issue Log) стал нашим первым управленческим инструментом. Впоследствии я понял, как такие важные инструменты помогают стимулировать желаемое поведение. Это привело к тому, что мы создали еще несколько инструментов, которые я опишу позднее.

Наша новая культура определения проблем и разногласий привела к возникновению напряжения и конфликтам внутри компании, особенно когда дело доходило до выявления слабых сторон сотрудников. И вскоре ситуация достигла точки кипения.