А. В. Пухов

Электронные деньги в коммерческом банке. Практическое пособие

1.3. Особенности взаимодействия с банковскими платежными агентами

Банковские платежные агенты имеют огромное значение в проектах банков, связанных с распространением электронных средств платежа, и этим кейсам и процедурам взаимодействия с банковскими платежными агентами будет посвящен отдельный раздел книги.

Агентская модель выступает альтернативой развитию собственных розничных сетей кредитными организациями, что не всегда бывает экономически целесообразно. Развитие инфраструктуры банковских платежных агентов – это естественный и экономически оправданный путь замещения нерентабельных банковских филиалов. Причем развитие сети банковских платежных агентов может выполняться банками или при их участии, что не создает угрозы размыванию банковского функционала. Это комплексное решение проблемы доступности финансовых услуг в регионах, что особенно актуально в малых городах и селах. Хотя термин «банковский платежный агент» существовал и до принятия специализированного законодательства, он был закреплен в Федеральном законе от 03.06.2009 № 121-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона „О деятельности по приему платежей физических лиц, осуществляемой платежными агентами"». Новое законодательство более четко закрепило возможность передачи банками части своих функций некредитным организациям, а также структурировало и расширило перечень передаваемых кредитными организациями функций, о которых будет сказано далее. Определение банковского платежного агента содержится в п. 4 ст. 3 Закона № 161-ФЗ: банковский платежный агент – юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, которые привлекаются кредитной организацией в целях осуществления деятельности, предусмотренной настоящим Федеральным законом.

Также разрешено субагентирование, т. е. передача части функций банковским платежным агентом субагенту, определение которого содержится в п. 5 ст. 3 Закона № 161-ФЗ: банковский платежный субагент – юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, которые привлекаются банковским платежным агентом в целях осуществления деятельности, предусмотренной настоящим Федеральным законом.

Кроме банковских платежных агентов законодательством России предусмотрен еще один сходный по функционалу субъект – платежный агент. Деятельность платежного агента регулируется отдельным нормативным актом – Федеральным законом от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (далее – Закон № 103-ФЗ). В пунктах 3, 4, 5 ст. 2 Закона № 103-ФЗ дано понятие платежного агента, что поможет разобраться в его основных отличиях от банковского платежного агента.

Закон 103-ФЗ

Статья 2. Основные понятия, используемые в настоящем Федеральном законе (выдержки)

3) платежный агент – юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, осуществляющие деятельность по приему платежей физических лиц. Платежным агентом является оператор по приему платежей либо платежный субагент;

4) оператор по приему платежей – платежный агент – юридическое лицо, заключившее с поставщиком договор об осуществлении деятельности по приему платежей физических лиц;

5) платежный субагент – платежный агент – юридическое лицо или индивидуальный предприниматель, заключившие с оператором по приему платежей договор об осуществлении деятельности по приему платежей физических лиц.

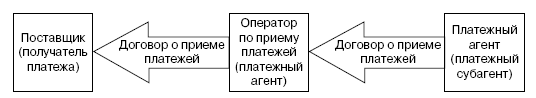

Как видно из вышеуказанных определений, платежные агенты могут осуществлять свою деятельность при наличии договора с некредитной организацией – оператором по приему платежей, которая в свою очередь должна иметь договор с поставщиком. То есть описанная цепочка сходна с банковскими платежными агентами, но ключевым отличием является отсутствие кредитной организации в договорных отношениях. Схематично можно отразить договорные отношения для платежного агента следующим образом (рис. 1.1).

Рис. 1.1. Схема договорных отношений для платежного агента

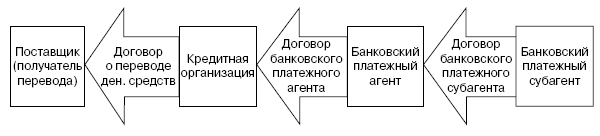

А для банковского платежного агента в таком виде (рис. 1.2):

Рис. 1.2. Схема договорных отношений для банковского платежного агента

Как видно из приведенных схем, банковским платежным агентам дана возможность создания более длинной цепочки субагентов на одно звено, что позволяет банковско-платежной модели быть более конкурентной по сравнению с платежной моделью. Кроме того, по спектру оказываемых услуг банковские платежные агенты также имеют преимущества.

Глава 2

Сфера Применения электронных денежных средств

Основным и первым возражением, с которым приходится сталкиваться при разговоре с банкирами об электронных деньгах – это «зачем они вообще нужны?». Банки давно и успешно предоставляют своим клиентам различные банковские карты, а также бесплатный интернет-банкинг для физических лиц. Интернет-банкинг банка ничем не хуже электронного кошелька по функционалу, спектру возможностей оплаты и его пополнения. Наоборот, в силу наличия идентификации клиента при открытии банковского счета, интернет-банкинг свободен от ограничений как по суммам и операциям, которые Закон № 161-ФЗ накладывает на неперсонифицированное электронное средство платежа (ЭСП), так и от ограничений по суммам, которое этот же Закон накладывает на персонифицированное электронное средство платежа.

Обосновывая для банков необходимость работы с электронными денежными средствами, можно выделить два основных направления:

1) расширение клиентской базы за счет клиентов, не охваченных банковскими услугами, или предложение клиентам быстрых банковских услуг;

2) расширение клиентской базы и получение комиссионного дохода за счет реализации проектов, которые невозможно реализовать на основе традиционных банковских инструментов.

1. Расширение клиентской базы за счет клиентов, не охваченных банковскими услугами, осуществляется по следующим основным направлениям: привлечение клиентской базы за счет собственных каналов продаж и использование агентской сети. Примером собственного продвижения электронных средств платежа могут выступать примеры распространения банками «подарочных» предоплаченных карт. Предоплаченные карты и денежные средства на ней являются электронным средством платежа и электронными денежными средствами соответственно. Подарочные карты являются очень удобным и быстрым способом предложить клиенту банковский продукт, данные карты не требуют идентификации клиента и могут быть быстро ему «проданы». Таким образом, такая предоплаченная карта является неперсонифицированным электронным средством платежа с присущими ей ограничениями по видам и суммам операций. Но при этом данный продукт интересен клиенту, и вот почему. В настоящее время широкое распространение получило использование в качестве подарка денег или всевозможных подарочных сертификатов тех или иных торговых сетей. Банковская же карта позволяет потратить деньги в любом магазине, и в этом ее преимущество перед подарочным сертификатом конкретного магазина, и она менее банальна, чем конверт с деньгами. Банки для таких случаев предлагают данные карты в подарочных дизайнах и упаковках. Кроме предоплаченных карт на физическом носителе некоторые банки выпускают данные карты в виртуальном виде, т. е. по сути в виде реквизитов карты, которые можно использовать для разовой покупки в интернет-магазине для тех клиентов, которые опасаются использовать реквизиты своей основной карты в сети «Интернет».

Еще один пример использования электронных средств платежа банками – это предложение клиентам личного кабинета в сети «Интернет» и (или) на мобильном устройстве. По своей сути данный рабочий кабинет – это фактически интернет-банкинг, но в отличии от классического дистанционного доступа к счету клиента не требует идентификации последнего. Таким образом, клиент может начать использовать электронное средство платежа сразу после регистрации или скачивания мобильного приложения. Конечно, для оплат требуется увеличить остаток электронных денежных средств, и данный функционал предоставляется почти всеми кредитными организациями: с помощью банковской карты, наличными в терминалах или торговых сетях. При этом данный проект вызывает достаточно много сомнений, так как для его использования клиентом слишком мало потребностей, ведь если у клиента есть банковская карта, то с большой долей вероятности есть и интернет-банкинг какого-либо банка. Поэтому такие проекты «работают» у «старожилов» рынка, набравших в свое время серьезную клиентскую базу: «Яндекс Деньги», «Вебмани» или «Киви». «Киви» к тому же имеет возможность предложить своим клиентам пополнение наличными посредством крупнейшей сети терминалов без комиссии. Выход на рынок новых игроков, предлагающих просто сервис по переводу электронных денежных средств, вряд ли можно рассматривать как конкурентное бизнес-предложение. При этом развитие электронных средств платежа в виде распространения как предоплаченных карт, так и виртуальных электронных средств платежа успешно производится через банковских платежных агентов.

В настоящее время некоторые кредитные организации распространяют свои предоплаченные карты через сетевые торговые структуры, микрофинансовые и прочие организации. Отдельно хотелось бы остановиться на микрофинансовых организациях (МФО), так как они в течение последних лет стали одним из наиболее бысторастущих сегментов на финансовом рынке. Часто МФО воспринимаются банками как конкуренты, хотя на самом деле данные организации работают в других сегментах рынка, не интересных кредитным организациям. Клиенты МФО – физические лица и микробизнес, которые географически не имеют доступа к банковским услугам или не имеют возможности подтвердить свою платежеспособность по объективным или субъективным причинам. Также работа с МФО дает возможность клиентам «исправить» свою отрицательную кредитную историю перед банками. Кроме того, МФО своим предложением позволяют удовлетворить спрос клиентов на займы, которые предоставляются быстро и с минимальным набором документов. Стоимость такого займа выступает вторичным фактором в связи с его коротким сроком, как правило, не больше двух недель. Данные организации уже сейчас выступают партнерами банков для распространения электронных средств платежа, выступая банковскими платежными агентами (БПА). Для МФО такое сотрудничество позволяет уйти от работы с денежной наличностью и предложить своим клиентам современные платежные продукты.

Общее количество точек продаж на базе микрофинансовых институтов в настоящее время сравнимо с общим количеством банковских подразделений в России, причем более 60 % из них расположены в населенных пунктах с населением менее 100 человек, где банковская инфраструктура развита слабее всего. Эффективность построения розничных сетей продаж и клиентского обслуживания на основе БПА подтверждается опытом стран, близких к России по основным макроэкономическим показателям, территории и диспропорциям в развитии банковской инфраструктуры (например, Бразилия, Индия, Мексика), где нормативно-правовое регулирование БПА появилось на несколько лет раньше, чем в России. Таким образом, набор преимуществ предлагаемой модели позволяет банкам реализовать уникальную стратегию розничного продвижения своих предоплаченных продуктов, характеризующуюся низким удельным уровнем затрат на одну точку продаж в сравнении с построением собственной филиальной сети.

При работе с БПА особое внимание стоит уделить контролю за БПА, данный вопрос будет детально описан в следующих разделах.

2. Расширение клиентской базы и получение комиссионного дохода за счет реализации бизнес-кейсов, которые невозможно реализовать на основе традиционных банковских инструментов, является еще более перспективным направлением деятельности кредитной организации. На современном рынке существует огромное количество всевозможных инновационных технологических компаний, работающих или выходящих на рынок электронных платежных инструментов. В свете Закона № 161-ФЗ операторами по переводу электронных денежных средств могут выступать только кредитные организации (банки или небанковские кредитные организации). В связи с этим для легитимности бизнеса технологическим компаниям, которые хотят создавать и предоставлять клиентам электронные кошельки (электронные средства платежа), необходимо получить лицензию на банковскую деятельность. Данная процедура является очень затратной для IT-компаний. Кроме того, специалистам придется брать на себя не свойственный им банковский функционал, что может привести к замедлению развития их основного бизнеса – программным разработкам. Банковский бизнес достаточно консервативен и чрезвычайно зарегулирован, и в связи с этим для команды IT-компании существует обусловленный недостаточной квалификацией и менталитетом риск потери банковской лицензии.

При проведении банковских операций необходимо соблюдать здоровый консерватизм и скрупулезно выполнять требования регулятора. Конечно, в связи с принятием Закона № 161-ФЗ появился еще один вид небанковской кредитной организации (НКО), так называемая платежная НКО. Такая НКО имеет лицензию только на перевод денежных средств, для нее установлены минимальные требования по капиталу – всего 18 млн руб., упрощенная процедура регистрации и дальнейшей отчетности. Но в любом случае ее создание и дальнейшее поддержание функционирования очень затратно. Подробно процедура регистрации и затраты на ее регистрацию и первые периоды обслуживания приведены в следующих разделах данной книги.

В связи с этим для кредитной организации одним из направлений бизнеса может стать поддержка данных проектов за счет предоставления им расчетных услуг и выполнения перевода денежных средств. В таком партнерстве все информационно-технологическое сопровождение выполняет IT-компания, предоставляя программное обеспечение кредитной организации на аутсорсинг как сервис. Также компания берет на себя маркетинговое продвижение проекта и клиентского обслуживания. Кредитная организация в свою очередь занимается свойственной ей деятельностью – расчетами и хранением денежных средств клиентов. На базе кредитной организации, заинтересованной в развитии такого направления, можно организовать «инкубатор» платежных стартапов, что позволит малому и микробизнесу развивать инновационные финансовые сервисы на базе и под контролем кредитной организации. Уже сейчас действует множество похожих платежных сервисов. Также кредитная организация может реализовать и такие проекты:

1) автоплатеж – сервис, позволяющий по достижении минимального баланса счета у оператора связи, установленного по предварительному заявлению пользователя, производить автоматическое пополнение баланса телефона. Источником пополнения выступает счет в кредитной организации, платежная карта или электронное средство платежа;

2) мобильное приложение, позволяющее пользователю со своего мобильного устройства производить оплату в пользу различных поставщиков. Источником пополнения выступают как банковские платежные агенты, так и другие кредитные организации и платежные карты пользователя;

3) микрофинансовый кошелек – корпоративное электронное средство платежа, предоставляемое микрофинансовым организациям для организации выдачи займа электронными денежными средствами. Продукт, позволяющий в рамках Закона № 161-ФЗ организовать МФО, организовать выдачу займов на ЭСП физических лиц, в том числе на персонифицированные предоплаченные карты.

2.1. Бизнес-кейсы применения электронных кошельков

Приведем реальный бизнес-кейс, который был подготовлен Центром Исследований Платежных Систем и Расчетов для одного из своих клиентов.

Кейс 2.1.1

Цель. Необходимо составить финансово-юридическую схему взаимодействия между следующими участниками: IT-компания – кредитная организация (КО) – юридическое лицо (Получатель), где IT-компания предоставляет информационно-технологические услуги Получателю и КО, а КО производит расчеты напрямую на расчетный счет Получателя. Данное взаимодействие необходимо для возможности организации в мобильном приложении сервиса, позволяющего физическому лицу производить поиск, заказ и оплату товаров. Мобильное приложение представляет собой агрегатор предложений разных интернет-магазинов, позволяющий проводить все действия по заказу товаров в одном окне, используя один платежный инструмент.

Краткие выводы. Для функционирования процесса заказа товаров, работ, услуг у третьих лиц с возможностью оплаты физическим лицом с помощью единого программного продукта необходимо действовать согласно положениям Закона № 161-ФЗ. В рамках данного нормативного акта программное средство, используемое в качестве инструмента для подачи физическими лицами распоряжения на проведение оплат товаров, работ, услуг квалифицируется, как электронное средство платежа (ЭСП).

Закон 161-ФЗ

Статья 3. основные понятия, используемые в настоящем Федеральном законе (выдержка)

19) электронное средство платежа – средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств.

В соответствии с Законом № 161-ФЗ быть оператором по переводу денежных средств, в том числе по переводу электронных денежных средств, может быть только кредитная организация – банк или небанковская кредитная организация, имеющие лицензию на осуществление банковских операций).

Закон 161-ФЗ

Статья 11. Оператор по переводу денежных средств и требования к его деятельности (выдержка)

1. Операторами по переводу денежных средств являются:

1) Банк России;

2) кредитные организации, имеющие право на осуществление перевода денежных средств;

3) государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» (далее – Внешэкономбанк).

В связи с этим для IT-компании единственной альтернативой созданию собственной кредитной организации является создание системы информационного сопровождения переводов денежных средств и тесное взаимодействие с какой-либо кредитной организацией, которая будет осуществлять деятельность по переводу денежных средств. Заказчик в свою очередь будет осуществлять технологическое взаимодействие между всеми участниками проекта, используя собственные программные разработки и определяя правила взаимодействия. Далее приведем аналитический материал по организации данной деятельности.

Термины и определения

Банк-эквайер – кредитная организация, предоставляющая Плательщику услуги по переводу денежных средств Получателю, используя Сервис по Договору ИТО.

Перевод – перевод денежных средств Плательщика в адрес Получателя, распоряжение, на проведение которого сформировано в рамках применения технологических условий Сервиса.

Получатель – юридическое лицо или индивидуальный предприниматель – поставщик товаров, получатель перевода, имеющий договор о переводе денежных средств с Банком-эквайером.

Плательщик – физическое лицо держатель платежной карты, в процессе взаимодействия с Банком-эквайером становится также владельцем электронного средства платежа.

ПЦ (Процессинговый центр) – IT-компания, обеспечивающая информационно-технологическое обеспечение ЭСП в соответствии с договором ИТО.

Договор ИТО – договор информационно-технологического обслуживания ЭСП, заключенный между Банком-эквайером и ПЦ.

Договор перевода денежных средств – трехсторонний договор о переводе денежных средств и информационно-технологическом обеспечении между Банком-эквайером, ПЦ и Получателем.

Сервис – технологическая платформа IT-компании, установленная в мобильном устройстве, предоставляющая сервис электронного перевода, принадлежащая ПЦ и используемая Банком-эквайером по договору ИТО. Также Cервис позволяет осуществлять поиск и Заказ товаров у Получателя.

ЭСП – электронное средство платежа, позволяющее давать распоряжение Плательщику на перевод денежных средств с использованием Сервиса.

Заказ – осуществление с помощью Сервиса, установленного на мобильном устройстве, поиска, формирования и заказов товаров у Получателя.

Мобильное устройство – смартфон, мобильный телефон, планшетный компьютер и прочие компактные персональные компьютеры.

Порядок проведения перевода

1. Плательщик регистрируется в Сервисе: вводит номер мобильного телефона, принимает условия оферты Банка-эквайера о предоставлении ЭСП и Сервиса. Возможность осуществления данных переводов предусмотрена п. 1.5 Положения о правилах осуществления перевода денежных средств (утв. Банком России 19.06.2012 № 383-П; далее – Положение № 383-П).

Положение № 383-П (выдержка)

1.5. Перевод денежных средств может быть осуществлен банком с последующим возмещением в соответствии с договором банком плательщика денежных средств в размере сумм распоряжений, исполненных банком получателя средств.

Оферта должна содержать ссылку на документы, оформляемые при Переводе (реквизиты распоряжения согласно п. 1.11 Положения 383-П, реквизиты подтверждений о переводе);

Положение № 383-П (выдержка)

1.11. Распоряжения, для которых настоящим Положением не установлены перечень реквизитов и формы, составляются отправителями распоряжений с указанием установленных банком реквизитов, позволяющих банку осуществить перевод денежных средств, и по формам, установленным банком или получателем средств по согласованию с банком. Данные распоряжения применяются в рамках форм безналичных расчетов, предусмотренных пунктом 1.1 настоящего Положения, и должны содержать наименования распоряжений, отличные от указанных в пункте 1.10 настоящего Положения.

Положения настоящего пункта распространяются на заявления, уведомления, извещения, составляемые в случаях, предусмотренных настоящим Положением, на заявления, составляемые в соответствии с федеральным законом в целях взыскания денежных средств.

Положения настоящего пункта распространяются на составляемые юридическим лицом в электронном виде или на бумажном носителе распоряжения о получении наличных денежных средств с банковского счета юридического лица при недостаточности денежных средств на его банковском счете.

2. Плательщик осуществляет регистрацию карты в Сервисе[2], для чего в экранной форме Сервиса вводит:

– номер карты и срок действия;

– CVС2/CVV2 банковской карты, которая будет являться источником пополнения ЭСП;

– при использовании 3D Secure подтверждает операцию разовым кодом.

3. Плательщик осуществляет Заказ и переходит к процедуре оплаты:

– при осуществлении предварительной регистрации карты Плательщик просто подтверждает заказ в экранной форме. При использовании 3D Secure Плательщик также подтверждает операцию разовым паролем;

– если предварительная регистрация карты не поводилась, Плательщик вводит номер и срок действия карты.

4. Плательщик осуществляет подтверждение Перевода:

– дает согласие на списание средств со счета банковской карты в сумме осуществляемого Перевода;

– дает с помощью ЭСП распоряжение Банку-эквайеру на перевод без открытия счета поступивших с банковской карты Плательщика денежных средств в пользу Получателя.

Согласно п. 1.4. Положения № 383-П предусматривается возможность приема распоряжения плательщика – физического лица.

Положение № 383-П (выдержка)

1.4. Кредитные организации осуществляют перевод денежных средств без открытия банковских счетов, в том числе с использованием электронных средств платежа, посредством:

– приема наличных денежных средств, распоряжения плательщика – физического лица и зачисления денежных средств на банковский счет получателя средств;

– приема наличных денежных средств, распоряжения плательщика – физического лица и выдачи наличных денежных средств получателю средств – физическому лицу;

– приема наличных денежных средств, распоряжения плательщика – физического лица и увеличения остатка электронных денежных средств получателя средств;

– уменьшения остатка электронных денежных средств плательщика и зачисления денежных средств на банковский счет получателя средств;

– уменьшения остатка электронных денежных средств плательщика и выдачи наличных денежных средств получателю средств – физическому лицу;

– уменьшения остатка электронных денежных средств плательщика и увеличения остатка электронных денежных средств получателя средств.

5. Осуществляется авторизация списания средств с карты на сумму Перевода.

6. Банк-эквайер через Сервис передает Получателю информацию о проведенной оплате.

7. Осуществляется перевод денежных средств в пользу Получателя.

8. Банк-эквайер получает возмещение по проведенной операции.

Движение денежных средств

1. По распоряжению Плательщика Банк-эквайер осуществляет перевод денежных средств без открытия счета на расчетный счет Получателя за вычетом комиссии Банка-эквайера (комиссия Банка-эквайера включает в себя комиссию ПЦ).

2. Банк-эквайер получает от банка эмитента банковской карты Плательщика возмещение по операции с карты Плательщика.

3. Комиссия ПЦ по Договору ИТО перечисляется на расчетный счет ПЦ в сроки и размере, установленной договором ИТО.

Информационное взаимодействие

1. Плательщик регистрируется в Сервисе: вводит номер мобильного телефона, принимает условия оферты Банка-эквайера о предоставлении ЭСП и Сервиса, информацию о регистрации карты.

2. Плательщик осуществляет регистрацию карты в Сервисе. В Сервисе поднимается фрейм Банка-эквайера для ввода данных карты[3].

3. Сервис передает в ПЦ данные о Плательщике: номер телефона и информацию о привязке карты.

4. Плательщик формирует Заказ и дает распоряжение на оплату Заказа в Сервисе.

5. Данные для оплаты передаются в ПЦ (через фрейм Банка-эквайера или без него при наличии PCI DSS).

6. ПЦ передает данные для оплаты в Банк-эквайер (через фрейм Банка-эквайера или без него при наличии PCI DSS).

7. Банком-эмитентом осуществляется авторизация списания средств с карты.

8. Банк-эквайер передает сообщение об успешной операции в ПЦ.

9. ПЦ через Сервис сообщает Плательщику и Получателю об успешной операции.

Договорные отношения

1. Оферта Банка-эквайера. Предмет договора: предоставление Плательщикам ЭСП для подачи распоряжений при осуществлении переводов денежных средств и осуществление переводов по распоряжению Плательщиков.

2. Оферта ПЦ на использование Плательщиком Сервиса. Предмет договора: лицензионное соглашение о предоставлении Плательщикам Сервиса для осуществления заказов товаров и взаимодействия с банком-эквайром и Получателем (лицензионное соглашение на использование ПО).

3. Договор ИТО между Банком-эквайером и ПЦ. Предмет договора: предоставление Банку-эквайеру услуг по обработке и передаче информации, связанной с переводами денежных средств, в том числе электронных денежных средств (процессинговое обслуживание ЭСП).

4. Договор о переводе денежных средств и информационно-технологическом обслуживании между Банком-эквайером, Получателем и ПЦ. Предмет договора: осуществление переводов денежных средств от Банка-эквайера Получателю и осуществление ПЦ информационно-технологического обеспечения данных Переводов.

Это достаточно типовой кейс, который может быть реализован кредитными организациями с различными IT-компаниями на базе технологий и нормативной базы электронных денежных средств.

Приведем еще один бизнес-кейс использования электронных кошельков в рамках платежных систем, который был разработан Центром Исследований Платежных Систем и Расчетов для Платежной системы «БЭСТ».

Кейс 2.1.2

Цель. Реализовать услугу по выдаче наличных денежных средств из платежной системы денежных переводов без открытия банковского счета «БЭСТ» в банкоматах банков – участников платежной системы ОРС (ПС ОРС).

Участники процесса

ПС БЭСТ – платежная система БЭСТ, оператором которой является ООО «БЭСТ». В рамках настоящего проекта ПС БЭСТ организует прием наличных в отделениях Банков-партнеров, в том числе в целях увеличения остатка предоплаченной карты.

Расчетный банк (РБ) – НКО «Объединенная расчетная система», являющаяся расчетным центром ПС ОРС и ПС БЭСТ, а также эмитентом предоплаченной карты.

ПС ОРС – платежная система ОРС, оператором которой является НКО «Объединенная расчетная система». В рамках настоящего проекта ПС ОРС организует выдачу наличных в банкоматах Банков-партнеров в рамках действующих

Правил Платежной Системы «Объединенная расчетная система» (далее также Правила ПС ОРС).

Оператор Сервиса – технологический оператор, обеспечивающий информационно-технологическое сопровождение операций по переводу денежных средств в банкоматы Банков-партнеров с целью последующей выдачи наличных денежных средств получателям перевода, включая информационно-технологическое обеспечение эмиссии и процессинга предоплаченных карт для Расчетного банка.

Банк-партнер (БП) – банк-участник ОРС, владелец банкоматной сети, обладающей функциональностью выдачи наличных по предоплаченной карте.

Плательщик – физическое лицо, отправитель Перевода в целях увеличения остатка предоплаченной карты.

Получатель – физическое лицо, получающее наличные денежные средства по предоплаченной карте в банкомате Банка-участника ПС ОРС. В качестве Получателя Перевода может выступать как плательщик, так и любое лицо, которому передана Предоплаченная карта.

Термины и определения

Комиссия – сумма вознаграждения за услуги по Переводу, взимаемая с Плательщика сверх суммы Перевода.

Сервис Оператора – программно-аппаратный комплекс Расчетного банка, обеспечивающий технологические процессы эмиссии и процессинга предоплаченных карт для Расчетного банка

Сервис БЭСТ – технологическая платформа, предоставляющая сервис по переводу денежных средств участникам ПС БЭСТ.

Перевод – перевод средств физического лица в целях увеличения остатка предоплаченной карты Расчетного банка, распоряжение на проведение которого формируется с использованием Сервиса БЭСТ и передается в Сервис Оператора.

Процессинговый центр Банка-партнера (ПЦ Банка-партнера) – принадлежащий Банку-партнеру программно-аппаратный комплекс, обеспечивающий процессинг операций с использованием банковских карт.

Предоплаченная карта – предоплаченная карта в электронном виде, эмитированная Расчетным банком. Предоплаченная карта является неперсонифицированным средством платежа, не прошедшим процедуру идентификации.

ОТР-Код – сгенерированный ПЦ Оператора код, необходимый для получения наличных в банкоматах Банка-партнера (аналог ПИН-кода) по Предоплаченной карте.