А. В. Пухов

Электронные деньги в коммерческом банке. Практическое пособие

Порядок отправки и получения Перевода

1. Плательщик обращается в отделение банка-участника ПС БЭСТ, проходит идентификацию, принимает условия оферт:

– Банка-участника ПС БЭСТ на отправку перевода;

– Расчетного банка на осуществление эмиссии и проведение операций по Предоплаченной карте.

2. Плательщик дает распоряжение на перевод денежных средств в рамках ПС БЭСТ в части увеличения остатка предоплаченной карты на сумму не более 15 тыс. руб., в том числе указав свой номер телефона.

3. В ПЦ Оператора Сервиса устанавливается ответная часть системы ОТР (ОТР сервер, подключенный к HSM (Hard security module), которая принимает от сервиса БЭСТ запросы на регистрацию Переводов и разрешенных сумм по каждому переводу.

4. После формирования запроса на Перевод в сервисе БЭСТ передает в ПЦ Оператора сумму перевода и номер телефона Плательщика.

5. В ПЦ Оператора Сервиса открывается предоплаченная карта, в качестве номера которой используется BIN 111111 и далее номер телефона Плательщика. Карта непополняемая, сумма остатка по карте – не более 15 тыс. руб.

6. Плательщику на мобильный телефон передается ОТР-код.

7. Плательщик имеет возможность лично получить сумму Перевода в банкомате Банка-партнера ОРС или передать иному лицу реквизиты (номер телефона, ОТР и сумму) для использования предоплаченной карты.

8. При получении Перевода в банкомате Банка-партнера ОРС необходимо:

– выбрать в меню банкомата услугу «Переводы БЭСТ»;

– ввести номер телефона отправителя;

– ввести сумму получения наличных (сумма не более 5 тыс. руб.);

– ввести одноразовый пароль (ОТР).

9. При авторизации транзакций, поступивших из банкоматов Банков-партнеров, ПЦ Оператора Сервиса проводит сверку криптовеличин и соответствующих им сумм переводов. В случае их совпадения отправляется запрос в Расчетный банк на списание денежных средств с предоплаченной карты в размере, равном сумме Перевода и комиссии за Перевод.

Авторизация транзакций, кроме описанного выше, предполагает проверку расходного лимита Расчетного банка в ПС ОРС.

10. В случае положительного ответа ПЦ ОРС на авторизационный запрос:

– счет предоплаченной карты уменьшается на сумму Перевода и комиссии за Перевод;

– в случае использования всего лимита карты карта закрывается;

– расходный лимит Расчетного банка в ПС ОРС уменьшается на сумму Перевода и Комиссии;

– в Банк-партнер ПС ОРС направляется разрешение на выдачу наличных по Переводу;

– банкомат выдает наличные Получателю.

Юридические основания и порядок расчетов

1. Плательщик обращается в отделение банка-участника ПС БЭСТ, где дает распоряжение:

– выпустить предоплаченную карту Расчетного банка;

– отправить перевод в целях увеличения остатка предоплаченной карты[4].

2. Получателю открывается предоплаченная карта в соответствии с п. 26 ст. 3 Закона № 161-ФЗ.

Статья 3. Основные понятия, используемые в настоящем Федеральном законе (выдержка)

26) предоплаченная карта – платежная карта, предоставляемая клиенту оператором электронных денежных средств, используемая для перевода электронных денежных средств, а также для осуществления иных операций, предусмотренных статьей 7 настоящего Федерального закона.

3. В случае непроведения оператором электронных денежных средств идентификации клиента – физического лица в соответствии с Федеральным законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Закон № 115-ФЗ) использование электронного средства платежа осуществляется клиентом – физическим лицом при условии, что остаток электронных денежных средств в любой момент должен быть не более 15 тыс. руб. Указанное электронное средство платежа является неперсонифицированным.

Общая сумма переводимых электронных денежных средств с использованием одного неперсонифицированного электронного средства платежа не может превышать 40 тыс. руб. в течение календарного месяца.

В целях увеличения остатка электронных денежных средств не требуется производить идентификацию клиента – физического лица, в том числе выгодоприобретателя, если сумма денежных средств не превышает 15 тыс. руб. в соответствии с п. 1.4. ст. 7 Закона № 115-ФЗ.

Закон № 115-ФЗ

Статья 7. Права и обязанности организаций, осуществляющих операции с денежными средствами или иным имуществом (выдержка)

1.4. Идентификация клиента – физического лица, представителя клиента, выгодоприобретателя и бенефициарного владельца, а также упрощенная идентификация клиента – физического лица не проводится при осуществлении кредитными организациями, в том числе с привлечением банковских платежных агентов, перевода денежных средств без открытия банковского счета, в том числе электронных денежных средств, в пользу юридических лиц и индивидуальных предпринимателей в целях оплаты реализуемых товаров, выполняемых работ, оказываемых услуг, использования результатов интеллектуальной деятельности или средств индивидуализации, в пользу органов государственной власти и органов местного самоуправления, учреждений, находящихся в их ведении, получающих денежные средства плательщика в рамках выполнения ими функций, установленных законодательством Российской Федерации, а также при предоставлении клиентом – физическим лицом кредитной организации денежных средств в целях увеличения остатка электронных денежных средств, если сумма денежных средств не превышает 15 000 рублей либо сумму в иностранной валюте, эквивалентную 15 000 рублей, за исключением случаев, если получателем переводимых денежных средств является физическое лицо, некоммерческая организация (кроме религиозных и благотворительных организаций, зарегистрированных в установленном порядке) либо организация, созданная за пределами территории Российской Федерации, а также если у работников кредитной организации, банковских платежных агентов возникают подозрения, что указанная операция осуществляется в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма. При осуществлении кредитными организациями, в том числе с привлечением банковских платежных агентов, перевода денежных средств без открытия банковского счета, в том числе электронных денежных средств, в целях оплаты товаров (работ, услуг), включенных в перечень товаров (работ, услуг), определенный Правительством Российской Федерации, в оплату которых платежный агент не вправе принимать платежи физических лиц, идентификация клиента – физического лица проводится независимо от суммы перевода.

Таким образом, плательщик производит увеличение остатка неперсонифицированного электронного средства платежа. Реквизиты данного электронного средства платежа (предоплаченной карты) Плательщик передает получателю, так как Закон № 115-ФЗ не требует идентификации выгодоприобретателя и (или) клиента – владельца электронного средства платежа (предоплаченной карты) при увеличения остатка до 15 тыс. руб.

Денежные средства при использовании такой предоплаченной карты могут быть выданы наличными в сумме не более 5 тыс. руб. в день и 40 тыс. руб. в месяц в соответствии с п. 20 ст. 7 Закона № 161-ФЗ.

Закон № 161-ФЗ

Статья 7. Особенности осуществления перевода электронных денежных средств (выдержка)

20. Помимо осуществления перевода электронных денежных средств денежные средства, учитываемые оператором электронных денежных средств в качестве остатка (его части) электронных денежных средств клиента – физического лица, использующего электронное средство платежа, предусмотренное частью 4 статьи 10 настоящего Федерального закона, могут быть по его распоряжению переведены на банковский счет в пользу юридических лиц, индивидуальных предпринимателей либо на банковский счет такого клиента – физического лица в случае, если указанный клиент прошел процедуру упрощенной идентификации, направлены на исполнение обязательств клиента – физического лица перед кредитной организацией или выданы наличными денежными средствами в случае использования предоплаченной карты при условии, что общая сумма выдаваемых наличных денежных средств не превышает 5 тысяч рублей в течение одного календарного дня и 40 тысяч рублей в течение одного календарного месяца.

4. Получатель получает в банкомате денежные средства по предоплаченной карте на основании Правил ПС ОРС в сумме не более 5 тыс. руб. в день по одной Предоплаченной карте.

5. По окончании операционного дня ПС ОРС между участниками процесса производятся следующие расчеты:

– на основании отдельного клирингового отчета, предоставляемого расчетному банку ПС БЭСТ, расчетный банк зачисляет денежные средства на предоплаченные карты с корреспондентских счетов банков-участников ПС БЭСТ по отправленным переводам;

– на основании отдельного клирингового отчета, предоставляемого расчетному банку ПС ОРС, расчетный банк зачисляет денежные средства с предоплаченных карт на корреспондентские счета банков-участников ПС ОРС по выданным в банкоматах наличным.

Договорные отношения

1. Договор на ИТО, заключенный между Оператором Сервиса, ООО «БЭСТ» и НКО «ОРС». Предмет договора: предоставление услуг ООО «БЭСТ» и НКО «ОРС» по обработке и передаче информации, связанной с осуществлением Перевода.

2. Договор о взаимодействии между платежными системами, заключенный между ООО «БЭСТ» и НКО «ОРС». Предмет договора: расчеты по операциям между банками – участниками ПС ОРС и ПС БЭСТ.

3. Договор между плательщиком и НКО ОРС об эмиссии и обслуживании предоплаченной карты. Публичная оферта. Предмет договора: присоединение к Правилам эмиссии и обращения предоплаченной карты Расчетного банка.

2.2. Бонусные программы

Отметим, что с позиции законодательства РФ, а именно Закона № 161-ФЗ, наиболее правильным является определять баллы клиентов на бонусном счете как электронные денежные средства. Однако с точки зрения функционирования данная модель имеет существенные изъяны, а именно: необходимость привлечения кредитной организации, неудобства в расчетах между юридическими и физическими лицами с точки зрения налоговых последствий, а также невозможность «сгорания» баллов.

Модель деятельности в качестве оператора бонусной программы имеет регулятивный риск признания деятельности компании как незаконной банковской деятельности, но данный риск по некоторым причинам минимальный при выполнении ряда условий.

Причины: по данной системе работает достаточно много компаний в том числе лидеров рынка (программы: «Спасибо» (компания «Сбербанк»), «С-клуб» (компания «Связной») и др.)

Условия:

1) баллы в рамках бонусной системы не должны ни в каком случае:

– выводиться или иным образом трансформироваться в наличные (безналичные) денежные средства,

– покупаться или иным образом трансформироваться из наличных (безналичных) денежных средств;

2) оплата баллами может производиться только в пользу компаний – участников бонусной программы, оплата в пользу третьих компаний запрещена.

Модель деятельности в качестве оператора бонусной программы лишена изъянов предыдущей модели, т. е. в том числе позволяет списывать в доход «сгоревшие» баллы, позволяет самостоятельно управлять бонусным фондом, получая с него доход.

2.3. Деятельность по переводу электронных денежных средств

Как уже упоминалось, исходя из буквального трактования Закона № 161-ФЗ наиболее правильным является определять баллы клиентов на бонусном счете как электронные денежные средства. Данная позиция высказывалась и Банком России в информационном письме, размещенном на официальном сайте Банка России, о котором говорилось в предыдущих разделах.

В рамках Закона № 161-ФЗ личный кабинет (бонусная карта), используемый Клиентом – физическим лицом в качестве инструмента для подачи распоряжения на проведение оплат товаров, работ, услуг, квалифицируется как электронное средство платежа (ЭСП).

В соответствии с Законом № 161-ФЗ быть оператором по переводу денежных средств, в том числе по переводу электронных денежных средств, может быть только кредитная организация (банк или небанковская кредитная организация, имеющие лицензию на осуществление банковских операций).

В связи с этим для функционирования данной схемы необходимо получить статус кредитной организации. Наиболее экономически оправданным вариантом регистрации кредитной организации является регистрация небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций. Для данной кредитной организации установлен минимальный уставный капитал – 18 тыс. руб. и более простой порядок отчетности перед регулятором. Покупка данной кредитной организации в настоящее время не представляется возможной, так как пока не существует данных кредитных организаций, готовых к продаже.

В соответствии с Приложением 25 к Инструкции Банка России от 02.04.2010 № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» определен перечень банковских операций, право на осуществление которых предоставляет лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций:

1) открытие и ведение банковских счетов юридических лиц только в части банковских счетов юридических лиц в связи с осуществлением переводов денежных средств без открытия банковских счетов;

2) осуществление переводов денежных средств по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам только в части банковских счетов юридических лиц в связи с осуществлением переводов денежных средств без открытия банковских счетов;

3) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц только в связи с осуществлением переводов денежных средств без открытия банковских счетов;

4) осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Порядок регистрации и получения лицензии кредитной организации в общих чертах описан в ст. 12–15 Федерального закона от 02.12.1990 № 395-1 «О банках и банковской деятельности». Основным вопросом при регистрации или покупке кредитной организации является соблюдение учредителями требований, предъявляемых к ним Центральным Банком РФ (Банком России), а также подтверждение платежеспособности учредителей. Инструкцией Банка России от 02.04.2010 № 135-И «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» утвержден перечень документов, направляемых в Банк России для регистрации кредитной организации.

Затраты на создание НКО, по мнению автора и как показывает практика, составляют порядка 26 млн руб., из которых 18 млн руб. – уставный капитал. Ежемесячные затраты с учетом размера заработной платы персонала московского региона – порядка 4 млн руб. При необходимости полный расчет затрат по созданию и функционированию НКО можно заказать отдельно в Центре Исследований Платежных Систем и Расчетов.

Итак, как видим, единственной альтернативой созданию собственной кредитной организации является формирование системы информационного сопровождения переводов денежных средств при тесном взаимодействии с действующей кредитной организацией (банком), которая будет осуществлять деятельность по переводу денежных средств. Последняя в свою очередь будет осуществлять информационно-технологическое взаимодействие между всеми участниками проекта, используя собственные программные разработки и определяя правила взаимодействия.

2.3.1. Система информационного сопровождения электронных средств платежа

1. Клиент оформляет неперсонифицированное электронное средство платежа на основании оферты КО, поступающие клиенту денежные средства от Партнеров поступают на данное электронное средство платежа. Электронным средством платежа является идентификатор (личный кабинет, бонусная карта), который позволяет клиенту распоряжаться денежными средствами.

2. Остаток электронных денежных средств всех Клиентов находится у КО, все переводы осуществляются КО.

3. При пополнении бонусного счета Клиента за счет средств Партнера производится увеличение остатка электронных денежных средств. В качестве варианта можно рассматривать варианты не прямого пополнения бонусного счета клиента Партнером, а перечисление торговой уступки КО, которая в свою очередь производит кэш-бэк по операциям в сети Партнеров (последнее возможно с 01.08.2014). Кроме того, физическое лицо может самостоятельно пополнять свой бонусный счет, который в данной модели является остатком электронных денежных средств, за счет собственных средств.

Закон № 161-ФЗ

Статья 7. Особенности осуществления перевода электронных денежных средств (выдержка)

2. Клиент – физическое лицо может предоставлять денежные средства оператору электронных денежных средств с использованием банковского счета или без использования банковского счета, а также за счет денежных средств, предоставляемых юридическими лицами или индивидуальными предпринимателями оператору электронных денежных средств в пользу такого клиента – физического лица, если договором между оператором электронных денежных средств и клиентом – физическим лицом предусмотрена такая возможность.

4. При проведении оплаты Клиентом услуг Партнеров производится перевод электронных денежных средств, если Партнер использует корпоративное электронное средство платежа или возврат остатка электронных денежных средств и стандартный банковский перевод на расчетный счет Партнера. Также перевод денежных средств может осуществляться в пользу любой другой организации, не участвующей в бонусной программе.

Закон № 161-ФЗ

Статья 7. Особенности осуществления перевода электронных денежных средств (выдержки)

7. Перевод электронных денежных средств осуществляется на основании распоряжений плательщиков в пользу получателей средств. В случаях, предусмотренных договорами между плательщиком и оператором электронных денежных средств, между плательщиком и получателем средств, перевод электронных денежных средств может осуществляться на основании требований получателей средств в соответствии со статьей 6 настоящего Федерального закона с учетом особенностей перевода электронных денежных средств, за исключением случаев использования электронных средств платежа, предусмотренных частью 4 статьи 10 настоящего Федерального закона.

20. Помимо осуществления перевода электронных денежных средств остаток (его часть) электронных денежных средств клиента – физического лица, использующего электронное средство платежа, предусмотренное частью 4 статьи 10 настоящего Федерального закона, может быть по его распоряжению переведен только на банковский счет. Такой остаток (его часть) электронных денежных средств клиента – физического лица не может быть выдан наличными денежными средствами.

2.3.2. Схема движения денежных средств и информации

Приведем схему движения денежных средств (рис. 2.1):

1 – увеличение остатка на бонусном счете: КО получает от Партнера денежные средства для увеличение остатка электронных денежных средств Клиента либо КО получает от Партнера торговую уступку, которая в свою очередь перечисляется в качестве кэш-бэка для увеличение остатка электронных денежных средств Клиента. Клиент самостоятельно вносит денежные средства наличным или безналичным путем через кассу Партнера как банковского платежного агента КО;

2 – оплата с бонусного счета: КО на основании распоряжения клиента производит перевод денежных средств на расчетный счет Партнера или на расчетный счет любой другой организации;

3 – оператор получает вознаграждение за ИТО от КО на основании договора ИТО.

Рис. 2.1. Схема движения денежных средств

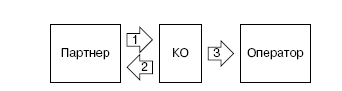

Схема движения информации (рис. 2.2):

1 – увеличение остатка на бонусном счете: при проведении оплаты или иного бонусного действия оператор с помощью автоматизированной системы получает от Партнера и передает КО реестр для пополнения бонусных счетов в разрезе бонусных карт (увеличения остатка денежных средств в разрезе электронных средств платежа), общая сумма реестра совпадает с суммой перечисленных денежных средств;

2 – оплата с бонусного счета: при проведении оплаты с бонусного счета Оператор с помощью автоматизированной системы получает от КО и передает Партнерам информация об оплатах, произведенных по бонусным счетам в режиме реального времени;

3 – оператор передает в КО акт и отчет по проведенному ИТО для последующей оплаты.

Рис. 2.2. Схема движения информации