А. В. Пухов

Методология развития банковского розничного бизнеса

Предисловие

Начало нового тысячелетия для банковской сферы России прошло под знаком развития услуг, наиболее характерных для общества потребления: потребительского кредитования. К 2008 году трудно было найти хоть одну семью, не имеющую действовавшего или уже погашенного кредита в одном из банков. Причем кредиты брались, как под действительно нужные долгосрочные цели: покупка квартиры, или автомобиля, так и под откровенную ерунду: новый телефон или ноутбук, хотя старые работали, ничуть не хуже новых. В этой связи многие банки чрезвычайно увлеклись этой темой и готовы были кредитовать, казалось бы, уже под покупку пачки сигарет, относя ее к заложенному имуществу. С другой стороны, вместо реального производства и сферы услуг, популярными «бизнесами» стал рынок акций и производных финансовых инструментов, а также безудержно растущая в цене недвижимость. Действительно, зачем мучительно, преодолевая бюрократические препоны, открывать собственный магазин, аптеку или не дай бог заводик, когда можно те же деньги вложить в покупку недвижимости, которая будет из месяца в месяц дорожать, а ее можно еще и сдать в аренду получая дополнительный доход. А под покупку новой недвижимости взять кредит в банке, под минимальный процент и так до бесконечности. Еще лучше обстояли дела на рынке акций, которые дорожали, доводя стоимость компании до ее выручки на «сто» лет вперед и принося доход акционерам. Причем многие из компаний не имели и десятой доли реальной биржевой стоимости, а цена акций определялась туманными перспективами. В этой связи, многие банки, как организации, нацеленные на получение максимальной прибыли своим владельцам перенесли наибольший уровень внимание в вышеописанные «секторы экономики».

Хотя, конечно далеко не все кредитные организации ринулись в эти сегменты. Многие увидев, что есть свободный рынок, пока не занятый крупными банками в силу своей ограниченности в доходах, заняли рынок переводов. Рынок платежей отошел небанковским операциям, развернувшим многотысячные сети платежных терминалов и агентов. Электронные платежи также заняли небанковские организации, клиентская база многих из которых составляет уже миллионные значения.

Но финансовый кризис изменил этот дисбаланс, и возможно в текущей ситуации, для многих из сотрудников российских банков будет интересно это издание. В издании подробно описаны процедуры формирования подразделения, ответственного за построение и развития комиссионного розничного бизнеса. Даны рекомендации по открытию новых офисов, процедуры их продвижения и организации продаж. Также предоставлены практические наработки по методологии операционной работы различных сегментов банковского розничного бизнеса: платежей и переводов от физических лиц, организации эмиссии дебетовых карт и карт с разрешенным овердрафтом, эквайринг платежных карт, продаже и покупке чеков. Отдельный раздел посвящен организации клиентской работы с физическими лицами и даны возможные скрипты взаимодействия клиентских менеджеров и клиентов. Также уделено внимание вопросам риск менеджмента при работе с платежными картами, при этом даны простые к внедрению рекомендации, не требующие серьезных вложений в реализации, но дающие на выходе отличный эффект.

Издание будет интересно для специалистов и руководителей, пластиковых и/или розничных подразделений банков, компаний-производителей специального программного обеспечения, студентов финансовых высших учебных заведений. А также все кто интересуется развитием банковского ритейла в России.

1. Структура и операционное расписание подразделения розничного бизнеса

Развитие розничного направления в банке, как правило, приводит к увеличению штатной численности подразделений, что привносит свою долю проблем в условиях дефицита профессиональных кадров на рынке труда. Хотя кризис 2008 года внес свои коррективы в кадровую ситуацию на рынке, но значительно увеличить количество профессионалов он пока не смог. Поэтому, действительно профессиональные кадры даже в такой ситуации остаются в дефиците, что и заставляет принимать в розничные подразделения сотрудников имеющих малый опыт банковской деятельности и производить их обучение на месте. В свою очередь понятно желание любого работодателя получать максимальную отдачу от каждого сотрудника с первых дней работы, что возможно только в случае наличия четко прописанных должностных обязанностей и операционного расписания, а также при условии структурированного подразделения розничного бизнеса. В этом разделе будут приведены практические наработки по созданию Управления розничного бизнеса, а также определены краткие должностные обязанности каждого сотрудника и набор параметров, опираясь на которые возможно производить набор недостаточно профессионального персонала. Кроме того, приведен пример операционного расписания подразделения по обслуживанию платежных карт, чеков и переводов, позволяющего регламентировать по часам деятельности каждого сотрудника.

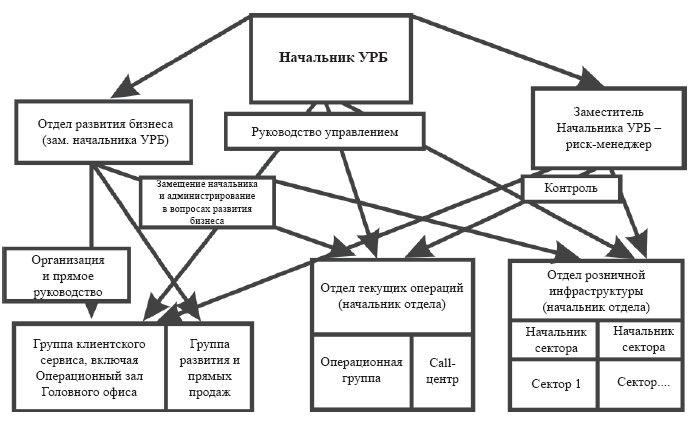

1.1 Структура управления розничного бизнеса

Для начала приведем пример структуры Управления розничного бизнеса, основное направление деятельности которого развитие в основном комиссионных продуктов в сети дополнительных офисов и карточного бизнеса целиком в банке. Естественно, что если стратегия банка нацелена на другие задачи, то данная структура изменяется в зависимости от решаемых задач.

Основные функции, задачи и обязанности должностных лиц и подразделений, структура подчинения:

Начальник УРБ

✓ бизнес-администрирование;

✓ подбор и администрирование персонала;

✓ участие в разработке стратегии развития розничного бизнеса;

✓ разработка и продвижение розничных продуктов/услуг;

✓ взаимодействие с банками спонсорами, платежными системами, Центральным банком;

✓ планирование экономических показателей розничного бизнеса.

Начальник УРБ

Заместитель начальника УРБ – риск-менеджер.

✓ организация системы контроля за операционными процессами (движение пластика и персонализированных карт, изменение расходных лимитов, кредитование);

✓ предотвращение противоправных действий персонала;

✓ риск-мониторинг карточных транзакций;

✓ работа с заемщиками по вопросам погашения неразрешенных овердрафтов и просроченной задолженности;

✓ мониторинг, профилактика и противодействие мошенническим действиям с розничными продуктами;

✓ проверка заявлений клиентов (карты и кредиты физическим лицам).

Отдел текущих операций (начальник отдела)

✓ администрирование деятельности отдела;

✓ обучение и администрирование персонала отдела;

✓ участие в разработке новых розничных продуктов;

✓ взаимодействие с банками спонсорами, платежными системами, центральным банком по вопросам отчетности;

✓ методология деятельности отдела

Операционная группа

✓ бухгалтерское оформление всех операций по пластиковым картам (включая операции с кредитными картами), чекам и денежным переводам;

✓ выпуск карт, установка и оформление кредитных лимитов;

✓ ведение корреспондентских счетов;

✓ увеличение и уменьшение расходных лимитов по картам;

✓ обучение сотрудников работе с пластиковыми картами, чеками и денежными переводами;

✓ организация установки банкоматов, электронных терминалов, заключение договоров с торгово-сервисными предприятиями;

✓ мониторинг банкоматов, организация инкассации;

✓ претензионная работа по заявлениям клиентов;

✓ составление отчетности в ЦБ РФ.

Call-центр

✓ блокировка/разблокировка карт;

✓ клиентская поддержка держателей банковских карт.

✓ консультации действующих клиентов по всему спектру розничных операций;

✓ консультации потенциальных частных клиентов;

✓ телефонные продажи розничных продуктов;

Отдел развития бизнеса (заместитель начальника УРБ).

✓ замещение Начальника УРБ по всем вопросам деятельности управления

✓ администрирование отделов УРБ по вопросам развития бизнеса

Группа развития и прямых продаж

✓ прямые продажи розничных продуктов частным и корпоративным клиентам;

✓ развитие сети учреждений;

✓ разработка, внедрение и продвижение новых розничных продуктов и услуг;

✓ мониторинг рынка банковских розничных продуктов;

✓ анализ потребностей действующих и потенциальных клиентов;

✓ анализ существующей клиентской базы, выявление их потребностей и предпочтений;

✓ актуализация информации о розничных продуктах и услугах на сайте Банка;

✓ организация рекламных и маркетинговых мероприятий.

Группа клиентского сервиса (Головной офис)

Операционный зал

✓ консультации потенциальных частных клиентов (вклады, карты, переводы, платежи, чеки);

✓ прием/выдача переводов и прием платежей физических лиц;

✓ открытие/закрытие/пополнение/частичное снятие со вкладов и счетов, выдача наличных по картам;

✓ оплата/прием на инкассо дорожных и коммерческих чеков;

✓ прием заявлений на оформление новых карт, выдача карт клиентам;

✓ переоформление утерянных/похищенных и потерявших работоспособность карт;

✓ консультации и оформление всех необходимых документов для оформления кредитных карт и карт с разрешенным овердрафтом;

Отдел розничной инфраструктуры (начальник отдела)

✓ текущее администрирование функционирования офисов;

• административный контроль за работой учреждений и начальников секторов;

• в заимодействие с подразделениями Головного офиса;

• в заимодействие со сторонними организациями по вопросу функционирования офисов Банка;

• обеспечение деятельности всех офисов;

• подбор и ротация персонала.

✓ организация процесса продаж;

✓ методология деятельности отдела;

✓ текущее сопровождение открытия новых офисов

• сопровождение заключения правоустанавливающих договоров;

• обеспечение офисов мебелью, канцелярией, рекламной продукцией;

• контроль за обеспечением компьютерной, кассовой и специальной техникой;

• подготовка и контроль за оформлением внутренних документов, связанными с открытием офиса;

• организация охраны, уборки помещения и решение прочих хозяйственных вопросов;

• контроль за подготовкой сотрудников для работы в офисе.

Начальник сектора отдела розничной инфраструктуры

✓ ежедневный административный контроль за работой сотрудников сектора;

✓ последующий контроль документов дня;

✓ решение текущих проблем с функционированием офиса;

✓ контроль за достаточностью расходных, рекламных и прочих материалов в офисах сектора;

✓ оперативное взаимодействие с подразделениями головного офиса, компаний арендодателей и клиентов для решения возникающих проблем;

✓ стажировка и обучение сотрудников;

Операционист-кассир

✓ консультации потенциальных частных клиентов (вклады, карты, переводы, платежи, чеки);

✓ прием/выдача переводов и прием платежей физических лиц;

✓ открытие/закрытие/пополнение/частичное снятие со вкладов и счетов, выдача наличных по картам;

✓ прием заявлений на оформление новых карт, выдача карт клиентам;

✓ переоформление утерянных/похищенных и потерявших работоспособность карт;

✓ консультации и оформление всех необходимых документов для оформления кредитных карт и карт с разрешенным овердрафтом;

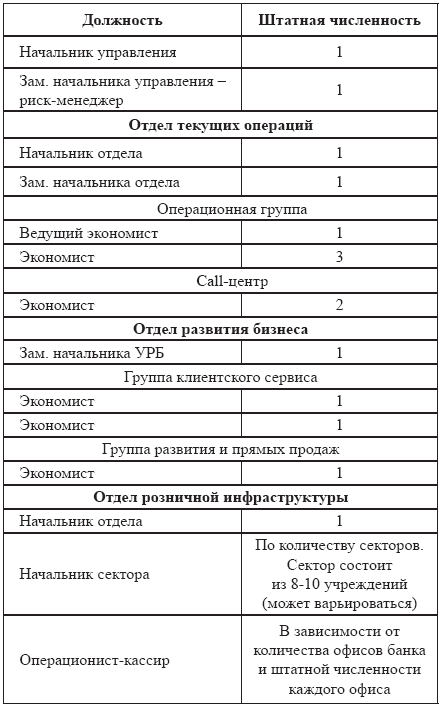

Штатное расписание УРБ

Подбор рядовых сотрудников, не имеющих или имеющих минимальный опыт работы в банке невозможен, опираясь на их профессионализм, так как этого профессионализма пока просто нет. Поэтому часто выбор того или иного кандидата производится по таким достаточно размытым критериям, как «вменяемость» и желание строить свою карьеру в банке. При этом эти так называемые личностные качества важны и при подборе или назначении сотрудников имеющих профессиональный опыт для того, чтобы использовать сильные стороны сотрудника и использовать их наиболее эффективно. Но это не единственные категории, ниже приведены структурированные параметры по некоторым из направлений деятельности Управления розничного бизнеса, примерная структура которого указана выше.

Личностные качества

Управление Розничного Бизнеса – сложноорганизованная структура. Специфика состоит в том, что в подразделении необходимо совмещать текущую операционную деятельность и функции развития. Это означает, что подразделение должно располагать всеми тремя типами функциональных возможностей, такими как:

• исполнение;

• координирование;

• администрирование.

Вызов текущего момента требует, чтобы в отношении указанных функций был сделан очередной шаг по их разделению и распределению между увеличивающимся штатом. То есть функции локализуются в трех типах сотрудников:

• исполнитель (специалист, экономист, операционист);

• координатор (менеджер проекта в должности специалиста, ведущего, главного и т. д.)

• администратор (руководитель, зам. руководителя группы, отдела, управления).

В этой связи требуется более четкое, формальное определение личностных качеств, относящихся или определяющих способность сотрудника (кандидата) к выполнению тех или иных функций. Учитываем также следующие обстоятельства:

✓ возможно, текущая деятельность потребует постоянного или временного совмещения функций одним сотрудником.

✓ лица, способные осуществлять функции координатора и, тем более, администратора, имеют более высокий уровень личностной самоорганизации по сравнению с исполнителями. Это, в частности, означает, что сотрудник – координатор способен к выполнению функции исполнителя.

Администратор может при определенных условиях быть и координатором, и исполнителем.

✓ есть набор требований, обязательных для любого сотрудника вне зависимости от функционального типа, предмета деятельности и занимаемой должности.

Таким образом, возникает 3-х ступенчатая иерархия типов сотрудников с набором необходимых и достаточных качеств для того, чтобы считать сотрудника соответствующим занимаемой должности.

Иначе говоря, формализуется критерий соответствия и отбора.

Указанные ниже качества обязательны для всех сотрудников управления. Они определяют их пригодность к работе в коллективе, вне зависимости от должности.

Базовые требования

♦ Ответственность

♦ Дисциплинированность

♦ Моральная и психологическая устойчивость

♦ Позитивный настрой на сотрудничество с клиентами и коллегами

♦ Грамотность

♦ Восприимчивость к новому

Специфические не профессиональные требования к конкретным типам сотрудников.

Исполнитель (специалист, экономист, операционист, ведущий специалист);

♦ Для исполнителя достаточно наличия базовых требований, предъявляемых к сотрудникам.

Координатор (менеджер проекта в должности специалиста, ведущего, главного и т. д.)

♦ Целеустремленность

♦ Способность координировать действия множества участников проекта

♦ Коммуникабельность

♦ Самоорганизация

♦ Самоконтроль

♦ Самообучение

♦ Широкий профессиональный кругозор

♦ Высокий интеллектуальный уровень

♦ Гибкость

Администратор (руководитель, зам. руководителя группы, отдела).

♦ Умение поставить задачу

♦ Умение контролировать персонал

♦ Умение распределить обязанности и текущие задачи

♦ Определенность в профессиональных приоритетах

♦ Умение держать дистанцию с подчиненными

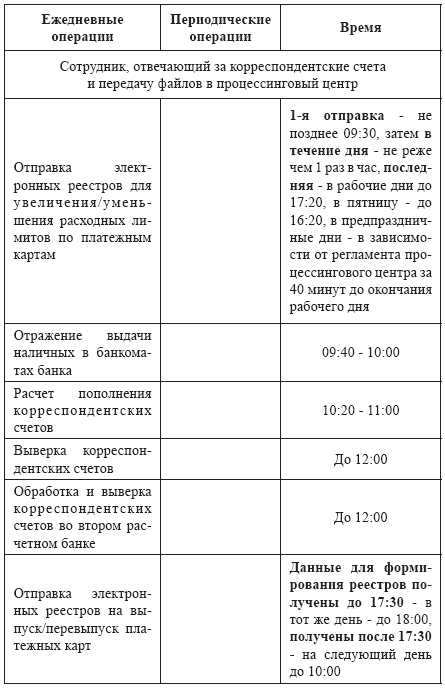

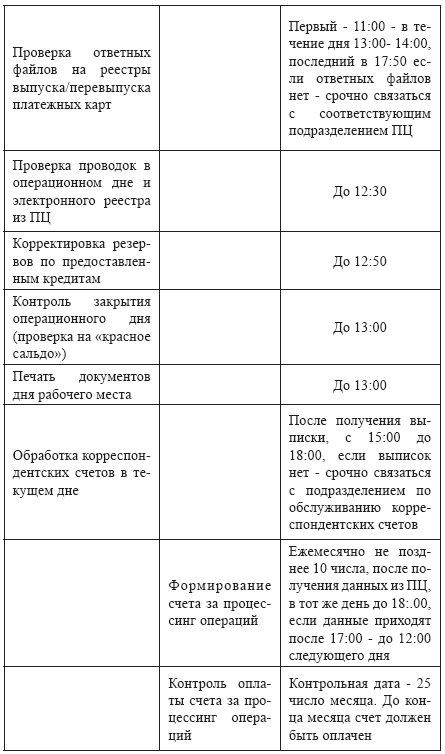

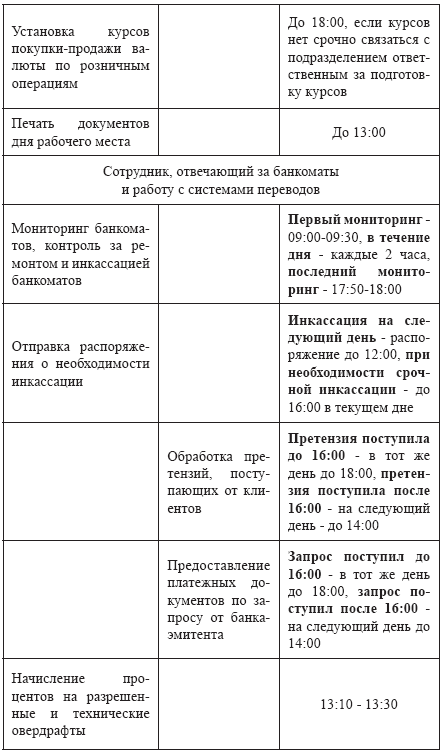

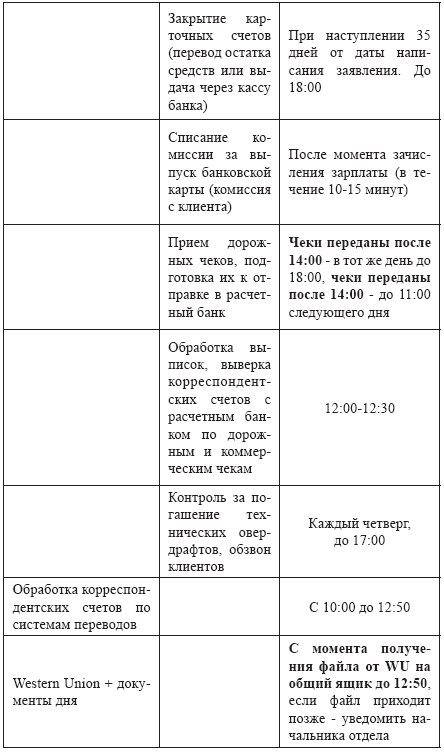

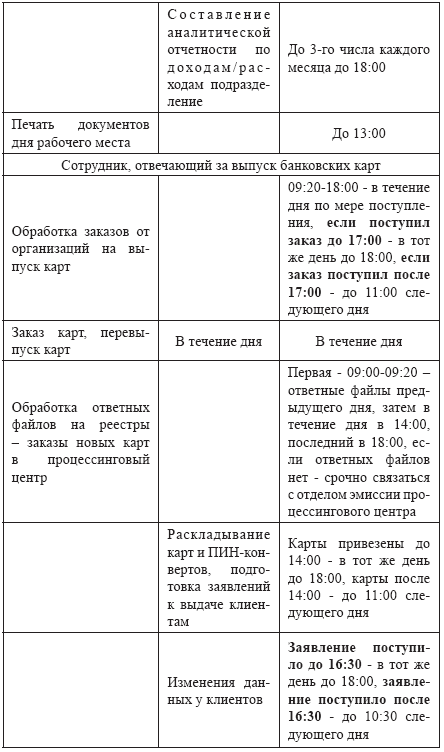

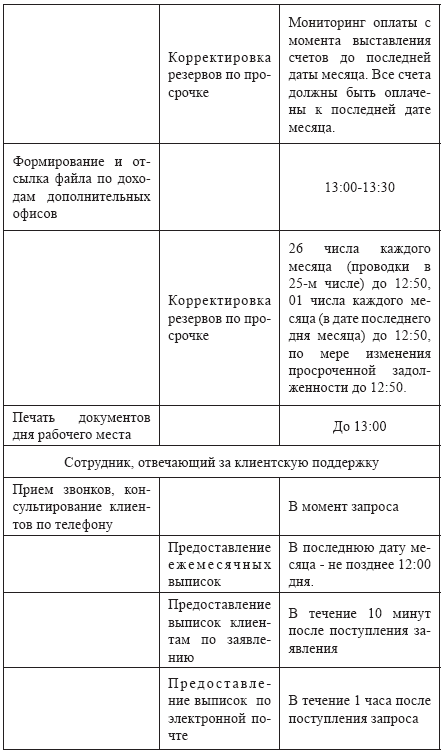

Как уже упоминалось в начале раздела, использование кадров, не имеющих большого профессионального опыта, возможно только при четкой регламентации их деятельности. Таким образом требуется создать четкое операционное расписание их действий в течении рабочего дня. Но при этом деятельность подразделения становится более оптимальной при наличии четкого временного алгоритма деятельности каждого сотрудника. В качестве примера приводится операционное расписание подразделения по обслуживанию платежных карт, а также денежных переводов, дорожных и коммерческих чеков (в рамках приведенной выше структуры, данное подразделение называется «отдел текущих операций»).

1.2 Операционное расписание отдела текущих операций

Таблица

2. Регламентация взаимодействия с розничными клиентами

В жизни почти каждого Банка, развивающего розничный бизнес, приходит время, когда процесс взаимодействия с клиентами требует некоторой регламентации. Существует множество историй, когда не только банк, но и любая другая организация оказываются не готовы к обслуживанию клиентского потока. В контексте настоящего раздела не будет обращения к технологической части взаимодействия с клиентами: готовности технологической платформы к обработке большого количества данных, скорость обслуживания клиента, наличии адаптированной CRM системы и т. п. Обратим внимание на готовность и желание персонала работать с клиентами, а также попытаемся регламентировать наиболее распространенные вопросы в клиентских контактах.

Прежде всего, хотелось бы обратить внимание на отношение сотрудников к потенциальным и действующим клиентам. Особенно, сотрудников, которые по роду деятельности непосредственно контактируют с клиентами. Необходимо донести до этого персонала следующие тезисы, которые должны быть всегда в памяти в течение рабочего дня.

Клиенты – это те люди, которые платят зарплату всему Банку, начиная от Экономиста и заканчивая Председателем Правления. От желания клиента пользоваться услугами Банка зависит, будет ли Банк существовать.

Каждая потеря клиента означает сокращение доходов Банка и, соответственно, заработной платы сотрудников. Если человек, заинтересовавшийся банком, по какой-либо причине решил не начинать с ним сотрудничество, это тоже следует считать потерей клиента.

Конкуренция на банковском рынке постоянно увеличивается и именно клиент выбирает Банк, а не наоборот. Учитывая, что в большинстве случаев все банки предлагают сходные продукты и услуги, клиенты часто выбирают тот Банк, в котором им комфортно и удобно. Именно качество обслуживания выходит на первый план в конкурентной борьбе, и этот параметр может стать конкурентным преимуществом.

Каждый обратившийся в Банк человек – потенциальный клиент, даже если он ошибся номером или дверью. Встретив позитивное отношение и в следующий раз, он придет в Банк уже целенаправленно.

Привлечение нового клиента во много раз дороже для Банка, чем удержание уже обслуживаемого. Удержать имеющихся клиентов не менее важно, чем привлечь новых, но при этом значительно дешевле для Банка.

Сотрудник Банка является его лицом, т. е. именно по действиям сотрудника клиент выставляет «оценку» всей организации. В Банке может быть отличное управление автоматизации, самая профессиональная бухгалтерия, наиболее креативный PR-департамент, но если клиенту ответит не любезный и не компетентный сотрудник в Call-центре, то весь Банк получит негативную оценку в глазах клиента.

При общении с клиентом сотруднику необходимо представлять себя на его месте, чтобы понять удовлетворил бы его ответ, качество обслуживания, отношение в аналогичной ситуации.

2.1 Общение по телефону

В большом количестве случаев первое знакомство клиента с Банком происходит по телефону, когда клиент звонит в Call-центр для получения консультаций. Многие клиенты, например, имеющие «зарплатные» карты, никогда не посещают банковские офисы, и отношение к банку у них формируется на основании телефонных контактов. В этой связи остановимся отдельно на некоторых основных правилах телефонного общения.

Необходимо помнить, что по интонации голоса клиент составляет впечатление о сотруднике, как бы «видит» его. Но необходимо помнить, что интонации голоса выдают сотрудника полностью. Если при разговоре заниматься какими-то подсчетами или отвлекаться на другие посторонние дела, то собеседник сразу почувствует безразличие к себе. Более того, интонации голоса зависит от положения тела, если человек лежит или полусидит, изменяется угол диафрагмы, а вместе с ним и тембр голоса. Общаясь по телефону и особенно приветствуя клиента необходимо улыбаться. Улыбка и бодрое настроение отражаются в интонации голоса и располагают клиента.

На входящие внешние звонки обязательно отвечать не раньше 2-го и не позже 3-го звонка. Не стоит отвечать на первый звонок, чтобы у клиента не создавалось впечатление, что сотрудникам нечего делать. При этом нельзя заставлять клиента ждать больше трех звонков, так как ожидание ответа вызывает закономерное раздражение. Практически все встречались со справочными службами, где оператора приходится ждать долгое время и к тому, времени, когда прозвучит ответ, уже не хочется больше пользоваться услугами такой организации.

Когда сотрудник снимает телефонную трубку необходимо сразу же поздороваться с позвонившим клиентом. Приветствие может меняться в зависимости от времени суток:

– Доброе утро (до 12 часов)!

– Добрый день (с 12 до 18 часов)!

– Добрый вечер (после 17–18 часов)!

После приветствия желательно сразу назвать банк и представиться, чтобы клиент при общении знал, как обращаться к сотруднику. Отсутствие имени в приветствии приводит к дальнейшему дискомфорту клиента при общении, так как он не знает, как обращаться к сотруднику Банка. Вызывает недоумение практика некоторых справочных служб ограничиваться представлением «Оператор № Х» или только названием Банка. Как должен обращаться клиент к сотруднику: «Скажите, пожалуйста, оператор номер Х» или «Подскажите, пожалуйста, Уважаемый Банк Y»?

Начало телефонного разговора должно звучать следующим образом:

«Приветствие + название Банка + имя сотрудника снявшего трубку».

Пример:

– Добрый день, Банк Y, Мария слушает!

Если клиента плохо слышно, то необходимо извиниться и попросить его перезвонить. Не стоит пробовать докричаться до него, не понимая сути вопроса и раздражаясь. При этом необходимо убедиться, что клиент понял просьбу перезвонить, а не подумал, что просто бросили трубку.

Пример:

– Прошу прощения, но Вас очень плохо слышно, Вы не могли бы перезвонить нам еще раз.

При возникновении ситуации, когда сотруднику необходимо проконсультироваться по какому-либо вопросу, нужно обязательно использовать функцию «HOLD» («Удержание») телефонного аппарата. Нельзя оставлять трубку на столе, не поставив телефон в указанный режим. В противном случае, клиенту придется слушать все внутренние разговоры сотрудников Банка, и не понимать забыли про него или еще нет. При этом процедура постановки и снятия позвонившего клиента с режима «Удержание» должна выполняться с учетом нижеописанных правил.

При постановке в режим «Удержание» – спросить, может ли клиент подождать, и объяснить причину необходимости ожидания.

Пример:

– Можете ли Вы подождать, поскольку для ответа на Ваш вопрос, мне необходимо связаться со специалистами?

При снятии с режима «Удержание» – обязательно необходимо поблагодарить собеседника за ожидание. Любая благодарность только лишний раз добавляет клиенту положительных эмоций, так как он видит, что Банк ценит его время.

Пример:

– Благодарю Вас за ожидание.

Если в процессе решения вопроса ясно, что клиенту придется ждать больше 2-3-х минут, то необходимо спросить, можно ли перезвонить ему после уточнения интересующей его информации. Ожидание раздражает клиента, так как создается впечатление, что Банк не ценит его время. При этом последующий звонок лишний раз дает клиенту понять важность решения его проблемы для Банка.

Пример:

– Уточнение заданного Вами вопроса может занять около 5-ти минут, могу ли я Вам перезвонить? Скажите на какой номер я могу Вам перезвонить?

Перезвонив клиенту, необходимо сразу же поздороваться. Приветствие может меняться в зависимости от времени суток, как описано выше. После приветствия звонящего необходимо опять сразу представиться по имени и назвать Банк. После чего напомнить о заданном клиентом вопросе и передать полученное уточнение.

Пример:

– Добрый день, Банк Y операционный отдел, Мария. Вы нам звонили по вопросу уточнения поступления средств на Ваш счет. Сообщаем Вам, что денежные средства поступили на Ваш счет 20 сентября.

При переключении собеседника на другого абонента (переадресация) необходимо соблюдать следующие правила хорошего тона:

а) Пояснить, к кому и зачем переадресуете собеседника, чтобы не получилось, что после молчания в трубке послышалась музыка, и неожиданно ответил сотрудник другого подразделения.

Пример:

– Я Вас переключу на отдел пластиковых карт, они смогут предоставить Вам более полную информацию по условиям получения кредитной карты.

Дождаться пока коллега, на которого выполнено переключение собеседника, снимет трубку. Необходимо ему передать описание причины, по которой выполняется переадресация и суть вопроса клиента. Нельзя заставлять клиента несколько раз выполнять пересказ своего вопроса. Уже вторая формулировка проблемы вызывает раздражение, а третьего пересказа проблемы возможно уже не будет, так как клиент просто решит не пользоваться услугами этого Банка.

Если спрашивают человека, который отсутствует, необходимо сообщить об этом и предложить свою помощь. Полагаем, многие, к сожалению, сталкивались с ситуациями, когда за коротким: «Его нет!» звучат пренебрежительные гудки отбоя.

Пример:

– Могу ли я Вам чем-нибудь помочь?

В случае, если клиент не соглашается на предложенную помощь, необходимо попросить оставить сообщение.

Пример:

– Давайте я оставлю (отсутствующему коллеге) сообщение о том, что Вы звонили. Представьтесь, пожалуйста.

Заканчивая разговор, обязательно уточните, нет ли у клиента еще вопросов. Если нет, то попрощайтесь с собеседником и поблагодарите за звонок.

Пример:

– Могу ли я еще чем-нибудь Вам помочь?

И только получив отрицательный ответ, завершите разговор:

Пример:

– Спасибо за Ваш звонок. До свидания!

Иногда приходится сталкиваться с ситуациями, когда, ответив на вопрос об остатке средств на карте, оператор сразу вешает трубку, не дав шанса узнать об условиях получения кредитной карты.

В продолжение темы телефонного обслуживания, после описания методов личного обслуживания клиентов, рассмотрим самые минимальные методы продаж, которые необходимо проводить в каждом Call-центре Банка. Предложения услуг клиентам, уже позвонившим в Банк более эффективны, чем «холодные» звонки клиентам, т. к. подобные звонки часто застают клиента в то время, когда он не готов общаться с Банком. При звонке клиента можно быть уверенным, что он готов получать информацию от сотрудника Банка.