А. А. Гладкий

Домашняя бухгалтерия и личные финансы на компьютере

Введение

Кто из нас время от времени не задается вопросом: почему постоянно (или почти постоянно) ощущается нехватка денег? Причем этот вопрос задают себе люди с доходом и 100, и 1000, и 10000 долларов, и даже больше. Прочитав эту книгу, вы поймете, что на самом деле вы значительно состоятельней в финансовом плане, чем это представляется в данный момент. Чтобы убедиться в этом, нужно лишь уделить немного времени планированию личных финансов и грамотному ведению домашней бухгалтерии, и предлагаемая книга поможет вам в этом.

Вы удивились? И совершенно напрасно. Ведь планирование финансов – это удел не только предприятий и организаций. Кстати, представьте, что может стать с предприятием, которое не ведет никакого учета, не занимается финансовым планированием и не составляет ежемесячную (или хотя бы ежеквартальную) финансовую отчетность. Представили? Очевидно, что на таком предприятии будет царить хаос и финансовая неразбериха. Вот именно в таком состоянии и пребывает в данный момент ваш личный бюджет (если, конечно, вы до сих пор не занимались его планированием).

Итак, в первую очередь нам нужно определиться с тем, что же представляет собой личный бюджет, из чего он складывается и какие правила рекомендуется соблюдать при его составлении и ведении. Об этом рассказывается в первой главе книги.

Глава 1. Общие сведения о домашней бухгалтерии и личных финансах

Личный бюджет существует у любого современного человека, независимо от его финансового положения и социального статуса. Если человек получает доходы и имеет расходы, он уже имеет дело с личным бюджетом, даже если и не подозревает об этом. Что же представляет собой личный бюджет современного человека? Об этом мы поговорим в следующем разделе.

Первые шаги

В настоящее время среди специалистов не наблюдается единства мнений насчет того, что же следует считать личным бюджетом. Например, некоторые исследователи выделяют четкие различия между личным, домашним и семейным бюджетом, однако в то же время не менее авторитетные специалисты утверждают, что по сути дела это одно и то же. Кто-то считает, что личный бюджет ограничивается только текущими доходами и расходами, а, например, взносы в фонд накопительного страхования следует вынести за рамки бюджета («ведь потенциальный доход от системы накопительного страхования мы в бюджете не отражаем»), и т.д. В этой книге мы будем считать, что личный бюджет – это все доходы и расходы, которые периодически возникают у человека в процессе жизнедеятельности. Основная задача ведения личного бюджета – это определение оптимального баланса доходов и расходов с целью экономии и рационального распределения имеющихся денежных средств.

С чего же необходимо начинать ведение личного бюджета?

В первую очередь нужно четко уяснить себе, что ваше финансовое благополучие в первую очередь зависит только от вас и от того, насколько грамотно вы сумеете распорядиться своими деньгами. Многие полагают, что достаток определяется исключительно размером имеющегося дохода, и улучшение благосостояния возможно только после повышения заработной платы, либо выигрыша в лотерею, либо неожиданно свалившегося наследства, либо вдруг на улице будет найден кошелек (а лучше – портфель) с деньгами, и т.д.

Однако такое мнение ошибочно, и чтобы убедиться в этом, достаточно просто здраво и трезво взглянуть на ситуацию. Например, даже если повысят зарплату, вряд ли это решающим образом скажется на благосостоянии человека. Почему? Потому что никто же вам не повысит зарплату сразу в два или три раза (если, конечно, речь не идет о серьезном продвижении по служебной лестнице, но, как известно, это бывает очень редко, и далеко не у всех), а в большинстве случаев эта прибавка составит в лучшем случае 10-20 процентов. Если не заниматься планированием личного бюджета, то повышение зарплаты останется практически незамеченным: просто вы привыкнете, например, чаще ездить на такси, или покупать более дорогое пиво, или покупать детям более дорогие подарки, и т.д., однако при всем при этом кардинальным образом ваше финансовое положение не улучшиться. Но если грамотно спланировать свои доходы и расходы, то такие излишества можно будет позволять себе, даже не дожидаясь прибавки к заработной плате.

О таких вещах, как выигрыш в лотерею, неожиданное наследство либо найденный кошелек (портфель, чемодан, саквояж) даже рассуждать не стоит – наверняка большинство читателей лишь грустно вздохнет: «Не с нашим-то счастьем». И в то же время – если не уметь планировать свой личный бюджет, то даже такие внезапные и крупные доходы быстро исчезнут в пучине обывательской беспечности.

Все сказанное выше можно подытожить одной известной фразой: «растут доходы – растут и расходы». Любым большим деньгам можно найти неразумное «применение», если не задумываться о своем будущем. А это особенно актуально, если вспомнить средний размер государственной пенсии в сегодняшней России.

Перед тем, как приступить к ведению личного бюджета, рекомендуется определить основные финансовые цели, которым вы будете следовать. Эти цели могут быть самыми разными, и в первую очередь они определяются вашим нынешним уровнем дохода и финансовым положением. Например, если вы получаете 200 долларов в месяц, то на данном этапе наивно мечтать о собственном загородном коттедже, а вот накопить на хорошую соковыжималку, которую вы мечтаете приобрести последние два года, вполне реально. В то же время, имея доход 10000 долларов в месяц, можно задуматься о приобретении новенького джипа, мечты о котором не дают вам спокойно спать последние несколько лет. Самое главное – убедиться, что поставленные финансовые цели вполне достижимы.

Следует отдельно упомянуть о двух распространенных ошибочных мнениях, которые возникают у многих людей, когда речь начинает идти о финансовом планировании. Первое из них заключается в том, что финансовое планирование ассоциируется у многих с какой-то нечеловеческой скупостью. Таким людям кажется, что в процессе формирования и ведения личного бюджета им придется перейти чуть ли не на хлеб и воду, чтобы достичь тех либо иных финансовых целей.

Суть второго распространенного заблуждения можно сформулировать следующим образом: финансовое планирование – это некое волшебное средство, которое позволяет буквально из ничего сделать большое состояние, причем для этого не потребуется предпринимать практически никаких усилий. Чтобы опровергнуть такое утверждение, вспомним основное положение закона сохранения энергии – «ничто из ниоткуда не берется и никуда не исчезает». Хоть у нас речь идет не об энергии, а о деньгах, это положение в данном случае вполне справедливо. Смотрите на вещи реально – большое состояние из ниоткуда не возьмется, поэтому необходимо грамотно соотносить поставленные финансовые цели со своими возможностями.

Если вы твердо решили заниматься составлением и ведением личного бюджета, то рекомендуется соблюдать перечисленные ниже правила.

При ведении личного бюджета настоятельно рекомендуется придерживаться определенной системы. Неплохой вариант – фиксировать доходы и расходы сразу после их возникновения. Например, после прихода из магазина зафиксировать потраченную сумму согласно чеку, внести соответствующие данные в бюджет сразу после получения жировки на оплату коммунальных услуг, и т.д. Если вы не можете немедленно зафиксировать ту или иную сумму, то это следует сделать сразу после появления такой возможности.

Кроме этого, для фиксирования доходов и расходов можно использовать систему так называемой «отложенной регистрации». Ее смысл заключается в том, что доходы и расходы будут фиксироваться не сразу после возникновения, а через определенные промежутки времени – например, только по понедельникам, либо по системе «понедельник-среда-пятница», и т.п. В данном случае информация о доходах и расходах (чеки, жировки, счета и т.д.) собирается в определенном месте (в ящике письменного стола, в комоде, и т.д.), и по определенным дням отражается в личном финансовом отчете (подробнее о финансовых отчетах рассказывается в следующем разделе). Этот вариант наиболее подходит людям, которые не располагают большим количеством свободного времени, и не могут несколько раз в день отвлекаться на фиксирование тех либо иных сумм.

При ведении личного бюджета не стоит забывать, что его нужно не только составлять, но также и соблюдать. Нет никакого смысла заниматься планированием личных финансов, если не применять появившиеся возможности на практике.

При планировании личных финансов на предстоящий период времени нужно оперировать конкретными показателями, безо всяких «мест для маневра». Иначе говоря, если вы планируете внести определенную сумму на депозит в банке, то при планировании следует ее указать конкретно – например, 300 долларов, а не 250-300 долларов или 300-350 долларов. В противном случае велика вероятность того, что вы просто запутаетесь в дебрях всевозможных «допустимых отклонений». Если впоследствии окажется, что вам пришлось отклониться от запланированной суммы, то в этом нет ничего страшного (разумеется, при наличии уважительных причин), поскольку никогда и никому еще не удавалось добиться стопроцентного исполнения бюджета (причем неважно – личный это финансовый план или производственный бюджет).

При фиксировании полученных доходов или понесенных расходов настоятельно рекомендуется оперировать только фактическими данными, а не предполагаемыми. Чтобы было понятней, поясним это на конкретном примере.

Например, вам на работе сказали, что с этого месяца ваша заработная плата увеличится на 10%, и вместо прежних 400 долларов она составит 440 долларов. Однако при получении заработной платы вы обнаружили, что на руки вам выдали те же 400 долларов, что и раньше. На ваш справедливый вопрос начальник ответил, что заработная плата, конечно, повышена, но в этом месяце предприятие испытывает финансовые трудности, поэтому надбавка будет выплачена только в следующем месяце, вместе со следующей зарплатой. В данном случае в бюджете следует отразить доход именно 400 долларов, а в следующем месяце (если все будет так, как сказал начальник) – 480 долларов (440 долларов – заработная плата с учетом повышения, и плюс 40 долларов – надбавка за прошлый месяц). Такой подход позволит получить наиболее реальную картину вашего финансового положения.

Перед тем, как приступить к полноценному финансовому планированию, необходимо в течение некоторого времени (например, месяц, или два, а лучше – три) систематически записывать все свои доходы и расходы – это позволит получить наиболее полную информацию о направлениях своих денежных потоков. Впоследствии эта информация окажется весьма ценной.

При отражении своих доходов и расходов следует это делать максимально точно. Конечно, каждый купленный коробок спичек или кусок мыла вряд ли получится своевременно отразить в бюджете (хотя бы по причине банальной забывчивости), но не стоит забывать, что чем более полная информация о доходах и расходах зафиксирована, тем более точную картину своего финансового положения вы сможете получить.

Ключевые элементы домашней бухгалтерии и личных финансов

Из чего же складывается личный бюджет и какие основные составляющие входят в его состав? Ответ на этот вопрос приводится в данном разделе.

Существование любого бюджета возможно только при наличии двух самых главных его составляющих – доход и расход, которые неразрывно связаны между собой. Это неудивительно – ведь если нет дохода, то как же покрывать расходы? А отсутствие расходов для живого человека невозможно в принципе – ведь ему надо питаться, одеваться, где-то жить, и т.д. Смысл формирования и ведения личного бюджета заключается как раз в том, чтобы найти оптимальное соотношение между этими двумя составляющими.

Еще один важный элемент личного бюджета – это его статья. Смысл бюджетной статьи заключается в том, что она характеризует то или иное направление денежного потока. Статьи бывают двух видов: статьи доходов и статьи расходов. Статьи доходов отражают поступление денежных средств в личный бюджет, а статьи расходов – направления расходования имеющихся денежных средств. Примеры доходных статей: заработная плата, премиальные, проценты по вкладу в банке (банках), доход от сдачи внаем недвижимости, и т.д. Примеры расходных статей: оплата коммунальных услуг, покупка продуктов питания, приобретение топлива для автомобиля, уплата процентов по кредиту, и т.д.

Очевидно, что перечень бюджетных статей у каждого человека может быть индивидуальным. Однако наряду с этим есть несколько статей, которые будут присутствовать в бюджете каждого человека (к ним относится, например, большинство перечисленных выше статей).

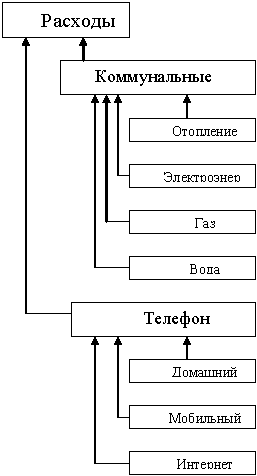

Для удобства планирования иногда бывает целесообразно разбивать ту или иную бюджетную статью на несколько подчиненных статей. Например, статья «Проценты по депозиту» может включать в себя подчиненные статьи «Проценты по валютному депозиту» и «Проценты по рублевому депозиту» (разумеется, при наличии соответствующих вкладов). Расходная статья «Коммунальные услуги» может складываться из таких, например, статей: «Оплата за воду», «Оплата за электроэнергию», «Оплата за газ», и т.п., см. схему на рис. 1.1.

Рис. 1.1. Схема иерархии статей

При этом сумма по родительской статье равняется общей сумме всех подчиненных статей. Подобный подход повышает системность и наглядность представления информации.

Особо следует остановиться на таком элементе личного бюджета, как период планирования. В общем случае период планирования – это интервал времени (неделя, месяц, декада, квартал, год и т.д.), на который распространяется действие личного финансового плана.

Подходящий период планирования каждый человек выбирает самостоятельно. Однако следует отметить, что для большинства людей оптимальный период планирования личных финансов – это один месяц. В первую очередь это обусловлено тем, что основные доходы и расходы происходят именно с такой периодичностью. Например, на работе заработную плату начисляют раз в месяц. Правда, выплачивать ее могут, например, за два раза (аванс и получка), или даже чаще – но в данном случае это сути дела не меняет, поскольку размер месячного дохода от этого не меняется. Кроме этого, по некоторым видам вкладов проценты также можно получать ежемесячно, что тоже говорит в пользу помесячного планирования.

То же самое касается и многих расходов – к примеру, счета за коммунальные услуги, за телефон и т.п. мы получаем ежемесячно.

Если помесячное планирование является наиболее распространенным, то сразу за ним по популярности следует годовое планирование. Такой вид планирования распространен у людей, у которых значительная часть доходов и расходов происходит не ежемесячно, а один либо несколько раз в год.

Однако даже если вы занимаетесь помесячным планированием личных финансов, рекомендуется хотя бы приблизительно прикинуть ваш бюджет на весь предстоящий год. В первую очередь это обусловлено тем, у каждого человека есть доходы и расходы, которые случаются с периодичностью один-два раза в год. К таким доходам, например, относятся: 13-я зарплата либо иные виды выплат по итогам года, получение процентов по вкладу в банке (если в договоре предусмотрена выплата процентов раз в год), и т.д. Что же касается расходов, то один-два раза в год обычно возникают такие расходы: отпуск, путевки в летние лагеря для детей, обучение детей (например, в большинстве случаев плата за обучение в ВУЗах вносится либо раз в год, либо дважды в год – после каждого семестра), покупка мебели (либо иные относительно крупные покупки), и т.д.

На основании вышеизложенного можно сделать вывод, что оптимальным является совмещение помесячного и годового планирования личных финансов. При этом помесячное планирование будет носить оперативный характер, а годовое планирование – стратегический.

В процессе планирования личных финансов обязательно следует учитывать такое понятие, как внешний фактор. Характерной особенностью внешнего фактора является то, что он не зависит от действий или желаний человека. К таким внешним факторам можно отнести, например, инфляцию, либо внезапное повышение правительством цен на коммунальные услуги, и т.д.

С точностью предугадать появление того или иного фактора невозможно, однако уменьшить возможные негативные последствия его появления вполне реально. Например, чтобы оперативно реагировать на проявления инфляции, можно вести личный бюджет одновременно в национальной денежной единице и еще в какой-либо (возможно – и не одной) твердой валюте. Тем более что многие специальные программные разработки, предназначенные для автоматизации планирования личных финансов (подробнее о таких программах рассказывается ниже, в соответствующих разделах книги), предусматривают такую возможность, и особых усилий для этого прилагать не потребуется.

Что касается внезапного повышения цен на коммунальные услуги, на «соль-мыло-спички» и т.д., то здесь в первую очередь следует руководствоваться здравым смыслом и трезвой оценкой текущей ситуации. В любом случае, в личном бюджете рекомендуется предусмотреть ведение статьи, предназначенной для компенсации негативных последствий проявления тех либо иных внешних факторов (подробнее о создании «личного резервного фонда» рассказывается ниже, при описании статей личного бюджета).

Схематично структура личного бюджета показана на рис. 1.2.

Рис. 1.2. Основные элементы личного бюджета

Как отмечалось в предыдущем разделе, перед тем, как приступить к полноценному планированию личных финансов, рекомендуется в течение определенного времени (месяц, два, а лучше – три, чтобы получить наиболее полную картину) фиксировать все свои доходы и расходы. Эти записи называются личными финансовыми отчетами. На первых этапах, возможно, они будут не очень наглядными и информативными, но эта проблема решится довольно быстро – при регулярном ведении таких отчетов у вас сформируется собственная система. В общем случае желательно, чтобы личный финансовый отчет имел примерно такую структуру, как рассказано ниже.

□ Для удобства восприятия информации рекомендуется разделить финансовый отчет на две части: в левой части вести список доходных статей, в правой части – список расходных статей.

□ Напротив доходной статьи рекомендуется формировать перечень расходных статей, которые будут оплачены за счет данного дохода. Например, напротив доходной статьи «Заработная плата» можно внести расходные статьи «Коммунальные платежи», «Телефон», «Продукты питания», а напротив доходной статьи «Проценты по депозиту» – расходные статьи «Взнос в резервный фонд» и «Приобретение автомагнитолы», и т.д.

□ Если при составлении финансового отчета используется механизм родительских и подчиненных статей (об этом подробнее рассказывается выше), то по каждой родительской статье должна отображаться итоговая сумма всех подчиненных статей. При этом подчиненные статьи должны соответствовать смыслу родительской статьи – например, не следует в состав родительской статьи «Проценты по вкладам» включать подчиненную статью «Премия по итогам квартала».

Отметим, что структура личного финансового отчета может иметь характерные особенности, в зависимости от бюджета конкретного человека.