Эрик Найман

Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям

Посвящается Оле и Кристине, маме и памяти отца

Издано при содействии Международного Финансового Холдинга FIBO Group, Ltd.

Редактор П. Суворова

Руководитель проекта М. Шалунова

Технический редактор Н. Лисицына

Корректоры О. Ильинская, Е. Чудинова

Компьютерная верстка М. Поташкин

Дизайнер С. Прокофьева

© Найман Эрик, 2005, 2009, с изменениями

© ООО «Альпина Паблишерз», 2010, с изменениями

© Электронное издание. ООО «Альпина», 2011

Найман Э.

Путь к финансовой свободе: Профессиональный подход к трейдингу и инвестициям / Эрик Найман. – 5-е изд., перераб. и доп. – М.: Альпина Паблишерз, 2010.

ISBN 978-5-9614-2041-8

Все права защищены. Никакая часть электронного экземпляра этой книги не может быть воспроизведена в какой бы то ни было форме и какими бы то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, для частного и публичного использования без письменного разрешения владельца авторских прав.

Предисловие

По-настоящему финансово свободный человек свободен и от своей жадности. Показателен пример самоубийства немецкого миллиардера Адольфа Меркля в январе 2009 года, входившего на тот момент в топ-сотню богатейших людей мира. Этот человек имел практически все, но прогорел на спекулятивной ставке на падение акций немецкой автомобильной компании Volkswagen. Его сгубила элементарная жадность. Да, не зря говорят, что денег много не бывает. И если даже миллиардеры делают разорительные ставки, то действия простых смертных зачастую могут просто поражать своим финансовым безумием. Результат рабства перед деньгами известен по сказкам и легендам и противоположен финансовой свободе, поскольку она не означает количество денег в кошельке и на банковском счету или сумму активов. Путь к финансовой свободе проходит по лезвию ножа – между рабством перед чужими деньгами и рабством перед собственными.

Эта книга для вас, если вы достаточно любопытны и жадны, чтобы дочитать ее до конца и постараться применить хотя бы десятую часть раскрытых здесь знаний.

Вы завоюете финансовую свободу, опираясь на:

• время, которое должно работать на вас;

• заемный капитал и его умелое использование;

• знания, которые вам даст настоящая книга.

Узнаете, как выявить верное направление торговли и инвестиций.

Найдете лучшие цены и наиболее подходящее время для заключения сделок.

Научитесь максимизировать прибыль.

Поймете, что такое инвестиции и как обеспечить долгосрочный рост богатства.

Увидите, что за этим множеством дверей находится безграничное море финансовых инструментов.

Придете к выводу, что соблюдение этих рекомендаций поможет вам сэкономить массу времени и денег.

Введение: путь к финансовой свободе

Эта книга для вас, стремящихся к финансовой независимости и свободе. Живет ли в вашей душе страсть к такой свободе? Только страстно желая обрести финансовую независимость, можно встать на ее путь. Поверьте, быть финансово свободным не так уж плохо.

На пути к финансовой свободе существует два главных препятствия – лень и жадность, эти своеобразные Сцилла и Харибда финансового мира.

«Сцилла» притягивает многих миражами свободы, на самом деле не давая ничего, кроме видимости финансовой защиты. На этом построена современная пенсионная система всех экономически развитых стран. Люди, убаюканные сладкоголосыми обещаниями сытой старости, перестают работать над собой и обращать внимание на состояние собственных финансов. В результате своей беспечности и лени они попадают в ловушку «Сциллы» и становятся заложниками чужой доброй воли. Насколько опасна такая финансовая зависимость, вы можете спросить у своих престарелых родственников и знакомых, «кинутых» государством после распада СССР.

«Харибда» служит западней для жаждущих богатства людей, которые пошли-таки по пути финансовой свободы, но на первое место в своей жизни поставили деньги. Они становятся их рабами, а это противоречит любой форме свободы. На мой взгляд, худший вид рабства, одновременно ставший болезненной зависимостью некоторых людей, – это рабство денег. Не вы должны работать на деньги, а деньги должны работать на вас.

Прежде чем начать повествование о пути к финансовой свободе, вкратце его опишу.

Итак, для начала станьте финансово здоровым. Финансовое здоровье зачастую перекликается со здоровьем физическим. Так, переживающий из-за отсутствия денег или предстоящих к выплате долгов человек зачастую испытывает вполне ощутимую физическую боль, иногда сопровождающуюся болезнями желудка. Например, наиболее типичный «финансовый» недуг – язва. А когда человек болен физически, ему не до денег, лишь бы вылечиться.

С финансовой точки зрения здоровье – это соблюдение баланса доходов и расходов. Многие люди неумеренны в еде, что вредит их физическому здоровью. Другие же неумеренны в потреблении, а это вредит здоровью финансовому. Современная кредитная экономика постепенно втягивает нас в общество потребления и «заставляет» приобретать массу ненужных вещей. Чем состоятельнее становится человек, тем менее эффективны его траты. Однако у вас есть выбор – что, когда и сколько потреблять. Я призываю не к скупости, а к тому, чтобы всего лишь подумать о разумности расходов. Это первый шаг на пути к финансовой свободе.

На следующем этапе окружите себя финансовой защитой. Этого легко добиться, всего лишь сберегая и инвестируя часть полученных доходов. Здесь уже речь идет не о простом соблюдении баланса доходов и расходов. Идите дальше и начинайте инвестировать часть полученных доходов в различные активы. Пусть это будут для начала финансовые инструменты с фиксированной доходностью – банковские депозиты, коммерческая недвижимость (под сдачу в аренду), облигации. Затем вы сможете добавить спекулятивные инструменты – акции и, может быть, даже операции на Forex, при использовании которых хотя и возможна потеря денег, но вероятен и безграничный доход. Это второй шаг на пути к финансовой свободе.

После того как вы стали финансово здоровыми и защищенными, останется совершить только последний шаг к финансовой свободе – заставьте ваши активы работать так, чтобы доходов от них было более чем достаточно не только на текущие расходы, но и для приумножения активов и инвестиций.

Глава 1

Источники финансовой свободы

Единственное, что хуже старости, – прожить дольше своих денег.

Эрик Найман

1.1. Азы финансовой свободы

Бедный отличается от богатого тем, что не умеет сохранить и тем более приумножить заработанное.

Таков ключевой момент в понимании содержания этой книги. Моя цель – помочь вам сохранить ваши деньги. И если это удастся, вы будете богатым, даже если окажетесь к этому психологически не готовы.

Обратите внимание, что бедные всегда жалуются на отсутствие денег и спрашивают: «Где бы подзаработать?» Богатый же скорее спросит: «Куда вложить?» И разница здесь не в наличии или отсутствии капиталов, а в исходной посылке – бедные стремятся больше зарабатывать и думают, что именно это позволит им стать богатыми. Богатые же думают не столько о том, как заработать своим трудом, сколько о том, как заработать своим умом. Они становятся богатыми не из-за больших заработков, а благодаря своим умело вложенным капиталам. Деньги есть у всех, даже у самых бедных. Просто распоряжаются все ими по-разному. Кстати, и богатые порой разоряются, если теряют способность грамотно инвестировать и спекулировать.

Как результат – сколько бы ни заработал бедный, он все потратит или потеряет. Богатый же будет инвестировать и вкладывать капиталы, тем самым не только их сохраняя, но и приумножая.

Много ли бедных людей, выигравших в лотерею очень большие призы, стали реально богатыми? Нет, почти никто. Ведь между большими деньгами и богатством не лежит знак равенства. А многие ли стали счастливее? Еще меньше. Ведь большие деньги и финансовая свобода – далеко не одно и то же.

Естественно, у богатого больше возможностей для инвестирования и спекуляций. Но здесь важно выбрать верное направление и никогда не тратить все до последней копейки – это первая ступень к богатству. Напомню, что расходовать все без остатка могут себе позволить только дети и старики, так как первые живут за счет родителей, а вторые – за счет детей или накопленных ранее капиталов. Кроме сохранения части заработанного в виде капитала его необходимо инвестировать, т. е. задавать себе вопрос «куда вложить?». Вы можете или довериться профессионалу, занимающемуся управлением активами и капиталами, или же все делать сами. Выбор последнего варианта отнимет у вас массу сил и времени, поэтому большинство людей вообще ничего не предпринимают и после некоторого, как правило, очень короткого, периода времени бросают заниматься инвестированием и вкладывают деньги на депозит или покупают недвижимость – в лучшем случае для получения арендной платы.

Эта книга поможет вам, если вы выбрали путь самостоятельного инвестирования и спекуляций. Я сознательно отсекаю бóльшую часть потенциальных читателей, так как считаю, что только систематическое и сознательное занятие инвестированием и спекуляциями на протяжении длительного периода времени способно принести свои плоды. Если вы не чувствуете в себе необходимые для этого силы или же просто не хотите их тратить на такие скучные вещи, как анализ валютного рынка, чтение корпоративных отчетов компаний, сравнение условий депозитных вкладов в разных банках, оценку перспектив рынка земли и недвижимости и т. д., это не повод отказаться от собственного финансового благополучия. В данном случае сохранение капиталов все равно необходимо для того, чтобы стать финансово свободным. И вам следует довериться профессионалам.

Хранение – фундамент финансовой свободы

В том или ином виде хранение всегда было ключевой проблемой человечества. И только периодически решая ее, оно получало возможность переходить с одного этапа на другой.

Так, первый скачок в развитии человеческого общества произошел благодаря тому, что был открыт способ сохранения огня, когда люди получили возможность в любое время согреться (хранение тепла), а также обработать пищу. Это дало им возможность не только расселяться на территориях с благоприятным температурным режимом или же кочевать, перемещаясь вслед за теплым воздухом, но и выбирать места, наиболее приемлемые с точки зрения добычи еды. Еще более важной стала возможность горячей обработки пищи, что повысило продолжительность жизни людей и привело к первому демографическому взрыву. Следствием этой тенденции являются современные строительные технологии, которые призваны оградить человека от негативного внешнего воздействия природной среды.

Одомашнивание скота стало первым способом хранить продовольствие и одновременно перевозить его (своим ходом) на большие расстояния. В некоторых регионах скот даже выполнял функцию денег. Кстати, слово «капитал» произошло от латинского слова caput, обозначавшего стадо крупного рогатого скота. Поэтому скотоводческие племена на долгие годы вышли на передовой край развития человечества.

Третий скачок, повлекший за собой очередной демографический взрыв, был обусловлен открытием новых способов хранения пищевых продуктов. К ним относятся соление, вяление, появление зернохранилищ, а также керамики для хранения зерна, вина и масла и т. п. До этого момента люди были вынуждены съедать практически сразу все, что добыли, а это неизбежно периодически приводило к продовольственным кризисам и вымиранию целых общин и племен.

После того как человечество начало хоть как-то сопротивляться негативному воздействию природы, а также сохранять пищевые продукты, настало время научиться сохранять информацию и знания. Была открыта письменность. Современное развитие компьютерных технологий и Интернета является продолжением этого великого дела, позволяя не только сохранить, но и систематизировать, быстро обрабатывать и обмениваться накопленными огромными массивами информации.

Пятый скачок в развитии человечества вызван умением сохранить богатства, сначала с развитием сетей церквей и монастырей, выполнявших роль сокровищниц, а затем банковского дела. Это, в частности, дало возможность финансировать самые великие стройки и практическое внедрение научных открытий. Современная финансовая система является развитием старой идеи о том, как лучше сохранить и приумножить накопленные капиталы.

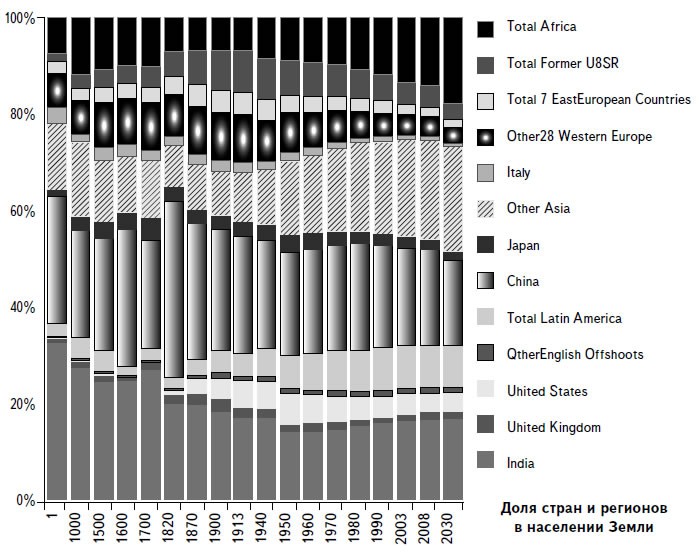

Последние две тысячи лет традиционно проходили под знаком перевеса в мировом народонаселении азиатских стран, в первую очередь Индии и Китая. На современном этапе быстро растет население Африки. Что же касается «белых» народов, то их доля за последние 100 лет резко сократилась (рис. 1.1). С точки зрения мировой демографии мы видим, что решения базовых проблем с продовольствием и медициной достаточно для быстрого роста численности стран и целых регионов. Однако с ростом богатства потребность в деторождении пропадает. У бедных народов дети служат главной страховкой обеспечения старости родителей, т. е. выступают в качестве актива по сохранению богатства. В развитых странах в роли такого актива выступают недвижимость, акции, банковские депозиты и другие финансовые инструменты.

Источник: www.ggdc.net/Maddison, расчеты автора

Рисунок 1.1. Динамика пропорции численности населения Земли в разрезе стран и регионов начиная от Рождества Христова и прогноз на 2030 г.

Без сомнения, в следующие, а может быть, в ближайшие годы можно ожидать очередных скачков в развитии человечества в таких направлениях.

Оно должно научиться сохранять энергию и создать действительно эффективные аккумуляторы. Человечество способно преобразовывать и использовать энергию, однако крайне неэффективно ее транспортирует и тем более хранит. Базовые принципы конструкции двигателя внутреннего сгорания остаются неизменными на протяжении уже более 100 лет. На мой взгляд, именно в этой неэффективности кроется главный тормоз развития человечества. Сейчас люди фактически вынуждены потреблять сразу всю энергию, которую произвели, аналогично тому как много веков назад они были вынуждены практически сразу съедать всю добытую пищу. В отдаленном будущем энерготаблетки-аккумуляторы огромной мощности, может быть, даже лягут в основу новой мировой резервной валюты, измеряемой в энергетических единицах.

Люди должны научиться сохранять здоровье, т. е. найти путь к бессмертию. Это еще одно направление развития человеческой мысли.

Хранение должно решать следующие задачи:

– сохранить потребительские качества хранимого, чтобы оно не испортилось и после хранения его по-прежнему было возможно употребить;

– сохранить количество хранимого, сведя к минимуму потери в результате так называемой «утруски и усушки»;

– минимизировать стоимость хранения; производство хранимого не должно быть дешевле собственно хранения (с учетом изменения его качественных и количественных характеристик).

Время как источник богатства

Финансово свободный человек умеет заставить время работать на себя и не беспокоиться о каждодневных доходах, ведь они у него и так есть. Бедный же просыпается каждое утро с мыслями о том, где бы заработать на сегодняшний день. Переход от бедности к финансовой свободе труден только для тех, кто боится перемен и определенных самоограничений. Да, финансовая свобода сопряжена и с теми и с другими. Например, для ее сохранения банковские кредиты берут не тогда, когда хочется, а только если это действительно выгодно.

Время играет с людьми злую шутку – с одной стороны, мы каждый день приближаемся к смерти и полной потере всего заработанного за жизнь. С другой – ежедневно богатеем, приобретая не только опыт, но и капиталы, если, конечно же, правильно реализуем свои финансовые знания и планы.

В качестве проверки того, в правильном ли направлении с точки зрения финансового благополучия и богатства вы движетесь, очень важно ваше понимание времени – зарабатываете ли вы в момент прочтения этой книги (не опыт, а реальные деньги) или нет. Фактически это будет выглядеть как ответ на вопрос, есть у вас пассивные доходы или нет. Под ними понимаются проценты по банковским вкладам, арендная плата, дивиденды и другие доходы, которые не требуют ваших каждодневных физических усилий.

Худшая попытка сохранить капитал – положить деньги «под подушку» или закатать их в стеклянную банку. В XIX столетии такое поведение еще хоть как-то было оправданно. Во-первых, монеты чеканили из драгоценных металлов – золота и серебра, поэтому инфляция им особо не грозила. Во-вторых, банковское дело было развито слабо.

В современном мире cкладывать «под подушку» бумажные деньги опасно вдвойне. Как и в старые времена, им угрожают воры и грабители, пожары и наводнения, другие стихийные бедствия и напасти. Однако если бы только это! Все современные деньги неизбежно обесцениваются в результате инфляции. Так, средний исторический уровень инфляции в США за последние 100 лет составлял около 3 % в год, и можно ожидать продолжения этой тенденции в течение довольно-таки значительного промежутка времени. Иными словами, цены на товары, для потребления которых в старости вы в том числе храните свои деньги, растут в среднем на 3 % в год. Соответственно, если в этом году на $100 вы могли купить, например, 35 кг вареной колбасы, то через год этих денег хватит только на 34 кг. Один килограмм «съели крысы» инфляции. Я беру в качестве примера именно США, так как для большинства жителей стран бывшего СССР американский доллар стал главным инструментом сбережения и накопления. Таким образом, даже если ваши деньги не пропадут вследствие ограбления или пожара, они неизбежно «похудеют» на размер инфляции. Это то малое, что можно гарантированно ожидать от будущего: время съедает наши наличные деньги.

Однако это еще не все – денежные процентные расчеты подвержены эффекту сложных процентов. Так, за два последовательных года инфляция составит не 6 % (3 % за первый год + 3 % за второй год), как этого можно было бы ожидать, а 6,09 % (1,03 × 1,03). И если вы думаете, что сотыми долями процента можно пренебречь, то зря. Например, если вы решили откладывать деньги «под подушку» в течение 10 лет, то эти сотые вырастут до таких сумм, которые заметно отразятся на вашем будущем уровне жизни. Так, всего за 10 лет инфляция-время съест более трети ваших наличных сбережений – если быть точным, то 34,4 %. Согласитесь, это не так уж и мало. Инфляция – это стоимость хранения наших наличных денег.

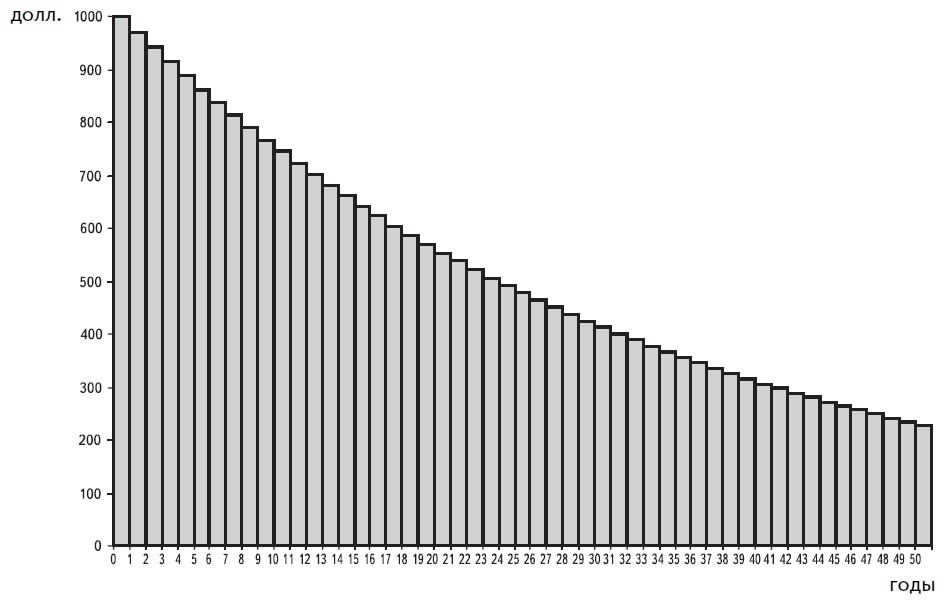

Следующий график наглядно продемонстрирует увеличение темпов обесценения наличных денег за 50 лет – срок типичной продолжительности трудовой деятельности (рис. 1.2).

Как видно на приведенном ниже рисунке, ваши бережно отложенные на «черный день» наличные $1000 за 50 лет обесценятся в 4,4 раза, а не в 1,5 раза (50 лет × 3 % в год). Согласитесь, эффект сложных процентов впечатляет. Так что пренебрегать сотыми не стоит. Говорят, «курочка по зернышку клюет» – это как раз о таком случае.

Источник: расчеты автора

Рисунок 1.2. 50 лет, в течение которых тает покупательная способность наличных денег при ежегодной инфляции 3%

Причина ускоренного обесценения ваших сбережений – эффект сложного процента. И компенсировать это снижение могут только соответствующие действия: инвестирование и приумножение капиталов. При этом желательно не только поддерживать доходность вложений на уровне инфляции (около 3 % в год, если говорить о долларовых инвестициях), но и добиться ускоренного прироста сбережений. В основном этого можно достичь, не проедая инвестиционные доходы, а вновь их инвестируя в прибыльные активы и проекты. Возможно также инвестирование не всех инвестиционных доходов, а только их части. В этом случае говорят о реинвестировании, т. е. когда полученные от инвестирования доходы вновь инвестируются, и тем самым эффект сложных процентов уже не отнимает ваши кровно заработанные деньги, а умножает их.

Итак, время – один из главных гарантированных источников богатства.

1.2. Кредитная экономика: бедных разоряет, умелых обогащает

Представьте себе, что вы только что окончили институт и начали работать. Вполне естественно, что вам хочется сразу получить от жизни многое, не дожидаясь, когда у вас появится достаточно денег для приобретения крупных вещей. Для этого прикинем вероятную стоимость необходимых крупногабаритных покупок.

Во-первых, вы наверняка захотите жить отдельно от родителей. Приобретать в таком случае однокомнатную квартиру неэффективно – у вас появится или уже есть семья, и лучше начинать сразу хотя бы с двухкомнатной. Например, двухкомнатная квартира общей площадью в 60 м2 в не самом отдаленном от центра города районе стоит не менее $300 000.

Во-вторых, в квартире необходимо сделать хотя бы косметический ремонт, который обойдется никак не меньше $12 000 (по $200 за м2).

В-третьих, эту квартиру необходимо обставить и оборудовать сантехникой. Мебель в спальню, в гостиную и на кухню, санузел и ванная, прихожая – все это будет стоить не менее $20 000.

В-четвертых, современный дом не видится без наличия полного комплекта бытовой техники – телевизора, аудиосистемы, холодильника, кухонной плиты, стиральной машины, СВЧ-печи, персонального компьютера и т. п. Все это потянет еще как минимум на $15 000.

В-пятых, вам необходимо купить бытовые мелочи – посуду, постельное белье и полотенца, коврики, светильники и т. п. Их минимальная стоимость зачастую приближается к стоимости бытовой техники, однако мы остановимся на самом скромном варианте в $3000.

В-шестых, нельзя забывать об автомобиле. Новый автомобиль минимального класса (типа Opel Astra) обойдется вам в $22 000.

Таким образом, для начала полностью самостоятельной жизни вам понадобится $372 000. И хорошо, если у вас не было кредита за обучение.

Теперь остается решить вопрос с собственно покупкой всего вышеперечисленного. Если у вас небогатые родители, то остается только вариант кредита.

Возьмем за базу следующие условия ипотечных (под залог недвижимости) и потребительских кредитов физическим лицам:

– процентная ставка для кредитов в среднем составляет 12 % с ежемесячной выплатой процентов;

– срок 20 лет;

– первоначальный взнос 10 %.

Допустим, родители вам насобирали требуемые 10 % первоначального взноса ($37 200), а на оставшуюся сумму ($334 800) вы взяли кредит на предложенных условиях. Здесь мы погашение кредитов и выплату процентов по ним будем рассчитывать по так называемой аннуитетной схеме[1], которая обеспечивает равенство уплачиваемых сумм на протяжении всего срока до полного погашения кредита. Замечу, что для заемщиков аннуитетная схема погашения кредита невыгодна, так как в первых платежах упор делается на погашение процентов по кредиту, и только затем бо́льшая часть погашений приходится на возврат тела кредита. Таким образом, заемщик осуществляет предоплату банковских кредитов. Это особенно будет заметно при попытке заемщика досрочно погасить кредит на ранних его сроках. У него неизбежно возникнет вполне справедливое понимание того, что вроде бы он кредит погашал, но все равно должен почти столько же, сколько и брал в самом начале. Так что соглашайтесь на аннуитетный кредит, только если не планируете досрочно его погашать или рефинансировать при снижении процентных ставок.

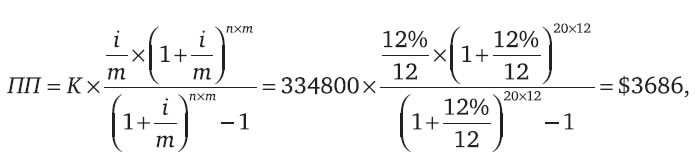

Определим сумму аннуитетных платежей, которые нужно будет периодически выплачивать на погашение кредитов и уплату процентов по ним, для чего используем формулу дисконтирования аннуитетов:

где ПП – периодические аннуитетные выплаты;

К – сумма кредита;

m – количество периодических выплат в году;

n – срок кредита, лет;

i – проценты по кредиту, процент годовых.

Иными словами, для погашения в течение 20 лет вышеуказанного кредита на сумму $334 800 по ставке 12 % годовых вы должны будете выплачивать по $3686 в месяц.

Кроме погашения кредита и выплаты процентов по нему необходимо питаться, одеваться, культурно просвещаться и развлекаться, содержать автомобиль, ежегодно платить за страховку, за квартиру и телефон, а также совершать еще массу мелких, на первый взгляд невидимых трат и покупок. Итого все это потянет, например, еще на $1000 ежемесячно.

Таким образом, ваш совокупный чистый (после налогообложения) доход только для того, чтобы выходить в ноль, должен составлять не менее $4686 в месяц. Теперь дело за малым – ежемесячно получать требуемый доход и жить в свое удовольствие.

Если вы теряете работу, то одновременно с этим изменяется привычный образ жизни и социальный статус. Однако гораздо хуже то, что, лишившись работы, человек теряет многое из того, что уже вроде бы оплатил.

Построенная в США кредитная экономика основана на желании человека жить прямо сейчас, не откладывая и не дожидаясь наступления «светлого будущего». Расплатой за реализацию такого желания является жесткая привязка к банку-кредитору и к обязательству платить проценты и погашать кредит, а в итоге – зависимость от работодателя и страх потерять работу. Очень разумная система. Кредитная зависимость с помощью невидимых рычагов заставляет человека работать гораздо лучше, чем рабство. Подвисший на кредитном крючке несчастный уже думает не о том, как инвестировать, а только о погашении кредита. С точки зрения власть имущих, кредитная экономика гораздо выгоднее, чем стимулирование роста производительности труда путем участия сотрудников в прибылях и капиталах. В первом случае проценты платит работник, а в последнем – владелец бизнеса. Таким образом, при использовании потребительских и ипотечных кредитов для физических лиц финансисты получают дополнительный источник дохода, а также возможность заставить людей больше трудиться для работодателя. Ведь в случае потери рабочего места заемщик может потерять все – от квартиры и машины до мебели и семьи.

Я не критикую кредитную экономику. Она служит важным стимулом для развития мировой экономики, построенной по американской модели. Единственно, чего я хочу для вас, – это финансовой свободы в принятии решения о том, как жить сейчас, а как – в будущем, за что выгодно платить сегодня, а за что потом. Я лично не откажусь взять кредит, но только чтобы на нем заработать, и при одном важном условии: процентная ставка по нему должна быть низкой, а вероятность заработка – высокой. Но если речь идет о потреблении, то кредит оправдан только при покупке товара по заниженной цене, а также если этот товар вам действительно необходим именно сейчас или может понадобиться в самом ближайшем будущем.

Кредитный рычаг на завышенную стоимость базового актива может повлечь за собой катастрофические убытки. Это правило служит ключом к достижению успеха при использовании любого вида кредита.

Поясню свою мысль на конкретном примере. Допустим, вы взяли в 2008 г. ипотечный кредит на покупку квартиры исходя из цены в $5000 за один квадратный метр. Уже в 2009 г., когда цены на недвижимость в среднем упали на треть, вдруг оказалось, что рыночная стоимость этой квартиры выше остатка задолженности по кредиту. По оценкам экономистов, именно в такой ситуации оказались миллионы американцев в 2009 г. И еще немалое число людей в других странах. Этого не случилось бы, если люди не стремились бы любой ценой, вернее – по любой цене купить дома и квартиры.

Результат такого бездумного поведения для американцев стал поистине плачевным. Мечта о собственном доме обернулась для них настоящим кошмаром.

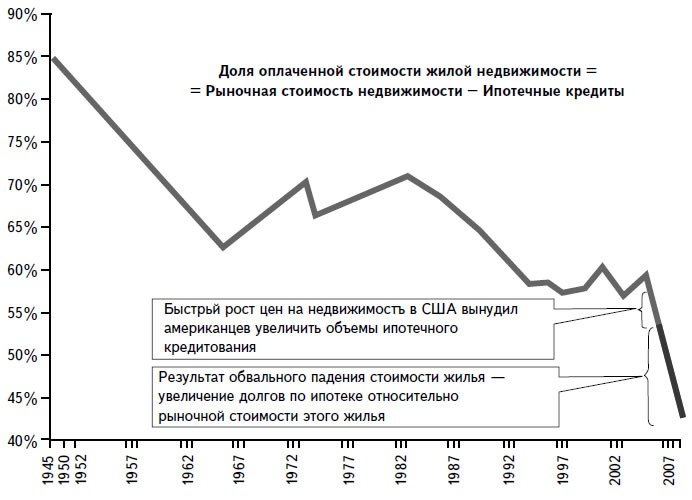

В 1945 г. 85 % стоимости жилой недвижимости в США была полностью оплачена американцами, а под ипотечными кредитами находилось только 15 %. Судя по итогам 2008 г., ситуация стала диаметрально противоположной: оплачено лишь 42 % стоимости домов американцев, а 58 % – нет (рис. 1.3).

Кредитная экономика дала населению иллюзию быстрого обогащения, подставив малоимущим «кредитное плечо». Имея на руках всего несколько тысяч долларов и достаточно хорошо оплачиваемую работу, человек получил возможность приобретать не только потребительские товары, но и активы. Так, если вы купите в кредит недвижимость с уплатой, например, 10 % годовых, сдадите ее в аренду по ставке 12 % годовых, да еще и стоимость этой недвижимости вырастет на 15 %, то ваш чистый доход от этой операции, по грубым оценкам, составит 17 % годовых практически на «ровном месте». Так сказать, за чужой счет.

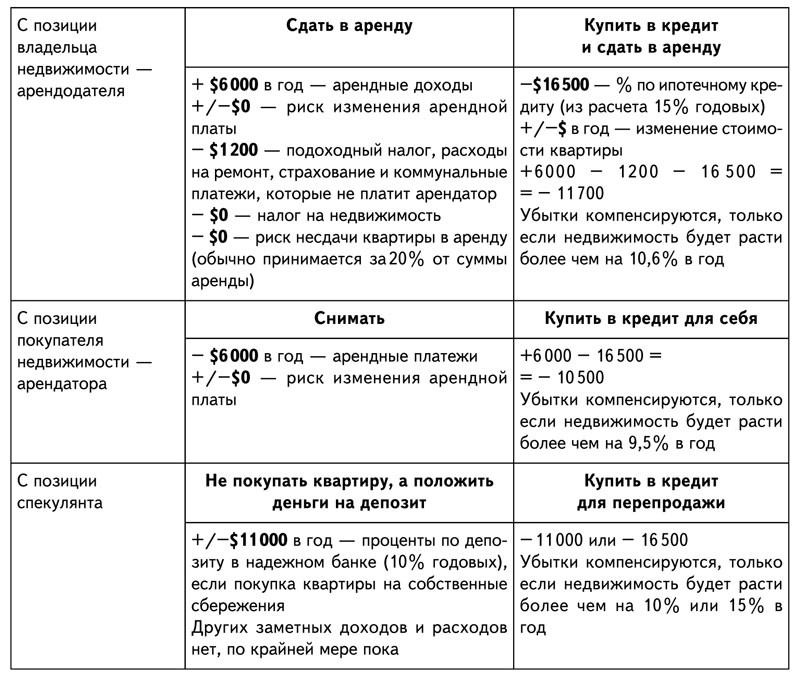

Сравним несколько вариантов инвестиционных решений на рынке недвижимости. Первый: сдать квартиру в аренду или купить ее в кредит и сдать в аренду. Второй: снять квартиру или купить ее в кредит для себя. Третий: положить деньги на депозит в надежный банк или купить квартиру в кредит для перепродажи (табл. 1.1).

Из проведенных сравнений можно сделать следующие выводы. Во-первых, для того чтобы выбрать вариант покупки квартиры по ипотечному кредиту, нужно быть уверенным, что цены на недвижимость вырастут. Больше всего требований к увеличению ее стоимости у спекулянта и меньше всего – у арендатора.

Таблица 1.1. Аренда или ипотека, спекулировать или нет (объект – квартира общей площадью 55 м2 по цене $110 000)?

Во-вторых, ипотечный кредит выгоден только в случае роста цен на недвижимость, опережающего процентные ставки по кредиту.

На кредите основаны все маржинальные операции с кредитным рычагом, умело проводя которые можно в буквальном смысле делать деньги из воздуха – операции на Forex, срочном рынке с фьючерсами и опционами, часто с акциями.

Максимальный эффект, сопряженный с разумным риском, дает использование собственных средств по отношению к заемным в пропорции от 1 к 2 до 1 к 10. Иными словами, к одному собственному доллару привлекается от одного до девяти заемных соответственно. Например, использование кредитного рычага 1 к 5 позволяет из вполне обычных 6 % годовых получить очень даже хорошие 30 % на вложенные собственные средства (6 % × 5).

Итак, кредитная экономика делает большинство людей своими рабами, а умелых – финансово свободными. Выбор за вами. Вполне естественно, что вы предпочтете свободу, но эта идея воплотится в жизнь только в результате ваших реальных действий.

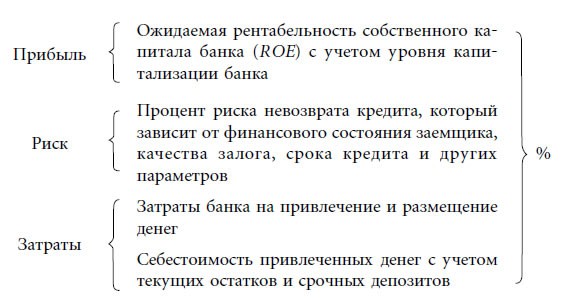

Для справки приведу схематичное описание того, как банк обычно определяет справедливый уровень процентной ставки по кредитам.

Источник: http://www.federalreserve.gov/releases/z1/Current/data.htm

Рисунок 1.3. Динамика доли оплаченной стоимости жилой недвижимости в собственности американцев относительно рыночной стоимости (рыночная стоимость недвижимости минус ипотечные кредиты)

Например, если желательное для банка ROE составляет 20 % при адекватности капитала банка 10 % (отношение собственного капитала к чистым активам), процент рискованности данного кредита – 5 %, а себестоимость привлеченных денег для банка – 4 % годовых, то справедливый кредитный процент равен: