Эрик Найман

Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям

1-я стадия: становление

Цель – научиться жить за счет пассивных доходов.

На первой стадии расходы на удовлетворение личных потребностей не должны превышать совокупный доход. Это позволяет развиваться (обучение и т. п.) и накапливать средства. Развитие должно приводить к увеличению заработной платы, а также подготавливать дальнейшее улучшение состояния личных финансов. Появление накоплений, в свою очередь, должно привести к постепенному замещению заработной платы в общей структуре доходов пассивными доходами. В то же время накопления растут очень медленно, так как практически весь пассивный доход «проедается». Примерно 90 % населения застревает на первой стадии, что объясняется нежеланием или неспособностью к изменениям.

2-я стадия: накопление (инвестирование)

Цель – увеличить объем накоплений, для того чтобы перестать «проедать» пассивный доход. Постепенно все бóльшая часть пассивных доходов реинвестируется, и происходит резкое увеличение массы накоплений, которые, в свою очередь, дают еще больше пассивных доходов, т. е. происходит экспоненциальный рост накоплений. На этой стадии останавливаются еще примерно 9 % населения.

3-я стадия: бизнес

Цель – после того как вы начали жить всего на 10 % пассивных доходов плюс 10 % активных трудовых доходов, пора приступать к вложению части пассивных доходов в строительство бизнеса (венчурное инвестирование, приобретение доли бизнеса или акций). На стадию успешного бизнеса выходит не более 1 % населения.

На этом этапе существует высокий риск банкротства бизнеса. Именно поэтому важно вступать в него после освоения стадий потребления, развития и накопления. Это позволит финансировать растущий бизнес без оглядки на возможные личные негативные обстоятельства. Например, даже если построенный вами бизнес обанкротился, вы не останетесь у разбитого корыта, потому что у вас есть деньги на создание другого. Такой подход позволяет быть более свободным в своих инвестиционных решениях, а значит, с более высокой вероятностью довести бизнес-проект до реализации.

4-я стадия: коммерческое творчество

Цель – после решения всех проблем можно уделить внимание и коммерческому творчеству. Отдельно замечу, что обычным творчеством для себя можно и нужно заниматься в любое свободное время.

Менее 1 % населения достигает стадии коммерческого творчества.

На этом этапе существует высокий риск неудачи, поскольку для достижения успеха в выбранном направлении творчества ваших способностей может и не хватить. Хотя в этом случае главное не победа, а участие.

Здесь сделаем важное уточнение. Если вы найдете себя раньше в коммерческом творчестве, то не следует оставлять его на потом, т. е. после реализации бизнеса. Ведь можно творить в свободное от работы и бизнеса время. Хотя последнее на стадии становления бизнеса практически невозможно, ведь он потребует полной отдачи, а малейшие упущения могут обернуться гигантскими проблемами.

1.4. Финансовые инструменты пассивного дохода

Пассивные доходы – любые доходы, кроме оплаты за труд. В СССР их называли нетрудовыми, что в целом является весьма точной характеристикой.

Финансовым инструментом пассивного дохода является любой инструмент, который дает пассивный доход или защищает его, хеджирует от риска.

Виды финансовых инструментов:

– инвестиционные – все, что гарантируют стабильный доход при известном риске;

– спекулятивные – предполагают высокий негарантированный доход, обладают высоким риском, обычно краткосрочные.

В следующей таблице крестиком отмечены финансовые инструменты, относящиеся к инвестиционному и/или спекулятивному типу

Все финансовые инструменты обладают следующими четырьмя важными характеристиками:

– доходность;

– риск;

– налогообложение;

– стоимость участия.

Стоимость участия состоит из затрат на транзакцию и затрат на поддержание позиции.

Затраты на транзакцию включают:

– спред между ценами покупки и продажи выбранного товара;

– комиссионные посредника (банка, брокера, биржи и т. п.);

– прямые налоги и сборы за сделку.

Затраты на поддержание позиции состоят из:

– стоимости хранения (например, затраты на банковскую ячейку для хранения драгоценностей и слитков золота, расходы на хранение акций и т. п.);

– стоимости страхования от потери соответствующего финансового инструмента.

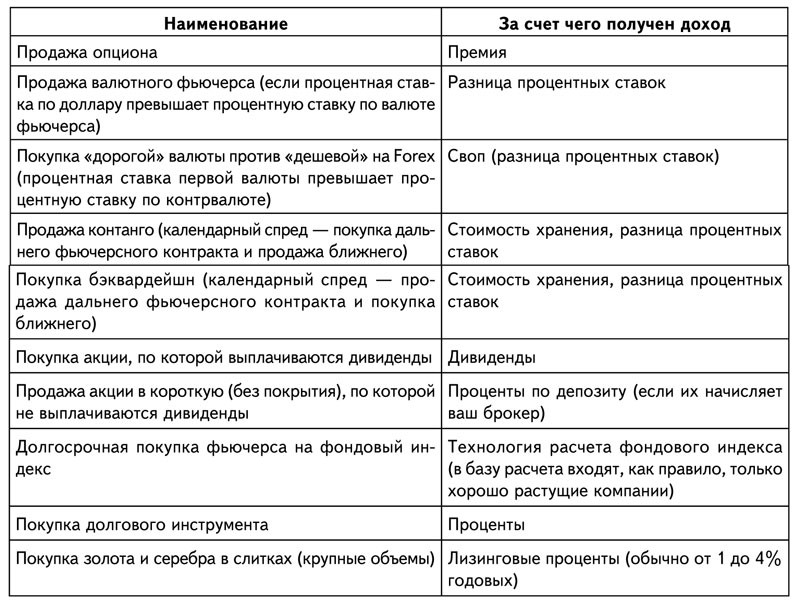

Особое внимание уделим стоимости хранения. Она может быть положительной, когда время работает на держателя этого финансового инструмента. Например, при продаже опциона его продавец ежедневно получает прибыль в виде временно́й части премии, о чем мы будем говорить в разделе, посвященном опционам. Также временно́й выигрыш появляется при покупке на Foreх валюты с более высокой процентной ставкой против другой валюты с заметно более низкой процентной ставкой, когда возникает так называемый положительный своп по удержанию позиции.

Ниже перечислены финансовые инструменты с положительной стоимостью хранения (табл. 1.3).

Таблица 1.3. Финансовые инструменты с положительной стоимостью хранения

Всем этим инструментам присущи риск негативного изменения рыночной цены, а также другие виды рисков. Так что нельзя делать выбор инструмента для работы исходя исключительно из потенциально высокой доходности и минимальной стоимости хранения.

Интересно, что некоторые финансовые инструменты могут обладать как положительной, так и отрицательной стоимостью хранения, в зависимости от выбранной вами линии поведения.

Например, вы можете купить банковское золото и хранить его в банковской сейфовой ячейке, платя некую сумму за ее аренду. Однако вы можете положить это золото на депозитный металлический счет и получать за свой вклад проценты, ничего не платя за хранение. В этом примере разная стоимость хранения сопровождается разными рисками. В первом случае это риск кражи, так как обычно банки не гарантируют сохранности содержимого банковской сейфовой ячейки. Во втором случае – это риск банкротства банка и потери депозитного вклада. И еще вопрос, распространяются ли гарантии Фонда гарантирования банковских депозитов в этой стране на металлические счета. Кроме того, данные виды инвестиций обладают разной ликвидностью – золото из ячейки вы можете забрать в любой момент, а снять с депозита – только по истечении определенного промежутка времени.

В обыденном понимании финансовые инструменты дают богатство.

Первоначально богатства создавались человеческим трудом. Началось это еще в период первобытных общин, когда чем многочисленнее, тем сильнее было племя. Апогея этот способ накопления богатств достиг при рабовладении. Рост количества работников привел к тому, что, несмотря на низкую производительность труда, они давали больше продукции. Государство в основном жило подушными податями, поэтому чем больше у него было подданных, тем оно считалось богаче.

На следующей фазе богатства создавались землей – чем больше земель находится под контролем государства, тем больше в нем живет людей и, значит, тем оно богаче. С этой целью начались активные завоевательные войны. Колониальная эпоха стала последним отголоском этой стратегии получения богатств.

Затем они начали создаваться торговлей. Ею занимались испокон веков, и именно торговля привела к отходу от натурального хозяйства в пользу специализации труда. Однако только в средние века торговля достигла поистине мировых масштабов. Как результат – меркантилисты XV–XVIII вв. воспели ее как основной источник богатств.

Промышленные революции в Голландии и Англии (конец XVIII в.) сформировали предпосылки для следующей качественной ступени создания богатств – промышленности.

XX в. стал веком расцвета финансового сектора, использовавшего эффект управления чужими деньгами и создавшего кредитный рычаг и кредитную экономику.

Сейчас говорят, что миром правит тот, кто владеет информацией. Компьютеры, связь и Интернет создали основу новой информационной эпохи. И может быть, настало время «смены поколений», когда вместо финансистов приходят электронщики, компьютерщики и информационщики. Хотя новые сверхдоходы могут возникнуть и в другой сфере человеческой деятельности – энергетике или медицине, например.

Инвесторы всего мира жадно следят за новыми разработками в области науки и техники, чтобы с их помощью максимизировать доходность капиталов.

На мой взгляд, интенсивность современной жизни подводит нас к следующему этапу, когда богатства будут создаваться временем. Информационная эпоха решает первую задачу обращения его в свою пользу за счет уменьшения сроков, необходимых для обмена информацией и получения новых знаний. Хотя не меньшую важность для человечества имеет и энергетика, ведь сейчас без энергии мы не сможем не то что развиваться, но уже и нормально существовать. Отключат вам свет, и чем вы будете заниматься? Уж точно не книжки читать.

В связи с этим я ожидаю, что секторами роста на ближайшие годы, по моему мнению, станут:

– энергетика;

– транспорт;

– хранение, в том числе энергии и здоровья.

Отдельный интерес представляет оценка новейшей истории обогащения – на чем зарабатывали инвесторы-спекулянты во второй половине XX столетия.

Так, в 70-е гг. на коне оказались базовые сырьевые товары – золото, нефть и т. п.

В середине 70-х гг. сильный рост цен на недвижимость обеспечил сверхприбыли ее владельцам.

В 80-е гг. большие доходы давали облигации.

В 90-е гг. пальма первенства оказалась у акций.

В начале 2000-х гг. в лидерах оказались недвижимость и сырьевые товары.

Как видно, все меняется, и нет универсального рецепта обогащения. И тем интереснее опережать рынок за счет постоянно обновляющихся знаний и оттачивания навыков инвестирования и спекуляций.

Наиболее важные финансовые инструменты пассивного дохода – банковские депозиты, облигации, недвижимость, свопы и опционы – мы рассмотрим ниже.

Банковские депозиты

Правила установления доходности банковских депозитов:

– чем больше срок депозита, тем выше процентная ставка;

– чем больше сумма вклада, тем выше процентная ставка;

– чем больше срок до выплаты процентов (крайний срок – выплата процентов вместе с возвратом основной суммы депозитов, минимальный срок – авансовая ежемесячная выплата процентов), тем выше процентная ставка;

– если есть право пополнения депозита, то может быть установлена более низкая процентная ставка.

У этих правил есть исключения. Например, исключение из первого правила составляют случаи большой разницы между уровнем инфляции и текущим уровнем процентных ставок на фоне стабильной тенденции к снижению обоих этих показателей. В этом случае банки не рискуют брать на себя обязательство гарантировать выплату больших процентов на протяжении длительного срока.

В периоды ожидаемого роста процентных ставок следует предпочитать краткосрочные депозиты. Если процентные ставки, как ожидается, будут снижаться, то следует выбирать долгосрочные депозиты. Когда же финансовая система под угрозой краха, то максимум, что можно себе позволить, – это текущий счет с возможностью мгновенного снятия денег, как только вы увидели первые признаки опасности. Здесь уже не до доходов, сохранить бы тело депозита. Инфляция в такие моменты кажется минимальным злом. И останется только верно выбрать, в какой валюте хранить свою наличность.

Рассмотрим несколько жизненных примеров.

Вопрос № 1. Какую валюту депозитного вклада выбрать?

Задано:

– выбираем между российским рублем и американским долларом;

– текущий валютообменный курс = 31,2 рубля за доллар;

– возможная сумма депозитного вклада = $10 000 или 312 000 руб;

– срок депозитного вклада = 1 год;

– депозитный вклад в рублях приносит 20 %, а в долларах – 10 % годовых с выплатой процентов по окончании срока депозита.

Таким образом, сумма депозитного вклада по окончании срока депозита через год составит:

– в рублях = 312 000 + 312 000 × 20 % = 374 400;

– в долларах = 10 000 + 10 000 × 10 % = 11 000.

А теперь сделать выбор очень просто. Чего вы больше ожидаете – что курс RUB/USD через год окажется ниже 34,04 (374 400/11 000) или выше? Если вы остановитесь на варианте номер один, тогда ваш выбор – рублевый депозит. Если же вы думаете, что курс RUB/USD через год окажется выше 34,04, то вам стоит предпочесть долларовый вклад. Так что выбор зависит от ваших ожиданий. А если у вас нет никакого мнения по этому поводу, то можете воспользоваться экспертными оценками. Только не верьте обещаниям политиков, они за свои слова точно не отвечают.

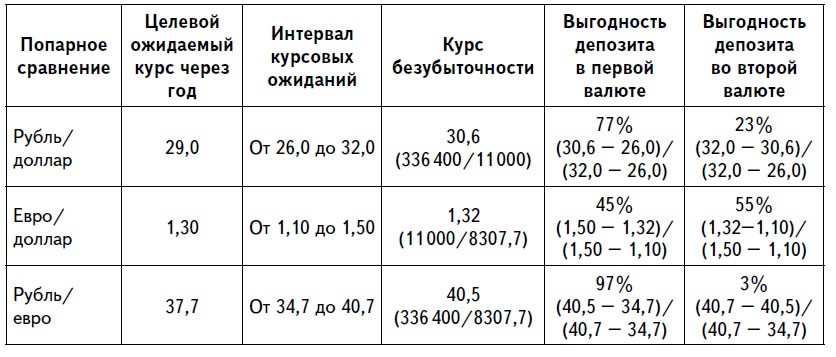

Вопрос № 2. Выбор пропорции корзины валют депозитных вкладов – сколько вложить в разные валюты, если не делать однозначного выбора в пользу той или иной валюты?

Задано:

– выбираем между российским рублем, евро и американским долларом;

– срок депозитных вкладов = 1 год;

– текущие валютообменные курсы = 29,5 RUB/USD, 1,23 EUR/USD, 36,3 RUB/EUR;

– депозитный вклад в рублях приносит 16 %, в евро – 8 %, в долларах – 10 % годовых с выплатой процентов по окончании срока депозита;

– возможная сумма депозитного вклада = эквивалент $10 000.

Вы или эксперты ожидаете через год следующие валютообменные курсы = 29,0 RUB/USD, 1,30 EUR/USD, 37,7 RUB/EUR.

Таким образом, сумма депозитного вклада по окончании срока депозита через год составит:

– в рублях = 290 000 + 290 000 × 16 % = 336 400;

– в долларах = 10 000 + 10 000 × 10 % = 11 000;

– в евро = 7692,3 + 7692,3 × 8 % = 8307,7.

Произведем попарное сравнение.

В результате при заданных условиях рекомендуется сформировать следующую корзину валют депозитных вкладов:

– доллары США = (23 % + 55 %)/3 = 26 %;

– евро = (45 % + 3 %)/3 = 16 %;

– российские рубли = (77 % + 97 %)/3 = 58 %.

Вопрос № 3. Какой вид инвестиций выбрать?

Выберем одну из двух инвестиций – депозит или покупку акций, если известны следующие данные.

Инвестиция А – банковский депозит:

• сумма вклада – $10 000;

• срок депозитного вклада —15 месяцев;

• банковский процент по депозиту —10 %;

• ожидаемая прибыль, таким образом, составит $1000;

• возможные убытки составляют $10 000 (при банкротстве банка);

• вероятность получения прибыли составляет 99 %;

• вероятность банкротства банка и получения убытков составляет 1 %.

Расчет математического ожидания (подробнее об этом термине мы будем говорить позже) от вложения средств на депозитный вклад за период:

(10 000 × 10 % + 10 000 × 10 %/4) × 99 % – 10 000 × 1 % = 1137,5.

Инвестиция В – покупка акций:

• сумма инвестиции – $10 000;

• срок инвестиции —15 месяцев;

• ожидаемая прибыль за период составляет $6000;

• возможные убытки составляют $10 000 (при банкротстве эмитента);

• вероятность получения прибыли составляет 55 %;

• вероятность потери всей суммы инвестиций составляет 10 %;

• возможные частичные убытки составляют $2000 («вытаскивается» или спасается хотя бы часть денег – $8000);

• вероятность получения частичных убытков составляет 35 %.

Расчет матожидания от инвестиции в акции, за период:

6000 × 55 % – 10 000 × 10 % – 2000 × 35 % = 1600.

Так как матожидание от второго вида инвестиций – покупки акций больше, чем от депозитного вклада, – $1600 против $1137,5 соответственно, то необходимо сделать выбор в пользу акций.

Облигации

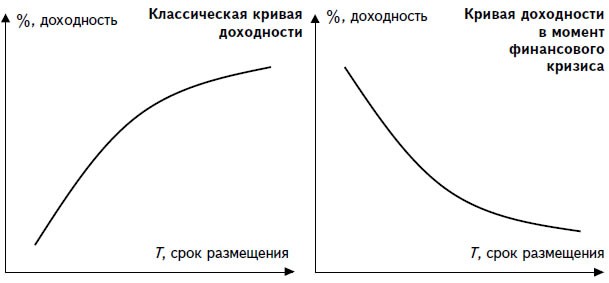

При работе с облигациями – долговыми инструментами, по которым гарантируется получение регулярных фиксированных процентов, очень важно прогнозировать кривую доходности. Например, кривая доходности долговых инструментов может выглядеть по-разному в обычной, классической ситуации и во время финансового кризиса (рис. 1.7).

В периоды кризиса ликвидности, яркий пример которого наблюдался в развитых странах Западной Европы в августе 2007 г., краткосрочные процентные ставки подскакивают выше долгосрочных и спрос на «короткие» деньги намного превышает их предложение. Это прямо противоположная обычной ситуация, когда чем дольше срок до погашения, тем дороже стоят ресурсы.

Во времена финансовых кризисов вкладываться в процентные активы на долгий срок невыгодно. Укорачивать сроки вложений рекомендуется также в периоды быстрого роста процентных ставок. В таких случаях происходит падение стоимости ваших процентных активов обратно

Рисунок 1.7. Схематичные кривые доходности в обычной ситуации и в момент кризиса

пропорционально росту процентных ставок, в результате чего можно даже получить убытки, несмотря на то что теоретически доходность инвестиций в облигации гарантирована.

И наоборот, если на рынке наблюдается тенденция снижения процентных ставок, нужно стараться удлинять сроки вложения и получать дополнительную, так называемую торговую прибыль. При этом важно будет успеть ее зафиксировать и продать облигации, когда тенденция снижения процентных ставок остановится и падение их доходности прекратится.

Недвижимость

Спекулировать на недвижимости крайне тяжело, учитывая зачастую негативное налогообложение, а также значительные транзакционные издержки – средние комиссионные по всему миру составляют порядка 5 % от суммы сделки. Следовательно, риски потерять деньги просто на стоимости подобных операций очень высоки. Вспомните про «стоимость участия», оцените ее, а затем уже принимайте решение – спекулировать или нет. У недвижимости «стоимость участия», наверное, самая высокая из всех финансовых инструментов. Это делает ее скорее инструментом для инвестирования, а не для спекуляций. Хотя порой и недвижимость становится объектом спекуляций, когда цены на нее оказываются сильно заниженными или завышенными, с учетом потенциала их возврата к средним историческим уровням и доходности затрат владения.

Что касается инвестирования в недвижимость, то здесь наиболее интересным вариантом является приобретение коммерческой недвижимости – торговых площадей, офисных и складских помещений, а также гостиничного бизнеса. Доходность сдачи в аренду жилых квартир зачастую очень близка к доходности банковских депозитов, и это без учета стоимости страховки, ремонта и разницы в налогообложении.

Отдельные финансовые инструменты могут использоваться для нескольких целей. Так, недвижимость может быть куплена для потребления, спекуляции или накопления (с инвестиционной целью).

Например, если вы купили квартиру для того, чтобы в ней жить, то это потребление. Даже если цены вырастут и у вас появится возможность продать эту квартиру с хорошим барышом, вы этого не сделаете, так как жить-то вам все равно где-то нужно. Идея превратить бумажную прибыль в реальную, используя собственную жилую недвижимость, выглядит утопично. Только если вы не надумаете переехать в арендованную квартиру, а деньги от продажи положить на депозит. Но я еще не встречал людей, которые рискнули бы ввязаться в такие сложные операции.

Если вы купили квартиру для ее последующей перепродажи, так как уверены в том, что цены на недвижимость возрастут, то это спекуляция. Такой вид деятельности возможен, когда вы сознательно готовы к долгосрочным спекуляциям, так как цены на недвижимость быстро не меняются, да и транзакционные издержки очень высоки. Нескольких процентов прибыли совершенно недостаточно для покрытия всех рисков от таких спекуляций. Кроме того, необходимо также учитывать издержки на содержание квартиры (налог на недвижимость, квартплата, страхование и т. д.). Максимального эффекта от спекуляции недвижимостью можно добиться, если цена, по которой вы приобретаете квартиру, намного ниже ее реальной рыночной стоимости. Но для этого вы должны разбираться в том, чем планируете спекулировать.

Кроме того, вы можете приобрести квартиру для сдачи ее в аренду (инвестиция). Плюсом также будет возможный рост цен на недвижимость, так как это дополнительная возможность заработать.

Чтобы заняться подобным видом деятельности, важно сравнить доходность от сдачи в аренду с депозитными ставками. О том, как это сделать, мы обсудим ниже, рассматривая вопрос № 4. Так, если по долларовому депозиту в сравнительно надежном банке вы можете получить 10 % годовых, а уровень доходности аренды недвижимости составляет те же 10 %, то приобретать последнюю с целью сдачи в аренду невыгодно. При этом нужно сравнивать чистую доходность, с учетом налогов и расходов. К ним относятся:

– квартирная плата (если она лежит на арендодателе);

– налог на недвижимость;

– амортизация квартиры, в которой необходимо периодически делать ремонт;

– расходы по страхованию квартиры, поскольку существует риск возникновения пожара, обвала дома и т. п.; в противном случае вам придется возмещать убыток из собственных средств;

– подоходный налог;

– временны́е затраты на постановку квартиры на учет путем заключения договора аренды в жэке и налоговой инспекции;

– среднегодовой уровень использования недвижимости.

В обычных гостиницах последний показатель обычно составляет 80 % и зависит от их месторасположения и уровня цен. Если же он ниже 50 %, то обычно такая недвижимость приносит убытки. В варианте со сдачей квартиры в аренду вы рискуете тем, что она будет простаивать, а значит, вам придется нести постоянные расходы на ее содержание, не получая ни копейки дохода. Так что в зависимости от уровня цены, которую вы запросили за аренду квартиры, и текущей рыночной ситуации вам необходимо определить уровень использования недвижимости и учитывать его при расчете ожидаемой среднегодовой доходности аренды.

Кстати, обычно цена за аренду гостиничного номера рассчитывается как одна тысячная от его себестоимости.

Классическая формула определения стоимости коммерческой недвижимости:

где R – сумма чистых ежегодных доходов от сдачи в аренду (за вычетом всех налогов и расходов на содержание объекта, кроме затрат на капитальный ремонт);

x% – ставка дисконтирования.

Ставка дисконтирования для самых высококлассных объектов класса А составляет обычно 4–8 % в развитых странах и 8–12 % – в развивающихся. Для объектов класса B она колеблется между 6–10 % и 10–14 %. В хорошие для экономики и особенно рынка коммерческой недвижимости времена ставка дисконтирования снижается, а в плохие растет.

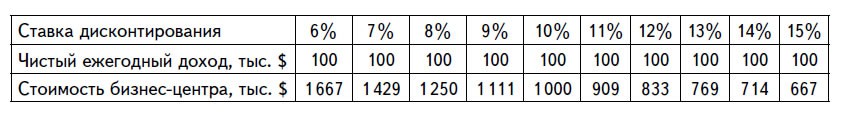

Рассмотрим весьма упрощенный пример расчета стоимости бизнес-центра, который приносит $100 000 ежегодно.

Очевидно, что от того, какую ставку дисконтирования мы применим, стоимость бизнес-центра может составить и $1,7 млн (при ставке дисконтирования 6 %), и $0,7 млн (15 %). Естественно, ставка дисконтирования может быть и меньше 6 %, и больше 15 %, что еще больше увеличивает вариативный разброс стоимости недвижимости. Причин для изменения ставки дисконтирования может быть масса – от инфляции до изменения кредитного рейтинга страны, где находится эта коммерческая недвижимость.

Еще важнее зависимость стоимости жилой недвижимости от величины арендных ставок. А поскольку они прямо пропорциональны личным доходам человека, то между доходами населения и стоимостью жилой недвижимости тоже существует прямая зависимость. Причем обычно именно стоимость последней зависит от доходов населения. И только в периоды бумов на рынке недвижимости появляется обратная связь, отражая эффект виртуального богатства. Например, взлет стоимости личного дома вселяет в его владельца уверенность в том, что он стал богаче. Чем более состоятельным ощущает себя человек, тем больше он тратит. В худших своих проявлениях такой «разбогатевший» гражданин наращивает свою кредитную линию под залог подорожавшего дома и проедает эти деньги. Но когда бумажное богатство оказывается нереальным, а долги остаются, такой человек рискует оказаться вообще без крыши над головой. В подобной ситуации периодически оказываются многие люди по всему миру, живущие в странах с развитой кредитной экономикой. Например, последний яркий пример подобного поведения и последствий наблюдался в Латвии в 2006–2008 гг. Банки активно подыграли своими кредитами построению личных потребительских пирамид, основанных на спекулятивном росте стоимости недвижимости. Однако затем сами же оказались пострадавшими – с массой проблемных кредитов и обесценившихся залогов.

Стоимость коммерческой недвижимости зависит и от доходов компаний. Если экономика слабая, что отражается в падении прибыльности бизнеса, то, соответственно, сокращается спрос и на аренду.

Когда оцениваешь стоимость недвижимости, прогноз будущей величины арендной платы намного важнее текущего ее уровня. Ведь если сегодня рынок не насыщен, т. е. предложений о сдаваемой в аренду недвижимости недостаточно, значит, уровень арендных ставок завышен. Со временем, когда будут построены новые площади, он упадет, а это приведет к снижению цен на недвижимость.